Проблематика темы работы определяется необходимостью повышения точности прогноза финансовых инструментов с использованием методов эконометрического моделирования, что, по мнению автора, является актуальным направлением в эпоху макроэкономической турбулентности. Целесообразность разработки моделей прогнозирования индексов MSCI Russia и РТС обусловлена тем, что они являются ключевыми показателями состояния российской экономики, включающими публичные российские компании с высокой динамикой развития и значительным масштабом бизнеса нефтегазового, финансового, металлургического и других секторов экономики. Morgan Stanley Capital International Russia (MSCI Russia) – фондовый индекс российского рынка, входящий в группу индексов развивающихся рынков MSCI Emerging Markets, и ориентир для международных инвесторов, инвестирующих в российские активы. В состав индекса MSCI Russia входят 26 бумаг, примерно половину занимают Газпром, Сбербанк, Лукойл [1]. Цель исследования заключается в выработке эконометрических моделей для прогноза индексов MSCI Russia и РТС и оценке их пригодности на базе сопоставления модельных и фактических значений данных торговой сессии. Результаты работы имеют практическое значение и могут использоваться в целях повышения качества моделирования экономических процессов.

Материалы и методы исследования

Методологическая база исследования основана на системном, аналитическо-расчетном, аналитическо-исследовательском подходах с использованием методов эконометрического моделирования. В основе статьи лежат научные труды по тематике эконометрического моделирования, информационные и статистические данные Банка России, Федеральной службы государственной статистики, Московской и Санкт-Петербургской бирж.

Результаты исследования и их обсуждение

В исследовании оценивается динамика данных индекса MSCI Russia за период с января 2012 г. по ноябрь 2021 г., 119 наблюдений [1]. В целях проверки ряда на стационарность проведен тест единичного корня на первых 12 лагах по исходным данным с использованием специализированного программного обеспечения для эконометрического анализа – Eviews. Результат теста Дики – Фуллера показал, что нулевая гипотеза о наличии единичного корня не отвергается, так как значение t-статистики составило -2,34, что больше критического значения -3,49. Вследствие того, что наблюдаемое значение больше критического, величина probability составила 16 %, превысив пороговое значение 5 %, из чего сделан вывод о нестационарности ряда. При выборе ряда первых разностей ряд стабилизировался, стал стационарным при любом уровне значимости, что позволило перейти к дальнейшему анализу выборки данных.

В целях определения типа модели построена коррелограмма по исходным данным. Ввиду того, что автокорреляционная функция экспоненциально затухает, осциллируя, и частная автокорреляционная функция имеет выброс на первом лаге, сделано предположение о модели типа AR (Autoregressive process) – 1 порядка и MA (Moving average) – 0 порядка.

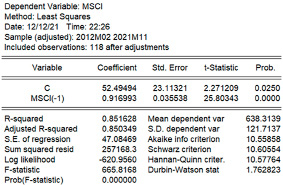

В соответствии с выявленным типом модели, базируясь на рис. 1, построена модель для прогноза индекса MSCI Russia:

MSCI = 52.5 + 0.9*MSCI(-1) (1)

Основываясь на критерии Стьюдента, полученные коэффициенты статистически значимы, так как величины probability составили 2,5 % и 0,0 %, не превысив порогового значения 5 %. Основываясь на критерии Фишера, уравнение в целом значимо, ввиду того, что величина probability составила 0,0 %. Коэффициент детерминации (R-squared) равен 0,85, из чего следует, что объясняющая способность уравнения составила 85 %, а 15 % изменений индекса MSCI Russia зависят от факторов, не учтенных в модели. Базируясь на проведенном тесте Уайта, гетероскедастичности не обнаружено. Значение probability модели выше 5 %, поэтому гипотеза о гомоскедастичности не отвергается.

Рис. 1. Эконометрическая модель индекса MSCI RUSSIA

Прогнозное значение индекса MSCI Russia на конец декабря 2021 г. на основе выявленной модели составило 770,36$. Фактическое значение индекса на торгах на 31.12.2021 г. оставило 757,85$, что отклоняется от прогнозного на 12,5$. В то же время цена индекса на торгах 03.01.2022 г. приблизилась к прогнозному значению и составила 771,72$. Так как фактическая цена индекса не выходит за рамки прогнозируемых верхней (860$) и нижней (670$) границ, можно сделать вывод о пригодности модели для прогноза. Прогнозная цена индекса MSCI Russia на конец января 2022 г. составила 758,92$.

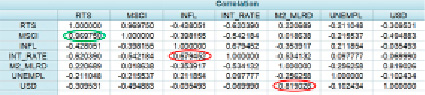

Заключительная часть научной статьи включает оценку влияния на индекс РТС индекса MSCI Russia, а также на базе ряда научных работ [2–4], выбранных параметров: уровень инфляции (infl), ключевая ставка (int_rate), денежная масса в млрд руб. (m2_mlrd), уровень безработицы (unempl), курс американского доллара (usd). В исследовании оценивается динамика данных за период с января 2012 г. по ноябрь 2021 г., 119 наблюдений [5–7]. Оценивая корреляционную матрицу, отображенную на рис. 2, можно сделать вывод, что наибольшее положительное влияние на индекс РТС, оказывает индекс MSCI Russia – 0,97, а наибольшее отрицательное – ключевая ставка – (-0,62). Выявлена тесная связь между факторами, превышающая пороговое значение 0,65. Связь между параметрами «уровень инфляции» и «ключевая ставка» составила 0,68, «денежная масса» и «курс американского доллара» – 0,82, поэтому, чтобы избежать мультиколлинеарности, данные факторы вместе не следует включать в регрессионную модель.

В целях нивелирования мультиколлинеарности составлены уравнения с различной комбинацией факторов: msci, infl, m2_mlrd, unempl; msci, infl, usd, unempl; msci, int_rate, usd, unempl; msci, int_rate, m2_mlrd, unempl. На базе оценки степенного и показательного типа уравнений выбран полулогарифмический линеаризованный функциональный тип модели с переменными msci, int_rate, m2_mlrd, unempl ввиду лучших показателей качества, в частности ошибки аппроксимации, составившей 2,09 %, что влияет на качество прогноза индекса РТС. Конкурирующие модели были исключены ввиду наличия незначимых параметров, что выражено, в соответствии с критерием Стьюдента, в величине probability, превышающей 5 %, а также больших ошибок аппроксимации. Например, в соответствии с критерием Стьюдента, выявлены незначимые переменные ввиду превышения значения p-value порогового значения:

1. В модели стенного типа с переменными log(msci), log(infl), log(m2_mlrd), log(unempl) незначима переменная log(infl), значение probability составило 8,3 %.

2. В модели стенного типа с переменными log(msci), log(infl), log(usd), log(unempl) незначима переменная log(infl), значение probability составило 71,3 %.

3. В модели стенного типа с переменными log(msci), log(int_rate), log(m2_mlrd), log(unempl) незначима переменная log(infl), значение probability составило 80,6 %.

4. В модели показательного типа с переменными msci, int_rate, usd, unempl незначима переменная unempl, значение probability составило 30,3 %.

Интерпретация коэффициентов в модели:

1) при увеличении индекса MSCI Russia на 1$. индекс РТС увеличится на 0,2 %;

2) при увеличении ключевой ставки на 1 п.п. индекс РТС снизится на 0,5 %;

3) при росте объема денежной массы на 1 млрд руб. индекс РТС увеличится на 343 %;

4) при увеличении уровня безработицы на 1 п.п. индекс РТС увеличится на 1,3 %.

Рис. 2. Корреляционная матрица зависимого и независимых факторов

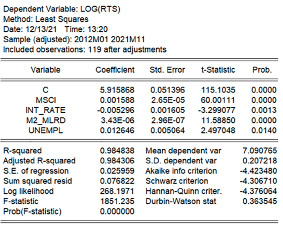

Выявленная модель log-lin имеет вид

log(RTS) = 5.9 + 0.002*MSCI – 0.005*INT_RATE + 3.43*M2_MLRD + 0.013*UNEMPL (2)

Рис. 3. Эконометрическая модель индекса РТС

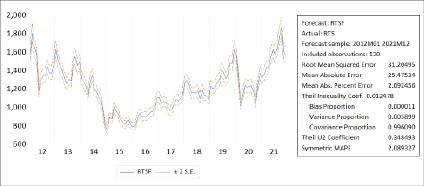

Рис. 4. График модельных и фактических значений РТС

Основываясь на рис. 3, можно сделать вывод, что, в соответствии с критерием Стьюдента, полученные коэффициенты статистически значимы, так как p-value не превышает 5 %. Уравнение в целом статистически значимо, значение probabilty F-statistic составило 0,0 %. Наблюдаются приемлемые значения суммы квадратов остатков, критериев Акайке и Шварца. Коэффициент детерминации составил 98,5 %, из чего следует, что 1,5 % изменений зависят от факторов, не учтенных в модели, что свидетельствует о высоких предсказательных свойствах.

Базируясь на рис. 4, ошибка аппроксимации составила 2,09 %, что соответствует норме, в пределах которой возможно отклонение расчетного значения РТС^ от фактического РТС. Значение коэффициента Тейла составило 0,01, что обуславливает точность полученной модели ввиду близости к нулю. Вследствие минимальных значений ошибки аппроксимации и коэффициента Тейла следует предположение о хороших результатах модели.

Достоверные предсказательные свойства модели подтверждаются критериями:

1) отклонение среднего значения расчетного РТС^ от наблюдаемого РТС – 0;

2) отклонение среднеквадратического отклонения расчетного РТС^ от наблюдаемого РТС равно 0,004 (близко к норме – 0);

3) несистематическая ошибка прогноза равна 0,996 (близко к критерию – 1).

Оценка прогнозных свойств модели произведена посредством расчета прогнозируемой цены индекса РТС на декабрь 2021 г. на базе выявленной модели с учетом данных объясняющих переменных: MSCI Russia на уровне 770,36$, что является полученной прогнозной ценой модели ARMA(1.0); ключевая ставка – 8,5 %; денежная масса – 60,8 трлн руб.; безработица – 4,4 %. Прогнозная цена РТС составила 1569,5$, что ниже на 26,3$, чем фактическая цена на торгах индекса РТС 30 декабря 2021 г., что может быть объяснено факторами, неучтенными в модели, например геополитическими факторами и январским эффектом. Фактическая цена индекса попадает в диапазон между прогнозируемыми нижней (1490$) и верхней (1670$) границами 95 % доверительного интервала. Прогнозная цена индекса РТС на конец января 2022 г., при цене индекса MSCI Russia равной 758,9$ и сохранении остальных независимых переменных на том же уровне, составила 1541,17$.

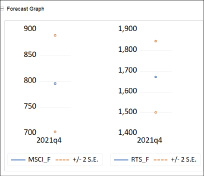

В целях выявления более точных моделей для прогноза оценены предсказательные свойства векторной авторегрессии с включением параметров РТС и MSCI Russia. Проведенный тест на обусловленность по Гранжеру определил, что индекс MSCI Russia вызывает изменения РТС. В соответствии с рис. 5, прогнозное значение РТС на конец декабря 2021 г. составило 1672,2$, что отклоняется от фактического значения на торгах на 30 декабря 2021 г. на 76,4$. Сделан вывод о целесообразности дальнейшего анализа предыдущего нелинейного регрессионного уравнения ввиду более близких прогнозных значений к реальным по сравнению с прогнозом на базе векторной авторегрессии.

Рис. 5. Прогноз индекса РТС на декабрь 2021 г. на базе var

Для оценки целесообразности включения параметров (MSCI Russia, ключевая ставка, денежная масса, уровень безработицы, курс американского доллара) в уравнение проведен тест Уальда. Выявлено, что коэффициенты при факторах значимы, так как значение probability не превышает 5 %. Так, например, если коэффициент при факторе MSCI Russia равен нулю (C(2)=0), probability равно 0, следовательно, нулевая гипотеза о незначимости отвергается, коэффициент является значимым. Если коэффициент при факторе ключевая ставка равен нулю (C(3)=0), probability равно 0, коэффициент является значимым.

Оценка весомости выбранных факторов произведена на основе анализа коэффициентов эластичности:

1) при увеличении индекса MSCI Russia на 1 % индекс РТС увеличится на 0,001 %;

2) при увеличении ключевой ставки на 1 % индекс РТС уменьшится на 3,5 %;

3) при увеличении денежной массы на 1 % индекс РТС увеличится на 0,0001 %;

4) при увеличении уровня безработицы на 1 % индекс РТС увеличится на 5,4 %.

Оценивая график остатков, сделан вывод, что значения расчетных РТС^ в среднем хорошо аппроксимируют зависимость индекса РТС от индекса MSCI Russia, ключевой ставки, денежной массы, безработицы. Но ввиду волатильности индекса, в модели визуально присутствует гетероскедастичность, что подтверждают наблюдаемые выбросы и отсутствие постоянной дисперсии. Наличие совокупности остатков положительного и отрицательного знака указывает на наличие положительной автокорреляции.

В целях проверки остатков на наличие автокорреляции, проведен тест Дарбина – Уотсона (DW). Расчетное значение статистики DW составило 0,36. Значения нижней (dl) и верхней (du) границ на 5 % уровне значимости для четырех объясняющих переменных составили 1,59 и 1,76. Так как значение DW ниже нижней границы, то нулевая гипотеза об отсутствии автокорреляции отвергается. Сделан вывод о наличии положительной автокорреляции остатков. Для подтверждения предположения рассчитан коэффициент корреляции, составивший 0,8. Так как значение DW меньше 2 и коэффициент корреляции больше 0, то присутствует положительная автокорреляция. В целях нивелирования некорректной оценки стандартных ошибок предприняты меры по устранению эффекта выявленной автокорреляции. В модели скорректированы ошибки по методу Ньюи – Вести. Оценка изменилась в сторону увеличения стандартных ошибок коэффициентов регрессии.

Для выявления гетероскедастичности проведен тест Уайта, модель оценена взвешенным методом наименьших квадратов. Значение probability модели не выше 0,05, поэтому гипотеза о гомоскедастичности случайного члена отвергается, в модели присутствует гетероскедастичность, что подтверждает неоднородность остатков. Для того, чтобы сделать прогноз более надёжным, использованы приемы для устранения гетероскедастичности по методу Уайта. Скорректированы стандартные ошибки коэффициентов регрессии. Получена оценка исходного уравнения со стандартными ошибками в форме Уайта (состоятельные ошибки при наличии гетероскедастичности), коэффициенты остались значимы.

Заключение

Таким образом, на основе модели ARMA(1,0) получено уравнение регрессии для моделирования индекса MSCI Russia: MSCI = 52.5 + 0.9*MSCI(-1)

Модель имеет высокие прогнозные свойства. Смоделированная цена MSCI Russia на декабрь 2021 г. отклоняется от фактической цены индекса на торгах на 31.12.2021 г. на 12,5$.

Получена модель показательного типа с включением независимых переменных – MSCI Russia, ключевая ставка, денежная масса, уровень безработицы для прогнозирования индекса РТС. На базе проведенного исследования регрессионной зависимости между РТС и объясняющими переменными по статистическим данным можно сделать вывод о высоких прогнозных качествах полученного регрессионного уравнения. В то же время в модели присутствует гетероскедастичность и автокорреляция остатков, что было устранено посредством методов Уайта и Ньюи – Вести. Базируясь на основных положениях данной статьи, можно сделать вывод, что в целом модель адекватна, что подтверждается высоким коэффициентом детерминации, равным 98,5 %, и ошибкой аппроксимации, равной 2,09 %, поэтому модель пригодна для прогноза.

Посредством внедрения выработанных моделей в практику прогноза значений индексов MSCI Russia и РТС возможно повысить качество предсказания цен индексов в целях принятия грамотных стратегических и экономических решений.

science-review.ru

science-review.ru