Введение

Нефтегазовый сектор играет важную роль в экономике России как с позиций энергетической, так и финансовой безопасности. Однако развитие компаний нефтегазового сектора определяется множеством факторов, в том числе динамикой стоимости акций компании. С одной стороны, акции компаний энергетического сектора являются перспективным инвестиционным вложением для инвесторов фондового рынка, поскольку основу современного устойчивого развития составляет энергетика. С другой стороны, это способ привлечения капитала для развития компаний, в частности внедрения новых технологий добычи и транспортировки ресурсов, поиска и разработки месторождений. В этой связи становится актуальной задачей анализ факторов, определяющих развитие ключевого сектора российской экономики, и факторов, определяющих стоимость акций нефтегазовых компаний.

Цель исследования – исследовать влияние макроэкономических и микроэкономических факторов на стоимость акций нефтегазовой компании.

Материалы и методы исследования

Алгоритм исследования включал последовательный анализ и обоснование факторов, влияющих на цену акций нефтегазовой компании, и эмпирический анализ влияния на стоимость акций выделенных факторов. Для теоретического исследования использовались методы анализа и синтеза научной литературы, обобщения и контент-анализа. Эмпирический анализ опирается на корреляционный и регрессионный анализ. Для эмпирического исследования были отобраны статистические квартальные данные за период с января 2014 г. по ноябрь 2023 г. ПАО «Роснефть»: курс акций компании, стоимость барреля нефти марки Brent (в долларах США), курс доллара США, инфляция, соотношение собственного и заемного капитала, чистая прибыль (млрд руб.), индекс РТС.

Результаты исследования и их обсуждение

Для выявления значимых факторов был проведен обзор литературы. Так, А.Н. Вакин, А.В. Пицуха проводят факторный корреляционно-регрессионный анализ стоимости акций нефтегазовых компаний, на основе которого выделены внешние факторы, такие как влияние курса доллара США, цен на нефть, динамика ВВП, темп инфляции, и внутренние факторы – уровень долгосрочных обязательств и прибыли компании [1]. Подтверждает влияние данных факторов исследование И.В. Крюковой, Н.А. Ященко: к микроэкономическим факторам отнесена операционная прибыль компании (EBITDA), к макроэкономическим факторам – цена нефти марки URALS, валютный курс, инфляция [2]. А.А. Губина и др. выделяют субъективные факторы, к которым отнесены внутренние и внешние: информационные, организационные, поведенческие и др., и объективные факторы, включающие прибыль на акцию, чистую прибыль, ключевую ставку, ИПЦ, стоимость энергетических ресурсов [3].

Рис. 1. Классификация факторов, влияющих на стоимость акций компании Источник: составлено авторами

Таким образом, на основе обзора исследований, посвященных анализу динамики акций нефтегазовых компаний и факторов, их определяющих, выделена следующая классификация факторов (рис. 1).

Классификационными критериями являются источники формирования данного фактора и относительное их проявление (являются они для компании экзогенными или эндогенными). В соответствии с данными критериями выделены шесть групп факторов, влияние которых подтверждается различными исследованиями:

1. Макроэкономические факторы определяются условиями функционирования национальной экономики и включают динамику ВВП, уровень инфляции и ключевую ставку. Следует отметить, что влияние инфляции как макроэкономического параметра особенно важно для российской экономики [4, с. 31], при этом наблюдается «высокая степень положительной связи ключевой ставки Банка России с годовой инфляцией» [5, с. 58]. Существенное влияние на макроэкономическую динамику имеет валютный курс [6], отражающий условия торговли, что особенно актуально для компаний, осуществляющих внешнеэкономическую деятельность.

2. Институциональные факторы определяют правила взаимодействия в обществе, контрактные отношения и отношения собственности. Так, А.Б. Анкудинов, Б.С. Батаева отмечают, что «структура собственности является значимым фактором, влияющим на финансовые показатели компаний» [7, с. 41].

3. Рыночные факторы определяют особенности отраслевого рынка, на котором осуществляет хозяйственную деятельность компания: тип рыночной структуры отраслевого рынка определяет использование возможностей монополизации, барьеров входа и вертикальной и горизонтальной интеграции [8]; динамика товарного рынка, на котором действует компания – в данном случае рынок нефти (объемы ее продажи и цена), а также важный параметр стоимости акций как инвестиционных активов – динамика фондового индекса [9].

4. На уровне компании действуют микроэкономические факторы: финансовые факторы отражаются в показателях прибыли, рентабельности, структуры капитала, его стоимости и др. [1; 7]; инновационные факторы, связанные c расходами на НИОКР [10], со структурой затрат (трудоемкостью/капиталоемкостью производства) и внедрением результатов НТП, особенностями внедрения и уровнем технологических инноваций [11], что особенно влияет на компании обрабатывающей промышленности; поведенческие факторы также оказывают существенное влияние на стоимость акций, могут проявляться как в поведении инвесторов, так и менеджеров компаний и обусловлены ограниченной рациональностью экономических субъектов.

На основе обзора исследований, направленных на проведение эмпирического анализа стоимости акций публичных компаний, обобщены анализируемые факторы (табл. 1), что позволяет проводить количественный анализ влияния указанных факторов на стоимость акций. Однако контент-анализ позволил выделить и проблемы эмпирических исследований.

Таблица 1

Факторы, влияющие на стоимость акций нефтегазовых компаний

|

Авторы |

Показатели |

|||||||||

|

Динамика ВВП |

Инфляция |

Ключевая ставка |

Валютный курс |

Цена товара |

Фондовый индекс |

Прибыль |

Долгосрочные обязательства |

Показатели конкурентов/ партнеров |

Информация о компании |

|

|

Вакин А.Н., Пицуха А.В. [1] |

+ |

+ |

+ |

+ |

||||||

|

Крюкова И.В., Ященко Н.А. [2] |

+ |

+ |

+ |

+ |

||||||

|

Губина А.А. и др. [3] |

+ |

+ |

+ |

+ |

+ |

+ |

||||

|

Гильмутдинов Р.З., Чернятьева М.Р. [6] |

+ |

|||||||||

|

Паул Г.Г., Шкирко Д.В. [9] |

+ |

+ |

+ |

|||||||

Источник: составлено авторами.

В частности, анализ ряда факторов требует раскрытия информации со стороны крупных компаний, таких как инновационная деятельность и НИОКР, информационная и управленческая политика компании, структура собственности и ключевые контракты – отсутствие данной информации затрудняет количественный анализ влияния всего спектра факторов на стоимость акций. Некоторые факторы показывают незначимость в отдельных секторах экономики. Например, А.В. Кошман, А.Б. Моттаева, А.А. Горовой отмечают невысокую инновационную активность компаний нефтегазового комплекса [11]. Однако это не снижает ценность анализа общедоступных факторов, поскольку краткосрочный и долгосрочный анализ позволяет выявить чувствительность стоимости акций к различным факторам, что также является актуальным как для формирования стратегии развития крупных секторов экономики, так и для проведения государственной экономической политики.

На основе проведенного теоретического анализа (табл. 1) для эмпирического анализа были отобраны следующие показатели:

− показатели товарного рынка – цена нефти марки Brent (X1) в долларах США является основой для ценообразования на данном рынке и оказывает непосредственное влияние на стоимость акций ПАО «Роснефть». Так, Г.Г. Паул, Д.В. Шкирко отмечают: «Чем выше стоимость барреля нефти, тем выше выручка и прибыль нефтяной компании, что отражается в повышении цен на акции данной компании» [9];

− валютный курс – стоимость доллара США в рублях (Х2) – оказывает прямое влияние на прибыль компании: обесценение рубля окажет положительное воздействие на рублевую прибыль и цену акций [2];

− инфляция (Х3) является важным фактором принятия инвестиционного решения, поскольку влияет на норму дисконтирования и темпы роста доходности активов;

− индекс фондового рынка – индекс РТС (Х6), поскольку исследование значений индекса играет ключевую роль в принятии решений о торговле акциями, позволяя снизить риски путем хеджирования.

− соотношение собственного и заемного капитала (Х4) компании.

− чистая прибыль (Х5).

Для проведения корреляционного и регрессионного анализа курс акций компании ПАО «Роснефть» обозначим (Y). Первичный анализ влияния экзогенных переменных факторов на цену акций (Y) представлен в корреляционной матрице (табл. 2). В модели отсутствует мультиколлинеарность между экзогенными факторами.

Исходя из данных табл. 2, можно увидеть, что за исследуемый период наибольшее влияние на стоимость акций компании оказывал фактор Х2 – курс доллара США, который имеет положительную среднюю тесноту связи (+0,6613). Курс нефти марки Brent имеет слабую прямую связь (+0,0779), инфляция оказывает обратную среднюю зависимость (-0,4948), индекс РТС отражает среднюю прямую зависимость (+0,5011). Таким образом, выбранные макроэкономические и рыночные факторы показали свою значимость во влиянии на курс акций компании.

Соотношение собственного и заемного капитала показало обратную слабую связь (-0,1843), чистая прибыль имеет слабую прямую связь (+0,2111). Поскольку нефтегазовая отрасль является капиталоемкой, то в рамках исследуемого периода соотношение собственного и заемного капитала является, с одной стороны, устойчивым показателем, но, с другой стороны, данный показатель тесно связан с показателем рыночной стоимости нефти (-0,6623).

Таблица 2

Корреляционная матрица

|

Показатель |

Y |

Х1 |

Х2 |

Х3 |

Х4 |

Х5 |

Х6 |

|

Y |

1 |

||||||

|

Х1 |

0,0779 |

1 |

|||||

|

Х2 |

0,6613 |

-0,4272 |

1 |

||||

|

Х3 |

-0,4948 |

0,04 |

-0,1342 |

1 |

|||

|

Х4 |

-0,1843 |

-0,6623 |

0,0336 |

0,0078 |

1 |

||

|

Х5 |

0,2111 |

0,5556 |

0,0296 |

0,0788 |

-0,3998 |

1 |

|

|

Х6 |

0,5011 |

0,4135 |

-0,1756 |

-0,4895 |

-0,1938 |

0,3042 |

1 |

Примечание. Х1 – курс нефти марки Brent, USD, Х2 – курс доллара США, Х3 – инфляция, Х4 – соотношение собственного и заемного капитала, Х5 – чистая прибыль, млрд руб., Х6 – индекс РТС, USD.

Источник: рассчитано авторами.

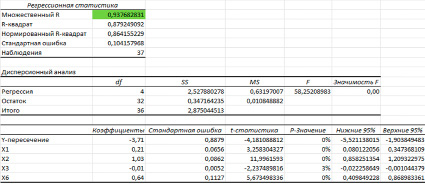

Рис. 2. Регрессионная модель Источник: рассчитано авторами

Такая зависимость объясняется прямым влиянием стоимости нефти на прибыль компании, которая, в свою очередь, определяет ее платежеспособность по долговым обязательствам, но колебания цен на нефть в краткосрочном периоде не приводят к изменению долгосрочной структуры капитала. Однако в ходе проведения регрессионного анализа были выявлены незначимые факторы, а именно Х4 – соотношение собственного и заемного капитала, Х5 – чистая прибыль, млрд руб., поскольку их р-значение превышало 5 %.

В итоге получилась модель оценки курса акций ПАО «Роснефть», которая имеет вид

Y = -3,71 + 0,21*Х1 + 1,03*Х2 – 0,01*Х3 + 0,64*Х6. (*)

В данной модели (*) все коэффициенты значимы и не имеют экономических расхождений в значении, коэффициент детерминации (R-квадрат) равен 0,94, а F-значимость приближенно 0 (рис. 2). Дальнейший анализ качества модели показал: в полученной модели значение статистики Дарбина – Уотсона равно 1,71, что означает отсутствие автокорреляции, математическое ожидание остатков равно 0. Таким образом, модель является качественной.

Заключение

Подводя итоги, можно сказать, что микроэкономические факторы не оказывают влияния на котировки акции ПАО «Роснефть», инфляция оказывает обратную среднюю связь, индекс РТС имеет среднюю прямую зависимость, курс нефти марки Brent имеет слабую прямую связь, а самый значимый фактор – курс доллара к рублю, который имеет прямую зависимость.

Проведенный теоретический анализ позволил выделить ключевые группы факторов, влияющих на стоимость акций компаний. К ним отнесены: макроэкономические, институциональные, рыночные факторы, финансовые, поведенческие и инновационные факторы. Система данных факторов является комплексной, что позволяет анализировать влияние значимых факторов на курс акций компаний различных отраслей и секторов экономики, а также возможности привлечения капитала и их экономического развития. В качестве объекта анализа была выбрана компания нефтегазового сектора, что обусловлено существенным вкладом данных компаний в экономику РФ. Анализ данных эмпирических исследований по компаниям нефтегазового сектора позволил конкретизировать систему факторов, влияющих на курс акций компании. Для проведения регрессионного анализа были отобраны поквартальные данные за 2014–2023 гг., что позволило учесть турбулентность и влияние внешних негативных шоков. Корреляционный анализ показал незначимость микроэкономических факторов и существенную зависимость от макроэкономических факторов, что подтверждает высокое влияние государственной экономической политики на развитие базовых секторов экономики. Полученные результаты являются основой дальнейшего более глубокого факторного анализа, а также могут быть использованы в формировании программ развития нефтедобывающего комплекса России и крупных корпораций.

Библиографическая ссылка

Комарова О.В., Обожина А.А. АНАЛИЗ ВЛИЯНИЯ МАКРОЭКОНОМИЧЕСКИХ И МИКРОЭКОНОМИЧЕСКИХ ФАКТОРОВ НА СТОИМОСТЬ АКЦИЙ // Научное обозрение. Экономические науки. 2024. № 2. С. 18-23;URL: https://science-economy.ru/ru/article/view?id=1141 (дата обращения: 05.02.2026).

DOI: https://doi.org/10.17513/sres.1141

science-review.ru

science-review.ru