В условиях экономической турбулентности обеспечение стабильного функционирования предприятия является крайне актуальной задачей. В последнее время широкую популярность в управлении завоевала концепция устойчивого развития, ядром первоначального варианта которой является экономическая составляющая. Для этого необходимо достижение определенного уровня финансовых и экономических показателей [1, с. 62]. Оценка вероятности банкротства является важным инструментом для всех сторон финансовой деятельности, так как позволяет им оценить финансовое состояние компании и принять решение о дальнейшем финансировании или инвестировании либо отказе от них.

Оценка вероятности банкротства может быть полезной и для самой компании. Она позволяет выявить финансовые проблемы и недостатки в управлении, что может помочь в разработке стратегии по улучшению финансового положения. Задача определения вероятности банкротства связана с оценкой финансового риска компании. Оценка этого риска помогает в прогнозировании будущих финансовых потоков. Таким образом, диагностика вероятности банкротства остается актуальной задачей для всех заинтересованных сторон, так как позволяет принять правильные финансовые решения.

Оценка вероятности банкротства может быть основана на различных методах и моделях, которые учитывают финансовые показатели компании, такие как рентабельность, ликвидность, уровень задолженности, платежеспособность и т.д.

Цель исследования – провести диагностику вероятности банкротства организации на основе применения различных методик, интерпретировать полученные данные для конкретного предприятия и разработать рекомендации по улучшению его финансового состояния.

Объектом исследования выступило OOO «Бизнес Кар Каспий», являющееся официальным дилером Toyota и Lexus в Астрахани с 2007 года. Организация входит в группу компаний, представляющих крупнейшую в России сеть торгово-технических центров по продаже, сервисному обслуживанию, аренде и прокату автомобилей, а также по продаже запасных частей, аксессуаров и лакокрасочных материалов.

Материалы и методы исследования

В процессе выполнения исследования применены такие методы, как наблюдение и сбор информации, анализ и синтез, системный подход. В качестве методологической основы исследования использованы научные труды ведущих отечественных ученых в области финансового менеджмента (В.А. Черненко [2], В.Н. Незамайкина, И.Л. Юрзиновой [3], А.В. Миляева [4], В.Ф. Гранкина [5] и др.). Практическая часть исследования выполнена на основе анализа финансовой отчетности за 2020–2022 годы конкретного предприятия, имеющейся в открытом доступе на сайте https://bo.nalog.ru/.

Результаты исследования и их обсуждение

Слово «банкрот» происходит от староитальянского словосочетания bankca rotta, которое дословно переводится как «сломанная скамья». Объясняется это тем, что первоначально банкиры работали за скамьями. Если на столе заканчивались деньги, то это означало неспособность торговца расплачиваться по долговым обязательствам. В таком случае его сооружение демонстративно ломали.

Впоследствии свою трактовку понятия «банкротство» давали многие авторы, акцентируя внимание на разных его аспектах. На основе анализа этих определений было выявлено, что понятие банкротства тесно связано с платежеспособностью. Сегодня банкротство – это длительная неспособность должника расплачиваться по своим обязательствам с различными кредиторами. Состояние банкротства не возникает единовременно, это растянутый по времени процесс. Поэтому для выявления вероятности наступления банкротства необходимо постоянно проводить анализ финансового состояния предприятия. Проанализировав ликвидность и платежеспособность предприятия, а также показатели рентабельности, можно понять, насколько оно может отвечать по своим текущим обязательствам, а следовательно, и насколько высока вероятность наступления банкротства [2, с. 128]. Указанные показатели активно применяются в методиках выявления несостоятельности организации. Для диагностики вероятности банкротства нами рассчитаны показатели платежеспособности и финансовой устойчивости для ООО «Бизнес Кар Каспий».

Получены следующие расчетные значения показателей платежеспособности:

• Коэффициент общей ликвидности Л1 составил в 2020 году – 0,64; в 2021 году – 2,18; в 2022 году – 10,02.

• Коэффициент абсолютной ликвидности Л2 составил в 2020 году – 0,24; в 2021 году – 0,25; в 2022 году – 5,06.

• Коэффициент быстрой ликвидности Л3 составил в 2020 году – 1,74; в 2021 году – 1,01; в 2022 году – 5,87.

• Коэффициент текущей ликвидности Л4 составил в 2020 году – 2,86; в 2021 году – 3,10; в 2022 году – 11,19.

• Коэффициент маневренности функционирующего капитала Л5 составил в 2020 году – 0,60; в 2021 году – 0,99; в 2022 году – 0,52.

• Доля оборотных средств в активах Л6 составила в 2020 году – 0,24; в 2021 году – 0,33; в 2022 году – 0,47.

• Коэффициент обеспеченности собственными оборотными средствами Л7 составил в 2020 году – (–0,55); в 2021 году – 0,54; в 2022 году – 0,89.

Рассчитанные значения свидетельствуют о росте платежеспособности организации.

Показатели финансовой устойчивости ООО «Бизнес Кар Каспий» в период 2020–2022 гг. менялись следующим образом:

• Собственный капитал в обороте вырос с (–51151,00 руб.) в 2020 г. до 121703,00 руб. в 2022 г.

• Коэффициент обеспеченности запасов собственными источниками увеличился от (–1,43) до 1,87.

• Коэффициент автономии увеличился от 0,62 до 0,95.

• Коэффициент финансовой устойчивости увеличился от 0,91 до 0,95.

Анализ результатов позволяет констатировать увеличение показателей финансовой устойчивости предприятия.

В настоящее время существуют три основные методики диагностики вероятности банкротства. Общая формула статистических факторных моделей диагностики вероятности банкротства имеет вид:

где Y – расчетный результат модели; Ki – коэффициент либо показатель, используемый в данной модели; pi – вес i-го коэффициента или показателя (уровень значимости при определении общего результата модели); N – число коэффициентов или показателей, учитываемых в модели [2, с. 385].

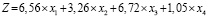

Далее применим четырехфакторную модель Альтмана для непроизводственных организаций. Формула расчета оценки вероятности банкротства имеет следующий вид [4]:

Фактор x1 учитывает долю чистых оборотных активов во всех активах предприятия, x2 показывает финансовую отдачу от всех активов предприятия, x3 отражает эффективность операционной деятельности предприятия, а x4 – уровень покрытия всех заемных средств предприятия его собственным капиталом.

Проведем расчет вероятности банкротства для ООО «Бизнес Кар Каспий» по описанной четырехфакторной модели Альтмана и представим результаты в таблице 1.

Доля чистых оборотных активов во всех активах предприятия:

За 2020 год:

x1= Чистый оборотный капитал ÷ Активы = (91331-32482) ÷ 373901 = 0,16

За 2021 год:

x1= (147025 – 50134) ÷ 452004 = 0,21

За 2022 год:

x1= (239375 – 24157) ÷ 510156 = 0,42

Финансовая отдача от всех активов предприятия:

За 2020 год:

x2 = Чистая прибыль ÷ Активы = 52970 ÷ 373901 = 0,14

За 2021 год:

x2 = 150451 ÷ 452004 = 0,33

За 2022 год:

x2= 101614 ÷ 510156 = 0,20

Эффективность операционной деятельности предприятия:

За 2020 год:

x3 = Операционная прибыль ÷ Активы = 66886 ÷ 373901 = 0,18

За 2021 год: x3 =177154 ÷ 452004 = 0,39

За 2022 год: x3 =71006 ÷ 510156 = 0,14

Уровень покрытия всех заемных средств предприятия его собственным капиталом:

За 2020 год:

x4 = Собственный капитал ÷ Заемный капитал = 231419 ÷ (110000+32482) = 1,62

За 2021 год:

x4 = 381870 ÷ (20000+50134) = 5,44

За 2022 год:

x4 = 483484 ÷ (2515+24157) = 18,13

Если Z > 2,6, предприятие полностью платежеспособно и вероятность его банкротства отсутствует; 2,6 ≥ Z > 1,1 – у предприятия средний уровень финансовой устойчивости и вероятности банкротства; Z < 1,1 – предприятие неплатежеспособно и вероятность его банкротства максимальна.

Так как Z в течение всего периода в несколько раз превышает 2,6, вероятность банкротства отсутствует, предприятие полностью платежеспособно. Значение большинства показателей изменяется по параболе, так как наиболее успешным для предприятия стал 2021 год. Тем не менее, наибольшее значение Z приобретает в 2022 году, темп прироста относительно начала периода составил 429%. На столь значительное изменение повлиял преимущественно показатель X4 (уровень покрытия всех заемных средств предприятия его собственным его капиталом). Произошло это в основном из-за того, что организация за 3 года полностью избавилась от долгосрочных займов, а также на значение показателя повлияли уменьшение кредиторской задолженности и увеличение собственного капитала из-за роста нераспределенной прибыли.

Таблица 1

Расчет по модели Альтмана

|

Коэффициент |

Знач. 2020 |

Знач. 2021 |

Знач. 2022 |

Множитель |

Произв. 2020 |

Произв. 2021 |

Произв. 2022 |

|

X1 |

0,16 |

0,21 |

0,42 |

6,56 |

1,05 |

1,38 |

2,76 |

|

X2 |

0,14 |

0,33 |

0,20 |

3,26 |

0,46 |

1,08 |

0,65 |

|

X3 |

0,18 |

0,39 |

0,14 |

6,72 |

1,21 |

2,62 |

0,94 |

|

X4 |

1,62 |

5,44 |

18,13 |

1,05 |

1,70 |

5,71 |

19,04 |

|

ИТОГО (Z) |

4,42 |

10,79 |

23,39 |

||||

Главным вопросом является адекватность применения иностранных моделей в российской практике из-за серьезных различий. Поэтому отечественные ученые предлагают модели диагностики банкротства, адаптированные под российские реалии. Так, отечественные экономисты Р.С. Сайфуллин и Г.Г. Кадыков предложили формулу [5, с. 173]:

R = 2×К1 + 0,1×К2 + 0,08×К3 + 0,45×К4 + К5.

Проведем по этой модели расчет вероятности банкротства для ООО «Бизнес Кар Каспий», приняв за К1 – коэффициент обеспеченности собственными оборотными средствами, который входит в методику определения платежеспособности предприятия; за К2 – коэффициент текущей ликвидности (значения этих коэффициентов рассчитаны выше).

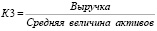

Коэффициент оборачиваемости активов. К3 рассчитаем по формуле:

За 2020 год К3 = 1553208 ÷ 430998 = 3,6; за 2021 год К3= 2021193 ÷ 412952,5 = 4,89; за 2022 год К3= 986575 ÷ 481080 = 2,05

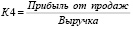

Коэффициент рентабельность реализации продукции К4 рассчитаем по формуле:

За 2020 К4 = 66886 ÷ 1553208 = 0,04; за 2021 К4 = 177154 ÷ 2021193 = 0,09; за 2022 К4 = 71006 ÷ 986575 = 0,08:

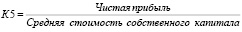

Коэффициент рентабельность собственного капитала (финансовая рентабельность) К5 определяется по формуле:

За 2020 год К5 = 52970 ÷ 204934 = 0,26;

за 2021 год К5 = 150451 ÷ 306644,5 = 0,49;

за 2022 год К5 = 101614 ÷ 432677 = 0,23.

В таблице 2 приведены расчетные значения, выполненные по методике Р.С. Сайфуллина и Г.Г. Кадыкова.

Таблица 2

Расчет по методике Р.С. Сайфуллина и Г.Г. Кадыкова

|

Коэф фициент |

Значение 2020 |

Значение 2021 |

Значение 2022 |

Множитель |

Произв. 2020 |

Произв. 2021 |

Произв. 2022 |

|

К1 |

–0,55 |

0,54 |

0,89 |

2 |

–1,1 |

1,08 |

1,78 |

|

К2 |

2,86 |

3,10 |

11,19 |

0,1 |

0,29 |

0,31 |

1,12 |

|

К3 |

3,60 |

4,89 |

2,05 |

0,08 |

0,29 |

0,39 |

0,16 |

|

К4 |

0,04 |

0,09 |

0,08 |

0,45 |

0,02 |

0,04 |

0,036 |

|

К5 |

0,26 |

0,49 |

0,23 |

1 |

0,26 |

0,49 |

0,23 |

|

Итого (R): |

–0,24 |

2,31 |

3,33 |

||||

В рамках модели Сайфуллина–Кадыкова итоговый показатель R интерпретируется так: если R меньше 1, то вероятность банкротства организации высокая; если R больше 1 – низкая. В отличие от Z-счета Альтмана, согласно представленной модели в 2020 году вероятность банкротства анализируемой организации была значительной. Наибольшее влияние на значение R оказывает коэффициент обеспеченности оборотных активов собственными средствами из-за того, что он имеет наибольший множитель и, соответственно, вес. Отрицательное значение К1 имеет из-за того, что суммарная величина обязательств превысила общую сумму оборотных активов. Однако уже в 2021 году значение итогового показателя составило 2,27, вероятность банкротства мала, финансовое положение организации можно считать устойчивым. Из таблицы 2 видно, что значение итогового показателя в 2022 году составило 3,33. Значит, вероятность банкротства по-прежнему мала, финансовое положение организации укрепилось, несмотря на сокращение рентабельности и оборачиваемости активов. По сравнению с моделью Альтмана итоговый результат в модели Сайфуллина–Кадыкова в 2020 году оказался резко отличным, показал за период с 2021 года по 2022 год темп роста практически в 2 раза ниже.

Недостаток этой и других упрощенных моделей финансового анализа состоит в том, что они опираются на усредненные нормативные финансовые показатели без учета отраслевых особенностей предприятия.

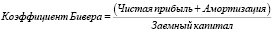

В качестве матричной факторной модели диагностики вероятности банкротства используем методику Бивера. Основное ее отличие заключается в отсутствии необходимости расчета единого результирующего показателя, а все факторы модели рассматриваются в совокупности. В модели Бивера все компании распределяются на 3 класса в зависимости от принадлежности к одному из 3 диапазонов для каждого показателя: благополучные, за 5 лет до банкротства и за 1 год до банкротства. Диагностика банкротства с точки зрения матричной факторной модели Бивера предполагает расчет следующих показателей [4]:

Таблица 3

Расчет по модели Бивера

|

Значение 2020 г. |

Значение 2021 г. |

Значение 2022 г. |

|

|

Принадлежность к группе по коэффициенту Бивера |

Благополучные компании |

Благополучные компании |

Благополучные компании |

|

Экономическая рентабельность |

14,17% |

33,29% |

19,92% |

|

Принадлежность к группе |

Благополучные компании |

Благополучные компании |

Благополучные компании |

|

Финансовый леверидж |

38,11% |

15,52% |

5,23% |

|

Принадлежность к группе |

За 5 лет до банкротства |

Благополучные компании |

Благополучные компании |

|

Коэффициент покрытия активов чистым оборотным капиталом |

–0,14 |

0,17 |

0,42 |

|

Принадлежность к группе |

За год до банкротства |

За 5 лет до банкротства |

Благополучные компании |

|

Текущая ликвидность |

2,86 |

3,10 |

11,19 |

|

Принадлежность к группе |

За 5 лет до банкротства |

Благополучные компании |

Благополучные компании |

В нашем случае за весь рассматриваемый период отношение лишь чистой прибыли к заемному капиталу уже находится в диапазоне от 0,4–0,5, которое соответствует благополучным компаниям. В таблице 3 приведен расчет показателей организации по модели Бивера.

Согласно модели Бивера, оценка вероятности наступления банкротства организации за рассматриваемый период значительно улучшилась. В 2020 году наблюдалась вероятность наступления банкротства в течение 5 лет. Связано это было с большим объемом заемного капитала в структуре пассивов, с преобладанием внеоборотных средств в структуре активов и финансированием оборотных активов за счет заемных средств. В последующие годы организация перешла к более консервативной финансовой политике, улучшились ее показатели деловой активности, поэтому ее состояние на 2022 год оценивается как благополучное. В отличие от предыдущих моделей, динамика всех показателей, кроме экономической рентабельности, показала линейный рост к 2022 году.

Балльные методики диагностики вероятности банкротства относятся к разряду субъективных оценок, в них оценка риска производится экспертным путем на основании некоторого стандарта оценки. Данные методики являются более универсальными и используются как самой компанией, так и внешним окружением (инвесторами, партнерами, конкурентами) на основании только лишь раскрытой корпоративной информации, доступной в публичном виде [6, с. 101].

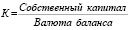

Далее проведем оценку ООО «Бизнес Кар Каспий» по балльной системе и опишем результаты в таблице 4. В данной системе используются показатели платежеспособности и финансовой устойчивости. Коэффициент финансовой независимости К рассчитываем по формуле:

.

.

Таблица 4

Балльная оценка ООО «Бизнес Кар Каспий»

|

Коэффициент |

2020 г. |

Балльная оценка |

2021 г. |

Балльная оценка |

2022 г. |

Балльная оценка |

|

Абсолютная ликвидность |

0,24 |

4,3 балла |

0,25 |

4,6 баллов |

5,6 |

14 баллов |

|

Быстрая ликвидность |

1,74 |

11 баллов |

1,01 |

11 баллов |

5,87 |

11 баллов |

|

Текущая ликвидность |

2,86 |

19 баллов |

3,10 |

19 баллов |

11,19 |

19 баллов |

|

Доля оборотных средств в активах |

0,24 |

2 балла |

0,33 |

4,7 балла |

0,47 |

9,1 балла |

|

Коэффициент обеспеченности собственными средствами |

–0,55 |

0,2 балла |

0,54 |

12,5 балла |

0,89 |

12,5 балла |

|

Коэффициент капитализации |

0,48 |

17,7 балла |

0,05 |

17,7 балла |

0 |

17,7 балла |

|

Коэффициент финансовой независимости |

0,62 |

10 баллов |

0,84 |

10 баллов |

0,95 |

10 баллов |

|

Коэффициент финансовой устойчивости |

0,91 |

5 баллов |

0,89 |

5 баллов |

0,95 |

5 баллов |

|

Итого |

79,2 балла |

84,5 балла |

98,3 балла |

Балльная методика прогнозирования банкротства дала сходные с моделью Бивера результаты. В 2020 и 2021 годах предприятие относилось ко 2-му классу, т.е. обладало нормальным финансовым состоянием. Финансовые показатели в целом находятся очень близко к оптимальным, но по отдельным коэффициентам допущено некоторое отставание. В 2020 году заемные источники финансирования превышают собственный капитал, в 2021 году наблюдается опережающий прирост кредиторской задолженности по сравнению с приростом других заемных источников, а также по сравнению с приростом дебиторской задолженности. Несмотря на это, предприятие находилось в зоне допустимого риска. В 2022 году оно стало относиться к 1-му классу – предприятие с абсолютной финансовой устойчивостью и абсолютной платежеспособностью. Доля заемных средств стала практически несущественной. Для организаций этого типа характерно извлечение существенной прибыли. В 2022 году полученная прибыль выше, чем в 2020 году, однако на деятельность компании значительно повлиял экономический кризис прошлого года, и данный показатель резко упал относительно удачного 2021 года.

Таким образом, анализ вероятности банкротства по трем методикам оценки показал сходные результаты. Можно выделить общую динамику – улучшение финансового состояния предприятия в течение рассматриваемого периода. Наибольшие отличия выявлены в 2020 году из-за того, что в различных моделях наибольшим удельным весом характеризуются разные показатели. По результатам анализа вероятности банкротства по различным типам моделей получено, что ООО «Бизнес Кар Каспий» является абсолютно устойчивым и платежеспособным. Тем не менее, происходит снижение значений некоторых рассматриваемых коэффициентов практически до уровня 2020 года. Большинство из них не оказали значительного влияния на результаты оценки банкротства, однако для сохранения текущего уровня устойчивости необходимо изменить политику организации в этих аспектах.

Несмотря на улучшение показателей финансовой устойчивости и уменьшение за 3 года вероятности банкротства, в 2022 году предприятие столкнулось с рядом проблем. Обусловливающим их фактором стало снижение спроса на продукцию. В 2022 году сократились эффективность операционной деятельности и скорость оборачиваемости активов, что привело к просадке значений финансовой отдачи от активов, рентабельности собственного капитала, реализованной продукции и объема продаж.

Деятельность организации финансируется преимущественно за счет собственного капитала. Это обеспечивает высокие показатели ликвидности и платежеспособности ООО «Бизнес Кар Каспий». Наибольший вес в структуре собственного капитала имеет нераспределенная прибыль, которая является главным источником финансирования. Это является несомненным плюсом, так как данные средства бесплатны и не требуют возвращения, то есть не нуждаются в отвлечении из оборота, как заемные. Однако в 2022 году деловая активность фирмы замедлилась, что обусловлено экономическим кризисом, негативно сказавшимся на покупательной способности населения и на спросе на предметы роскоши в виде дорогостоящих автомобилей. Данные факты повлияли на резкое снижение выручки от продаж более чем в 2 раза и чистой прибыли в 1,5 раза. За счет больших объемов нераспределенной прибыли прошлых лет организация могла в 2022 году обеспечивать свою деятельность, однако такая тенденция при сохранении или ухудшении текущего положения дел не будет распространяться на будущие периоды.

Как уже было отмечено, сильнее всего пострадали рентабельность собственного капитала и продаж, а также скорость оборачиваемости активов. Восстановление последнего показателя приведет к возвращению к высокой эффективности операционной деятельности предприятия и, соответственно, к извлечению прибыли. Из-за изменения структуры спроса предприятию необходимо частично переориентировать свою деятельность. Сейчас наибольшая потребность возникает в качественном сервисе и запасных деталях, так как владельцы автомобилей стараются максимально продлить срок их службы. Поэтому основой деятельности организации в нынешних реалиях должны стать сервисное обслуживание и ремонт, а также предоставление дополнительных пакетов услуг, таких как передержка транспорта. Еще одним выгодным направлением является ориентация на вторичный автомобильный рынок. Из-за более низких цен на машины с пробегом, а также обширной диагностики и гарантией качества, которую может предоставить дилерский центр, товары этой группы будут пользоваться большим спросом, чем новые.

Выводы

Таким образом, главная задача любой компании состоит в увеличении оборачиваемости оборотных средств. В 2022 году по описанным выше причинам на предприятии, являющемся объектом данного исследования, скопилось большое количество запасов в виде готовой продукции. Так как предприятие не является производственным, а отвечает за реализацию конечных продуктов, то увеличить скорость обращения можно с помощью инструментов маркетинга, то есть путем стимулирования продаж. Для этого можно предложить следующие меры.

1. Оптимизация запасов: автосалон должен регулярно анализировать продажи и прогнозировать спрос, чтобы уменьшить запасы и избежать излишков. Слишком большие объемы запасов отвлекают средства из оборота и «замораживают» их, не позволяя получить дополнительный доход. Чтобы избежать описанной ситуации, можно воспользоваться программами формирования оптимального заказа.

2. Активное продвижение: автосалон должен активно продвигать свои товары, используя различные маркетинговые и рекламные каналы, чтобы привлечь больше клиентов и увеличить объем продаж. Программа лояльности способна увеличить оборот организации; при грамотном продвижении она позволяет достичь существенного роста продаж.

3. Улучшение качества обслуживания: автосалон должен уделять большое внимание качеству обслуживания, чтобы увеличить удовлетворенность клиентов и повысить лояльность. Чтобы улучшить качество обслуживания, целесообразно воспользоваться технологией замера индекса лояльности NPS (Net Promoter Score). Он показывает, с какой долей вероятности покупатели станут рекомендовать организацию, помогает установить, какие аспекты работы не устраивают клиентов.

4. Улучшение процессов продаж: автосалон должен постоянно совершенствовать свои процессы продаж, упрощая и ускоряя их, чтобы уменьшить время между поступлением товара и его продажей. Чтобы увеличить оборот, можно воспользоваться идеей лид-магнита – уникального торгового предложения, когда хороший товар предлагается по низкой цене.

5. Использование информационных технологий: автосалон может использовать различные технологии, такие как CRM-системы, чтобы автоматизировать процессы продаж и увеличить эффективность работы с клиентами.

6. Расширение ассортимента и клиентской базы: автосалон может расширить свой ассортимент, включая в него разнообразные модели автомобилей, что привлечет больше клиентов и увеличит объем продаж.

7. Оптимизация ценообразования: автосалон должен оптимизировать ценообразование, учитывая конкурентную среду и потребности клиентов, чтобы увеличить количество продаж.

Все эти мероприятия помогут предприятию ускорить оборачиваемость активов и повысить эффективность его деятельности.

Библиографическая ссылка

Крутова О.В., Стефанова Г.П. ОЦЕНКА РЕЗУЛЬТАТОВ ПРИМЕНЕНИЯ РАЗЛИЧНЫХ МЕТОДИК ДИАГНОСТИКИ ВЕРОЯТНОСТИ БАНКРОТСТВА ОРГАНИЗАЦИИ // Научное обозрение. Экономические науки. 2023. № 2. С. 27-34;URL: https://science-economy.ru/ru/article/view?id=1122 (дата обращения: 06.02.2026).

DOI: https://doi.org/10.17513/sres.1122

science-review.ru

science-review.ru