Способность государства самостоятельно и независимо формировать собственные финансовые ресурсы показывает степень независимости в принятии решений при осуществлении своей внешней и внутренней политики. Экономическая безопасность направлена на обеспечение экономического суверенитета страны, обеспечиваемого в том числе фискальной способностью. При этом от степени сбалансированности механизма фискальной системы зависит, насколько она способна решать не только финансовые задачи, но и реализовывать социально-экономические значимые приоритеты государства в контексте обеспечения национальной экономической безопасности. Исходя из вышесказанного, можно отметить, что налоговая система выступает сразу в двух ипостасях: с одной стороны, она является действенным комплексным механизмом обеспечения экономической безопасности, и в то же время может создавать серьезные угрозы [1].

Содержание налоговой системы как механизма обеспечения экономической безопасности национальной экономики прослеживается через ее функциональные обязанности (фискальная, регулирующая, контрольная, социальная, воспроизводственная, стимулирующая и др.). Другими словами, оценку действий налоговых инструментов в целях обеспечения экономической безопасности государства можно рассматривать посредством определения уровня сбалансированности конкретных функций самой системы, где основная ее цель – формирование оптимального уровня наполнения бюджета страны, позволяет обеспечить финансовый суверенитет государства, что и показывает степень эффективности работы ее элементов. Также можно говорить и о функциональной эффективности налоговой системы: о контрольной эффективности – с точки зрения отсутствия угрозы разрастания теневого сектора; о регулирующей эффективности – соответствия применяемого налогового механизма стратегическим целям государства; о социальной эффективности – с позиции обеспечения экономической безопасности в социальной сфере (снижение уровня бедности посредством использования различного инструментария поддержки социально не защищенных слоев населения и т.д.) [2].

Материалы и методы исследования

Отметим, что при формировании механизма налоговой системы, ориентированной на обеспечение национальной экономической безопасности, важно руководствоваться принципами справедливости, сбалансированности функций налоговой системы и осуществлять выбор рычагов и инструментария в соответствии со стратегическими целями государства. Также важно обратить внимание на то, что при формировании налоговой системы, ориентированной на принцип справедливости и направленной на предотвращение угрозы дифференциации населения по уровню доходов, важно правильно использовать такой инструмент, как шкала ставок налогообложения, которая характеризует зависимость налоговой ставки от налогооблагаемой базы. Выделяют следующие основные шкалы налогообложения [3].

На сегодняшний день в научной литературе существует два основных подхода к анализу состояния налоговой системы как механизма обеспечения экономической безопасности. Первый подход предполагает анализ отдельных индикаторов и показателей, которые дают возможность достаточно глубоко проанализировать уровень развития всей системы и ее элементов, но при его использовании возникает ряд проблем, касающихся качественной оценки функционирования налоговой системы в общем из-за сложности сравнительной характеристики используемых показателей. Второй подход предполагает использование агрегированных индексов, которые позволяют учитывать многие направления развития системы, но при этом, за счет использования интегральных показателей, дает более качественную оценку их состояния и развития, а также появляется возможность оценить уровень экономической безопасности ее элементов [4].

Наиболее часто для оценки функционирования налоговой системы государства как механизма обеспечения экономической безопасности используются следующие методы: индексный, интегральный и риск-ориентированный (рис. 1).

Рис. 1. Наиболее распространенные методы оценки функционирования налоговой системы государства как механизма обеспечения экономической безопасности [5]

Современная налоговая система как механизм по обеспечению экономической безопасности государства развивается в условиях сложной экономической ситуации в стране, таким образом, формирование показателей для ее оценки является важной составляющей (табл. 1).

Таблица 1

Система показателей анализа функционирования налоговой системы

|

Показатели |

|

|

Прямые |

Вспомогательные |

|

Показатель собираемости налогов, % |

Доля населения с доходами ниже прожиточного минимума, % |

|

Налоговая нагрузка, % ВВП |

Темп роста реально располагаемых доходов, % |

|

Показатель задолженности по налогам к объему налоговых поступлений, % |

Структура распределения общего объема денежных доходов по 20 %-ным группам, % |

|

Налоговые поступления по уровням бюджета, млрд руб. |

Кредитная долговая нагрузка домашних хозяйств, % |

|

Поступления по видам налогов в консолидированный бюджет, млрд руб. |

Структура заёмщиков по величине долговой нагрузки, % |

|

Децильный коэффициент |

Размер теневого сектора экономики, % ВВП |

|

Коэффициент Джини |

|

Результаты исследования и их обсуждение

Анализ динамики налоговых поступлений показывает тенденцию к повышению – в 2018 г. налоговые поступления в консолидированный бюджет составили рекордные 21,3 трлн руб., при этом 11,9 трлн руб. приходится на федеральный бюджет, а 9,4 трлн руб. – на консолидированные бюджеты субъектов Российской Федерации. Пропорция соотношения федерального бюджета и бюджетов территорий близка к 50 %:50 %, но все же в 2018 г. составила 56 %:44 % в пользу федерального бюджета. За период 2012–2018 гг. поступления в консолидированный бюджет увеличились на 94,6 %, при этом поступления в федеральный бюджет – на 131 %, а в консолидированные бюджеты субъектов Российской Федерации – на 62,3 %. Это позволяет говорить о том, что фискальная функция налоговой системы полноценно реализуется, обеспечивая экономический суверенитет государства.

Рис. 2. Динамика налоговых поступлений по уровням бюджета Российской Федерации в 2012–2018 гг., млрд руб. [6]

За рассматриваемый период с 2012 по 2018 г. значительно выросли все виды налоговых поступлений: поступления по НДПИ увеличились на 149 % (результат «налогового маневра»), по налогу на прибыль – на 74 %, по НДС – на 89,5 %, по НДФЛ – на 61,6 %, по имущественным налогам – на 77,9 %, а по акцизам – на 90,4 %. Такая тенденция также говорит об эффективности налоговой системы по сбору налогов с основных видов налогоплательщиков (табл. 2).

Таблица 2

Поступления по видам налогов в консолидированный бюджет Российской Федерации в 2012–2018 гг., млрд руб. [7]

|

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

|

|

Налог на добычу полезных ископаемых (НДПИ) |

2459 |

2576 |

2904 |

3227 |

2929 |

4130 |

6127 |

|

Налог на прибыль |

2355 |

2072 |

2373 |

2599 |

2770 |

3290 |

4100 |

|

Налог на добавленную стоимость (НДС) |

1886 |

1868 |

2181 |

2448 |

2657 |

3070 |

3575 |

|

Налог на доходы физических лиц (НДФЛ) |

2260 |

2498 |

2689 |

2807 |

3017 |

3251 |

3653 |

|

Имущественные налоги |

785 |

901 |

955 |

1068 |

1117 |

1250 |

1397 |

|

Акцизы |

784 |

952 |

999 |

1014 |

1294 |

1521 |

1493 |

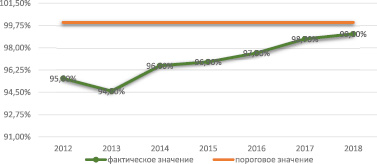

Анализ уровня собираемости налогов в России показывает, что он очень высок и практически достиг своего максимума в 2018 г.

Из причин роста показателя можно выделить: повышение эффективности выездных проверок, делается упор на аналитическую работу – их количество снизилось более чем в два раза (с 40 тыс. в 2012 г. до 20 тыс. в 2018 г.), а результативность поднялась почти в три раза; направление сводных налоговых уведомлений в более ранние сроки; индивидуальная работа с налогоплательщиками – физическими лицами.

Исследования налогового бремени на экономику с помощью коэффициента налоговой нагрузки, равного отношению налоговых поступлений к валовому внутреннему продукту, по данным Международного валютного фонда (МВФ), где в качестве порогового значения по методу аналогий используется средняя величина налоговой нагрузки по странам-членам Евразийского экономического союза (ЕАЭС), показывают, что значения превышают пороговое и за весь период демонстрируют относительно стабильную динамику, колеблясь в интервале от 33,9 до 37,7 (рис. 4).

Рис. 3. Коэффициент собираемости налогов в Российской Федерации в 2012–2018 гг., %

Рис. 4. Налоговая нагрузка в Российской Федерации в 2012–2018 гг., % к ВВП [8]

На отдельного же налогоплательщика в России, по словам директора Института статистических исследований и экономики знаний ВШЭ Георгия Остапковича, «не такая уж огромная» налоговая нагрузка: население платит фактически больше 50 % со своей зарплаты, где в указанные 50 % входят 13 % НДФЛ, 30 % – взносы в социальные фонды, 4 % – «инфляционный налог» и 3–5 % – «коррупционный налог».

Таким образом, группа индикаторов, характеризующих фискальную составляющую налоговой системы, показывает, что в настоящее время как инструмент пополнения средств бюджетного фонда она функционирует достаточно эффективно, т.к. наблюдается тенденция на увеличение собираемости налоговых поступлений, снижение задолженности, однако при этом позитиве просматривается высокий уровень фискальной нагрузки, что не может не настораживать.

Другой составляющей оценки налоговой системы в качестве механизма обеспечения экономической безопасности являются социально-экономические показатели, к которым необходимо отнести: коэффициент Джини, долю населения с доходами ниже прожиточного минимума, коэффициент фондов, децильный коэффициент фондов, темп роста реальных располагаемых доходов, кредитную долговую нагрузку домашних хозяйств, долю теневого сектора экономики.

Коэффициент Джини (индекс концентрации доходов) является одним из самых информативных показателей неравенства и иллюстрирует наличие угроз экономической безопасности в социальной сфере. Эксперты считают, что критическим является пороговое значение, равное 0,3 [9]. Согласно данным Росстата, значение за весь исследуемый период (2012-2018 гг.) превышает пороговое в 1,4 раза и составляет в среднем 0,415. Таким образом, можно сказать, что переход России к рыночной экономике сопровождался и сопровождается по сей день не только ростом неравенства, но и существенным уровнем бедности.

Анализируя динамику доли населения, проживающего на доходы ниже прожиточного минимума, можно заметить, что на протяжении анализируемого периода с 2012 по 2018 г. эта доля населения увеличилась. В 2012 г. доля живущих за чертой бедности составляла 10,7 % населения России, а в 2018 г. – уже 12,9 % (или 18,9 миллиона россиян), что подтверждает продолжающееся снижение уровня жизни российских граждан.

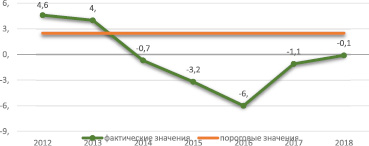

Наличие проблем в равномерности распределения ресурсов в обществе демонстрируют значения децильного коэффициента (демонстрирует соотношение денежных доходов 10 % наиболее и наименее обеспеченного населения). Фактические значения за весь период (2012–2018 гг.) превосходят пороговое значение более чем в 2 раза и составляют в разные годы от 15,4 до 16,4. По исследованиям международных ученых и оценке экспертов ООН и ВТО, явно прослеживается тенденция, подтверждающая факт того, что превышение данного показателя в 14,2 раза, как правило, приводит к серьезной социальной напряженности. Вызывает серьезное беспокойство динамика показателей реальных располагаемых денежных доходов населения, которая, несмотря на то что после резкого падения, начавшегося с 2012 г., в 2016 г. переломила негативный тренд, тем не менее до достижения порогового значения еще очень далеко (рис. 5).

Рис. 5. Динамика темпа роста реальных располагаемых доходов населения России в 2012–2018 гг., % [10]

Очевидно, ввиду нехватки денежных средств население прибегает к источникам заимствования, что определяется показателем кредитной нагрузки (PTI-payment – to-income ratio) населения. Так, за период 2012-2018 гг. рост суммы выданных кредитов составил 60,7 % (с 10,4 до 16,75 трлн руб.) [11]. По данным бюро кредитных историй, в настоящее время кредиты имеют более 39 млн россиян, что составляет 54 % от количества работающих в стране [12]. Несомненно, экономический рост должен подпитываться за счет кредитного механизма, однако рост в данном случае характеризует негативную тенденцию, так как он происходит в основном за счет необеспеченного потребительского кредитования и тесно связан с трендом на снижение показателя реальных располагаемых доходов населения [13]. То есть население, ввиду недостатка реально располагаемого дохода, обращается за кредитом и впоследствии тратит располагаемый доход на покрытие процентов за него. Если объем выданных кредитов будет слишком велик при высоких процентных ставках, то он будет поглощать большую долю покупательской способности через уплату процентов. Такая ситуация несет потенциальную угрозу экономической безопасности – социальное напряжение и снижение устойчивости банковской системы (увеличение числа невозвратных кредитов).

На основании проведенного анализа можно наблюдать определенное противоречие между довольно результативной работой налоговой системы с точки зрения реализации фискальной и социальной функций налоговой системы: анализ показал, что на практике рост налоговых поступлений в бюджет сопровождается бременем фискальной нагрузки (35 %), высокой долей населения с доходами ниже прожиточного минимума (12,9 % в 2018 г.), увеличением децильного коэффициента фондов (15,6 в 2018 г.), снижением темпа роста располагаемых доходов (-0,1 % в 2018 г.), наличием значительного теневого сектора экономики (39 % в 2018 г.), наличием рынка необеспеченного кредитования (11,3 % в 2018 г.).

В текущий период правительство предпринимает множество шагов для развития налоговой сферы. Так, объявлено о реализации таких мер, как:

? проведение налогового маневра в нефтегазовой отрасли;

? повышение НДС с 18 % до 20 %;

? введение новых налоговых льгот, в т.ч. в связи с новой коронавирусной инфекцией (COVID-19);

? введение НДФЛ с процентов по вкладам свыше 1 млн руб. с 2021 г.

Однако эффективность данных мер в контексте обеспечения экономической безопасности государства, посредством использования налоговых инструментов, вызывает сомнения. Так, одним из предложений, нацеленных на повышение эффективности использования налоговых механизмов, является налоговый маневр, затрагивающий деятельность предприятий нефтегазовой сферы. Он предполагает поэтапный отказ от экспортных пошлин на нефть и нефтепродукты к 2024 г. в пользу увеличения налога на добычу полезных ископаемых (НДПИ) [14]. Основной вариант проведения налогового маневра, предложенный Министерством финансов РФ, основан на формуле 22/22, т.е. за основу берется вариант снижения тарифа на страховые взносы до уровня 22 %, при этом автоматически повышается ставка НДС до тех же 22 %. По мнению Минфина, основным преимуществом такого процесса становится его «нейтральность» для бюджета, при этом на 1,4 % (с 33 % до 31,6 %) снизится налоговая нагрузка. Однако почему-то не учитываются негативные последствия, такие как повышение инфляционных процессов, увеличение налоговой составляющей в налоге на прибыль и, как результат, значительное снижение реальных денежных доходов населения, что и вызывает, особенно в контексте повышения уровня национальной экономической безопасности, непонимание роли данного маневра и его целесообразности [15]. Такая мера делает акцент на развитие нефтяной отрасли как основного объекта наполнения федерального бюджета, т.е. подчеркивает сырьевую ориентированность экономики и не создает дополнительных драйверов для экономического роста. Помимо этого, в целом история маневрирования данным налогом уже имела место и, к сожалению, не имела в большинстве случаев положительного влияния на развитие экономики. Так, повышение ставки НДС с 18 % до 20 % в 2019 г., по мнению экспертов, как и самого министерства, увеличило налоговую нагрузку в целом на экономику [16]. Данная мера была направлена на аккумулирование финансовых средств для реализации ряда национальных проектов и, согласно изначальным прогнозам, должна была принести в бюджет дополнительно 620 млрд руб. [17]. При этом предприятия, работающие по специальным налоговым режимам, от уплаты данного налога освобождались (из истории налога: такие же ставки, 20 % – общая и 10 % – льготная, были в России с 1994 по 2003 год). Однако такой маневр не принес существенного результата. Повышение НДС затронуло 2/3 товаров и услуг потребительской корзины, а также, согласно подсчетам Центрального банка России, увеличило инфляцию на 1,7 % [18]. При этом более существенно оно отразилось в негативном ключе на поступлениях налога от доходов физических лиц и акцизов, вызвав рост нагрузки на экономику и повышение инфляции, снижение платежеспособного спроса населения и уровня потребления [19].

Эксперты отмечают также следующие негативные проявления повышения НДС [20]: увеличение налоговой нагрузки на большинство предприятий, которое приводит к распространению нелегальных или полулегальных форм выдачи заработной платы работникам; снижение собираемости налога на прибыль; возможное снижение деловой активности российских производств, за исключением добывающих; возможная ликвидация части малого и среднего бизнеса, которая, в свою очередь, приведет к росту безработицы и снижению благосостояния населения; перенос НДС на потребителя. Все это не может не влиять на уровень экономической безопасности государства.

Особую роль в повышении экономической безопасности России играют налоговые инструменты, применяемые в социально-экономической сфере. Так, на основании статей 391 и 407 Налогового кодекса, в 2020 г. для граждан, находящихся в предпенсионном возрасте, предусмотрено освобождение от налога на имущество на одну квартиру или комнату, а также вычет для одного земельного участка в размере 6 соток. Ранее такие налоговые льготы были предусмотрены только для пенсионеров. Также с 2020 г. новые налоговые льготы появились и для многодетных семей (с тремя и более несовершеннолетними детьми). На основании статей 391 и 403 Налогового кодекса им предоставляется дополнительный вычет по налогу на имущество (по 5 кв. м на каждого ребенка за квартиру или по 7 кв. м за дом), а также продолжает действовать вычет для одного земельного участка в размере 6 соток. Данные меры направлены на одну из поставленных президентом задач по снижению бедности в стране, однако с точки зрения повышения уровня национальной экономической безопасности не внесут значительного вклада, так как не являются системообразующими и затрагивающими широкое число граждан.

Важнейшую роль повышение эффективности использования налоговых механизмов приобретает в настоящее время, в период распространения новой коронавирусной инфекции COVID-19, которая в настоящее время является одной из главных угроз экономической безопасности не только в России, но и в мире. В контексте новых проблем государство предусмотрело пакет налоговых льгот и мер поддержки для бизнеса, в том числе малого и среднего, направленных на девять наиболее пострадавших отраслей и социально ориентированные некоммерческие организации, т.е. порядка 1,5 млн предприятий. Согласно подсчетам экспертов, данные налоговые льготы потребуют более 800 млрд руб. из федерального бюджета, где не менее 200 млрд руб. – налоговые списания, 30 млрд руб. – налоговый вычет из выплачиваемых страховых взносов, 1 млрд руб. – возврат налогов на самозанятых. Отметим, что данные нововведения хотя и поддержат национальную экономику в условиях кризиса, однако масштабного эффекта не дадут, так как произошедшее потрясение для экономики только усугубило ранее существовавшие проблемы и продолжает требовать системного, а не локального решения проблем обеспечения национальной экономической безопасности.

Наравне с рассмотренными выше государственными мерами по решению проблем налоговой системы можно выделить и ряд других. Так, согласно документу «Основные направления бюджетной, налоговой и таможенно-тарифной политики на 2020 год и на плановый период 2021 и 2022 годов» в России планируется реализация следующих мероприятий, направленных на развитие налоговой системы страны [21]: развитие налогового мониторинга; повышение эффективности системы оценки налоговых расходов; упрощение налоговой отчетности для предпринимателей, применяющих контрольно-кассовую технику; создание благоприятных условий осуществления деятельности самозанятыми посредством создания эффективной системы налогообложения и др. Однако не все принимаемые меры имеют успешное внедрение и оказывают положительное влияние на обеспечение экономической безопасности из-за отсутствия, как правило, действующих реальных механизмов реализации.

Выводы

Проведенный анализ позволяет сформировать основные, по мнению автора, вызовы и угрозы национальной экономической безопасности:

– наличие и развитие процессов экономического расслоения общества: разнородность совокупности по данному признаку (концентрация 47 % денежных средств у 20 %-ной группы населения с наибольшими доходами), что является угрозой возрастания социального напряжения в обществе;

– высокий уровень бедности: увеличение доли населения с доходами ниже прожиточного минимума (2018 г. – 12,9 %, или 18,9 миллиона россиян, при этом доля малообеспеченных около 28 %), а также отрицательный темп роста доходов в течение 5 лет (2014–2018 гг.), что является угрозой люмпенизации населения и антагонизации социальной структуры общества; снижение в результате этого покупательской способности и экономической активности населения ведет к усилению стагнационных процессов в стране и создает опасность социальных конфликтов;

– перекредитованность на рынке необеспеченного кредитования (11,3 % рынка потребительского кредита (или около 5 млн заемщиков) имеет долговую нагрузку более 50 % и выше в 2019 г.): часть населения с доходами, сопоставимыми с прожиточным минимумом, берет кредит для направления средств на рефинансирование долгов. На фоне этой перекредитованности возникает угроза формирования пузыря в финансовом секторе, по аналогии с кризисом 2008 г. в США;

– высокий уровень налогового бремени и депрессивное состояние национальной экономики создает угрозу возрастания теневого сектора экономики (39,3 % – 2018 г.) и потери возможности государственного управления экономическими процессами в государстве.

Для решения выявленных проблем целесообразно сбалансировать прямой и косвенный методы налогообложения, и в качестве основных предложений по совершенствованию развития налоговой системы и реализации ее социальной направленности для повышения уровня национальной экономической безопасности следует рассмотреть следующие:

? введение прогрессивной шкалы подоходного налога;

? реформирование НДФЛ (введение семейного налога, базового необлагаемого дохода);

? снижение общей ставки НДС.

1. Введение прогрессивной шкалы налога на доходы физических лиц является одним из условий развития российской экономики на современном этапе и возможностью снижения угроз и вызовов национальной экономической безопасности. Прогрессивная шкала налогообложения в настоящее время есть во всех странах ОЭСР, G20, а также в странах-участницах БРИКС и многих других.

Для определения прогрессивной шкалы налогообложения доходов физических лиц необходимо проанализировать распределение величины денежных доходов населения (табл. 3).

Таблица 3

Распределение денежных доходов домашних хозяйств Российской Федерации в 2018 г. по группам населения

|

20 %-ная группа населения |

Среднедушевые располагаемые доходы, % |

Число домашних хозяйств, % |

|

Первая (с наименьшими доходами) |

6,0 |

12,8 |

|

Вторая |

9,7 |

55,3 |

|

Третья |

13,9 |

38,8 |

|

Четвертая |

20,5 |

1,8 |

|

Пятая (с наибольшими доходами) |

49,9 |

1,2 |

|

Итого |

100 |

100 |

В соответствии с представленными данными можно предложить формирование прогрессивной шкалы, при которой доходы до 2 МРОТ в месяц налогом не облагаются, до 250 тыс. руб. – ставка 13 %, до 1 млн – 30 % и свыше 1 млн руб. в месяц – ставка 50 %. Предлагаемая шкала почти не затронет «средний класс», а будет способствовать его расширению и укреплению, так как повысит уровень жизни минимум 12,8 % населения (18 млн человек). Существенное повышение налогов коснется около 3-10 % наиболее состоятельного населения. Таким образом, снизится угроза усиления дифференциации населения по уровню доходов, сократится уровень бедности и нейтрализуются угрозы пузыря на рынке необеспеченного кредитования.

2. С целью совершенствования развития налоговой системы как механизма обеспечения национальной экономической безопасности Российской Федерации целесообразно реформирование НДФЛ. Это необходимо, поскольку в данный период социальный характер налогообложения проявляется в тенденции на введение льгот для наименее защищенных слоев населения (пенсионеров, предпенсионеров, многодетных семей и т.д.). Предлагается заменить точечные льготы следующими заложенными в механизме налога на доходы физических лиц мерами социального характера:

? расширение необлагаемого налогом дохода на уровне прожиточного минимума;

? исчисление дохода не отдельного физического лица, а домашнего хозяйства («семейный налог»);

? вычитание социальных затрат из налогооблагаемой базы (например, минимальной потребительской корзины, затраты на образование и здравоохранение).

3. Снижение ставки НДС, которая в текущем 2020 г. составляет 20 %. Поскольку данный налог – один из самых значимых косвенных налогов, уплачиваемых организациями и индивидуальными предпринимателями, он оказывает значимое влияние на экономическое развитие страны, в связи с чем можно рассмотреть постепенное снижение НДС с 20 % до 14 % и упрощение процедуры администрирования по следующим направлениям:

? упрощение методики расчета НДС, особенно для предприятий, не имеющих льгот по данному налогу и подаваемой документации;

? изменение налоговой базы на добавленную стоимость, входящую в реализацию продукции;

? возможное введение единой ставки НДС.

Несмотря на то что снижение НДС не окажет положительного влияния на поступления консолидированного бюджета в краткосрочной перспективе, оно скажется на конечных потребителях и окажет положительный эффект на уровень жизни населения. Так, вследствие снижения налогового бремени по налогу на добавленную стоимость произойдет снижение стоимости товаров, реализуемых на различных рынках. Это способно увеличить потребительскую активность, поскольку со снижением цен на наиболее популярные товары потребители смогут позволить себе больше покупок, что вызовет рост спроса на рынке и будет служить позитивным драйвером развития производственных отраслей, малого и среднего бизнеса.

По мнению автора, предложенные мероприятия по совершенствованию развития налоговой системы позволят Российской Федерации успешно справиться с вызовами и угрозами национальной экономической безопасности посредством налоговой системы и способны снизить: экономическое расслоение общества, уровень бедности (повышение уровня жизни минимум 18,9 млн россиян) посредством уменьшения налогового бремени экономически незащищенных групп населения; рост теневого сектора экономики; противодействовать угрозе перекредитованности населения на рынке необеспеченного кредитования и возникновению финансового пузыря.

Таким образом, можно сделать следующий вывод. В связи с тем что в настоящее время налоговая система Российской Федерации в недостаточной степени использует потенциал обеспечения экономической безопасности государства, возникает необходимость ее совершенствования.

Библиографическая ссылка

Безпалов В.В., Жариков Р.В., Горина Т.В. НАЛОГОВАЯ СИСТЕМА КАК МЕХАНИЗМ ПОВЫШЕНИЯ УРОВНЯ НАЦИОНАЛЬНОЙ ЭКОНОМИЧЕСКОЙ БЕЗОПАСНОСТИ РОССИЙСКОЙ ФЕДЕРАЦИИ // Научное обозрение. Экономические науки. 2020. № 4. С. 31-40;URL: https://science-economy.ru/ru/article/view?id=1062 (дата обращения: 03.03.2026).

DOI: https://doi.org/10.17513/sres.1062

science-review.ru

science-review.ru