Сегодня в мировой финансовой системе происходят революционные изменения, которые связаны в первую очередь со стремительным ростом доли на рынке таких элементов цифровой экономики, как электронные платежные сервисы, криптовалюты и кредитование без посредников. На рынке отмечаются интенсивные темпы роста объёмов мобильных платежей (с 2010 по 2015 гг. ежегодное увеличение почти вдвое)и взаимного кредитования (в США за последние годы выросло в 15 раз и в 2015 г. оборот составил 77 млрд дол.). Необходимо подчеркнуть, что, в отличие от традиционных сфер деятельности, интернет-компании не имеют никакой материальной основы и рыночная оценка напрямую связана с накоплением компанией данных. Также следует учесть, что в сфере материального производства предельная эффективность инвестиций снижается по мере расширения сферы деятельности и охвата рынка, а в сфере цифровой экономики всё наоборот. Итак, исходя из современных тенденций, можно констатировать, что интернет-экономика и информационная революция в финансовом секторе поставила реальный сектор в положение донора [1].

История развития и современное состояние цифровой экономики в странах мира показывает, что абсолютного лидера не существует и каждая страна имеет свои особенности развития. Германия стала в цифровой экономике родоначальницей промышленных технологий и, как следствие, около 10 % населения работает в высокотехнологичных отраслях [2]. Для Германии основная функция правительства заключается в создании правил игры и поддержке фундаментального образования и стимулирования исследований. Такие страны, как Япония и Южная Корея, создали крупнейшие цифровые компании на базе крупных корпораций (Toyota, Sony, Toshiba, Soft Bank, Samsung, LG), которые осуществляют успешные проекты в области интернет-торговли, экосистем (Rakuten) и создании интернет-мессенджеров (Line, Kakao). В США активное инвестирование и внедрение инноваций во все сферы деятельности является основным фактором высокого уровня объема цифровой экономики в ВВП США (более 10,0 %). Высока также доля цифровой экономики в Китае, он является успешным в разработке собственных проектов, ориентированных на экспорт. Китай активно использует интернет-ритейл, онлайн-экосистемы и цифровой банкинг.

За последние 5 лет развитие цифровой экономики в России осуществляется быстрыми темпами увеличившись на 59 % и достигнув в 2015 г. 3,9 % ВВП. В 2017 г. в России была принята программа развития цифровой экономики [3], представленной 3 уровнями: рынки и отрасли экономики, платформы и технологии и среда, охватывающая нормативное регулирование, кадры, информационную инфраструктуру и безопасность. В программе указано развитие пяти базовых направлений цифровой экономики на период до 2024 г. – нормативное регулирование, кадры и образование, формирование исследовательских компетенций и технических заделов, информационная инфраструктура и информационная безопасность. В планах ближайшей перспективы указаны развитие таких направлений цифровой экономики, как повсеместная интернетизация всех сфер экономики, интенсивная подготовка ИТ-кадров, применение интеллектуальных решений.

Стремительное развитие цифровой экономики требует от банков необходимости проведения радикальных реформ всех устоев традиционной банковской системы. Только грамотно и успешно использующие данные клиентов банки будут обладать преимуществом в условиях цифровой экономики. Сегодня в банках стран Северной Европы, Австралии и США активно пользуются дистанционными банковскими услугами около 60 % клиентов. Проведённые исследования показывают, что половина взрослого населения США через смартфоны и планшеты пользуются банковскими услугами. При выборе финансовых услуг потребители учитывают преимущества и удобства банковского сервиса, предлагаемых услуг по цифровым каналам в любое время и в любом месте.

Сложившаяся ситуация на финансовом рынке указывает на то, что успех будет иметь тот банк, который будет эффективно создавать партнерские отношения с успешными ИТ-компаниями финансово-технического сектора, имеющими ведущий опыт в сфере анализа больших данных. Как следствие, в мире быстрыми темпами растёт количество цифровых банков, которые не имеют собственных офисов и банкоматов. К основным преимуществам цифровых банков относятся клиентоцентричность, персонализация предложений и мобильность. Цифровые банки оказывают услуги современному обществу, в первую очередь в области мобильных устройств, социальных сетей, информационных сервисов, электронной коммерции, интернет-торговле и пр. Инфраструктура цифрового банка оптимизирована для цифровых коммуникаций и готова к быстрой смене технологий. Основными задачами цифровых банков являются информирование клиента о состоянии счета, произведенных операциях, поиск ближайшего отделения, банкомата или киоска. Также цифровой банк предоставляет своим клиентам онлайн-сервис, который способен работать на всех платформах с преимущественной ориентацией на мобильные устройства. Создание и построение цифрового банка требует оптимизации процессов, новой организационной культуры и гибких ИТ-решений, поддерживающих высокую скорость введения новых продуктов на рынок и персонализацию услуг, что требует перестройки не только всей ИТ-архитектуры банка, но и инфраструктурных служб работы с клиентами. В 2017 г. было выделено и предложено семь главных направлений совершенствования цифровой модели банкинга [4] – омниканальность и упрощение пользовательских сервисов, разработка новых методов и инструментов управления информацией, открытые API, конкуренция и партнерство с финансово-техническими компаниями, развитие мобильных платежей, разработка стратегии управления инновациями, инновационное регулирование.

Многие банки, учитывая пользовательские пожелания, оперативно взялись за разработку дистанционно-банковских услуг и обслуживание в первую очередь приложений для мобильных устройств. Учитывая сложившиеся тенденции на мировом финансовом рынке услуг, ведущие банки мира в 2015 г. создали финансово-технологическую исследовательскую компанию R3 CEV LLC для проведения исследований возможности применения технологий блокчейн, bigdata и прочего. В составе данной компании состоят более 80 ведущих мировых финансовых структур. 3 марта 2016 г. R3 объявила о завершении испытаний блокчейн-решения для облегчения торговли долговыми инструментами и 5 апреля 2016 г. представила проект под названием Corda – «распределенный реестр, разработанный для финансовых сервисов». Компания заявила, что данная технология сильно отличается от технологии блокчейна. Новый протокол не имеет встроенной криптовалюты, доступ к своим данным получают только участники проекта.

Сегодня наблюдается ажиотаж, который происходит на рынке криптовалют, количество хедж-фондов, инвестирующих в криптовалютные активы, растет рекордными темпами. Главная угроза рынку криптовалют исходит не от изменчивой рыночной конъюнктуры, а от государственных финансовых регуляторов. Многие страны не признают существования биткойна, а некоторые идут на легализацию криптовалют. О намерении ввести национальную криптовалюту заявили такие страны, как Канада, Япония, Эстония, Австралия, ОАЭ, Россия, Казахстан, и другие. Основная особенность заключается в полном контроле и выпуске электронных денег государством.

В Узбекистане разработана Комплексная программа развития Национальной информационно-коммуникационной системы РУз, рассчитанной на 2013–2020 гг., в соответствии с которой осуществляется развитие ИКТ в республике [5, с. 176]. Выступая на расширенном заседании Кабинета Министров, посвященном итогам социально-экономического развития страны в 2016 г. и важнейшим приоритетным направлениям экономической программы на 2017 г., Президент РУз Ш.М. Мирзиёев в своём докладе отметил: «Наша неотложная задача, актуальная сегодня и на перспективу – обеспечить эффективное функционирование всей системы «Электронное правительство» [6]. Необходимо отметить, что современный этап развития цифровой экономики в республике характеризуется периодом становления и высокой динамикой развития. Развитие ИКТ в Узбекистане осуществляется в 4 этапа [7, с. 643]:

1) 2000–2002 гг., начальный этап развития – период поэтапного внедрения ИКТ и улучшения государственного управления;

2) 2003–2007 гг., второй этап – период принятия основных законодательно-нормативных документов и повсеместного внедрения ИКТ;

3) 2008–2012 гг., третий этап – период начала активного внедрения внутренних информационных систем и программных продуктов в государственных органах, предоставление информационных и справочных электронных услуг;

4) 2012 г. – настоящее время, четвёртый этап – период дальнейшего совершенствования структуры государственного управления.

Учитывая современные тенденции развития цифровой экономики, министерство по развитию информационных технологий и коммуникаций Узбекистана и Всемирный банк намерены реализовать совместные проекты в области цифровой экономики и электронного правительства. В рамках выполнения вышеуказанной программы в 2016 г. было построено и зарезервировано более 2300 километров волоконно-оптических сетей широкополосного доступа по современным технологиям [8]. Количество предприятий, осуществляющих деятельность в области производства программных продуктов, за последние годы увеличилось более чем 20 %. В 2016 г. количество государственных информационных ресурсов (ГИР) составило 318 единиц, а число государственных информационных систем (ГИС) превысило 485 единиц, что показывает рост за последние годы соответственно в 1,6 и 5,0 раз [9].

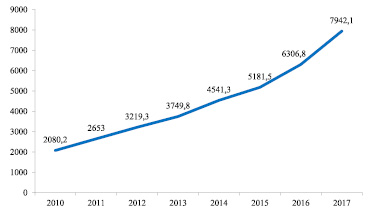

Объем оказанных услуг за 2017 г. составил 116795,7 млрд сум, что превышает показатели предыдущего года на 8,9 %. Из общей структуры услуг на услуги связи и информатизации приходится 6,8 % (7942,1 млрд сум) (рис. 1). В объеме услуг связи и информатизации наибольший удельный вес приходится на телекоммуникационные услуги, которые составили 87 % (услуги проводной и мобильной связи, сети Интернет, услуги спутниковой связи и т.д.). В общем, в 2017 г. на сектор ИКТ приходится 2,2 % ВВП республики. Кроме того, за последние 7 лет объём оказываемых услуг связи и информатизации возрос более чем в 3,8 раз.

Рис. 1. Динамика изменения объёма оказываемых услуг в сфере ИКТ за 2010–2017 гг., млрд сум [10]

Формирование и развитие цифровой экономики неразрывно связано с развитием ИКТ в Узбекистане. К основным показателям, характеризующим развитие цифровой экономики, относятся внедрение и развитие современных ИКТ, показатели наукоёмкости экономики, а также долей сферы услуг в ВВП. Необходимо подчеркнуть, что активное внедрение ИКТ приводит к трансформации роли информации, росту взаимозависимости функционирования одних отраслей от других, структурным диспропорциям на рынке труда, повышению роли наукоёмкости экономики и долей сферы услуг в ВВП [11, с. 232].

Сегодня банковская система Узбекистана активно внедряет инновационные информационные технологии. По итогам деятельности банковской системы за 2016 г., на расширенном заседании Правления Центрального банка Республики Узбекистан отмечено, что доля банковских услуг в структуре финансовых услуг составила 88 % и выросла в более чем 1,2 раза по сравнению с 2015 г. Кроме того, по итогам деятельности банковской системы за 1 квартал 2017 г. были определены конкретные предстоящие задачи расширения, улучшения линейки банковских услуг и ускоренного внедрения современных ИКТ [12].

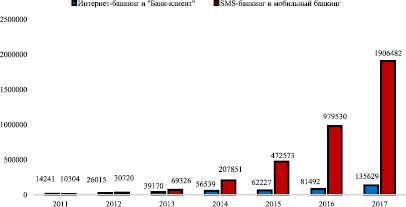

Доля клиентов, регулярно пользующихся дистанционным банковским обслуживанием, в республике стремительно растет (рис. 2). Необходимо отметить, что в дистанционном банковском обслуживании доля SMS-банкинга и мобильного банкинга растёт значительным темпами, опережая интернет-банкинг и услуги «Банк – клиент» более чем на порядок.

Рис. 2. Динамика изменения количества пользователей дистанционным банковским обслуживанием по видам систем на 1 января 2011–2017 гг. [13, с. 801]

В настоящее время банки республики используют такие виды дистанционного банковского обслуживания, как банк-клиент, интернет-банкинг, мобильный банкинг и SMS-банкинг. Например, Национальный банк внешнеэкономической деятельности РУз представляет своим клиентам такие онлайн-услуги, как SMS-информирование, е-mail-информирование и персональный IVR-кабинет [14]. Посредством отправки SMS-сообщений на сотовый телефон владельцы счетов НБУ получают оперативную информацию. E-mail-информирование также позволяет клиентам получать ту же оперативную информацию о состоянии счёта через электронный почтовый адрес и интернет. Персональный IVR-кабинет (Interactive Voice Response) является системой голосовых оповещений. Данная интеллектуальная платформа позволяет при дозвоне с мобильных или городских телефонных номеров на сервисный номер банка получать информацию о банковских продуктах и услугах, а также информацию по депозитным счетам клиента в интерактивном режиме через персональный IVR-кабинет.

В АКБ «Ипотека Банк» для корпоративных клиентов предоставляют интернет-банкинг, позволяющий воспользоваться полным спектром услуг для дистанционного управления счетом с помощью Интернет. АКБ «Агробанк» предлагает своим клиентам дистанционное банковское обслуживание (ДБО), который позволяет дистанционно управлять счетом в банке через интернет и телефон.

Как показывает практика оказания онлайн-услуг и дистанционного банковского обслуживания клиентов, отечественные банки предлагают довольно ограниченный вид онлайн-услуг. Кроме того, необходимо отметить, что адаптация банковской деятельности и решений к требованиям потребителей происходит довольно медленно. В целях совершенствования и развития онлайн-услуг, дистанционного банковского обслуживания предлагается принять ряд следующих мер [15, с. 21]:

1. Сокращать дистанцированность банков от потребителей при помощи новых технологий.

2. Выстраивать банковские сервисы с клиентами на основе постоянных консультаций основах.

3. Разработать и установить коллаборативные отношения между традиционными банками и профессиональными организациями по внедрению новых IT-технологий.

4. Для разработки и использования новых технологий проведения банковских операций в обязательном порядке привлекать клиентов.

Для активного внедрения в банковской системе инновационных видов банковских услуг, в Республике Узбекистан необходимо разработать аналогичную российской программе стратегию развития цифровой экономики, для которой необходимы не только инвестиции, но и ориентация на опыт государств, опережающих в сфере цифровизации.

science-review.ru

science-review.ru