Любая страхования компания на рынке работает в первую очередь для клиентов, т.е. их главная цель – страхование имущественных интересов, связанных с рисками клиентов. Сущность страхования состоит в создании страховых фондов за счёт взносов заинтересованных в страховании сторон и предназначенных для возмещения ущерба.

Страховая компания предоставляет своим клиентам страховую услугу – гарантию денежной компенсации ущерба (убытка) страхователя при наступлении страхового случая в границах обязательств, предусмотренных договором страхования. По экономическому содержанию страховая услуга представляет собой перенос риска со страхователя на страховщика (страховую компанию) и осуществляется на платной основе [1].

Страховая услуга состоит в предоставлении страхователю страховой защиты, которая может получить свое материальное воплощение в компенсационной выплате, но может и не получить его. Выплата компенсации осуществляется только в том случае, если у страхователя наступило неблагоприятное событие, повлекшее за собой убыток. Если такое событие не наступило, компенсационная выплата не проводится, но это не значит, что услуга страхователю не представлена: страхователь был защищен на протяжении срока действия договора.

В настоящее время на рынке существует множество страховых компаний, которые предоставляют страховые услуги с различными условиями (в страховании данный товар называется страховым продуктом).

Страховая услуга – это товар, который страховщик продает (в виде страхового продукта, т.е. набора документов) как страховое обязательство возместить возможный ущерб страхователю при наступлении страхового случая, причем страхователь платит страховщику за это обязательство определенную сумму в виде страховой премии.

Страховая услуга (Sус) – это совокупность условий страхования Xi( ), которые предлагаются страховой компанией юридическим или физическим лицам.

), которые предлагаются страховой компанией юридическим или физическим лицам.

В комплекс условий страхования входят следующие компоненты:

X1 – объект страхования;

X2 – страховые риски;

X3 – условия предоставления страхового покрытия;

X4 – условия, ограничивающие ответственность страховщика;

X5 – размер и условия уплаты страховой премии;

X6 – обязанности страховщика;

X7 – обязанности страхователя;

X8 – сроки заключения договора страхования;

X9 – условия отказа страховщика от уплаты страхового возмещения;

X10 – порядок выплаты страхового возмещения;

и другие условия.

В настоящее время страховые компании занимаются страхованием различных объектов G = {G1, …, Gk} (Например, имущественные интересы, связанные с материальными ценностями, такие как автомобили, помещения, предметы личного пользования и т.п., имущественные интересы, связанные с нематериальными ценностями и уровнем их жизни и другие).

Страховые компании обеспечивают страховую защиту интересов клиентов Kj, связанных с рисками по объектам R(Gi). Защита определенного риска клиента обеспечивается путем приобретения им соответствующей страховой услуги Sус:

Kj: Sус = {R(Gi), i = 1,…k/Xg (g = 1,…n)}.

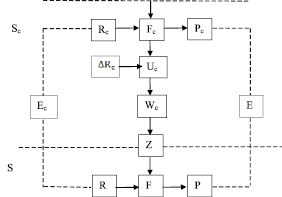

Рассмотрим более подробно взаимодействие страховой компании со средой, а именно с клиентами компании на атрибутивной модели открытой системы (рисунок) [2].

На рисунке приняты обозначения:

Sc – система жизнедеятельности;

Fc – физическое лицо, юридическое лицо;

Rc – предметы для удовлетворения потребностей жизнедеятельности;

Pc – жизнедеятельность (функционирование);

ΔPc – дефицит защиты интересов, связанных с рисками причинения вреда;

Uc – потребность в защите интересов, связанных с рисками;

Wc – проблема в значительных страховых рисках;

Z – страхование имущественных интересов, связанных с рисками;

S – страховая компания;

F – обеспечение страховой защиты интересов, связанных с рисками;

R – информация о том, как должен происходить процесс обеспечения страховой защиты;

P – страховая защита имущественных интересов;

E – степень удовлетворенности защиты имущественных интересов.

Атрибутивная модель открытой системы

Оценив актуальность рисков для того или иного объекта страхования по статистическим данным, принимая во внимание целевую аудиторию, можно разработать востребованную на рынке страхования страховую услугу.

При разработке новой страховой услуги или анализа уже существующей необходимо сформировать информационное обеспечение для должностного лица страховой компании, которое включает в себя выполнение следующих этапов:

1. Маркетинговые исследования по статистическим данным, т.е. необходимо провести анализ рынка IR, анализ актуальности объектов страхования I(Gi) и рисков для определенной целевой аудитории I{R(Gi)}.

Данный шаг является одним из самых важных, так как здесь проводится проверка проблем и потребностей целевой аудитории. Ответственный за разработку страховой услуги сотрудник на основании анализов определяет актуальные виды страхования, объекты и риски, по которым и будут определяться условия разрабатываемой страховой услуги.

Анализ рынка IR включает в себя:

Y1 – Анализ целевой аудитории: существующие и потенциальные клиентские сегменты, их характеристика, оценка размеров сегментов, обзор и анализ потребностей клиентов;

Y2 – Анализ объектов страхования;

Y3 – Расчет и анализ рисков для того или иного объекта страхования;

Y4 – Анализ конкурентной среды: наличие актуальных страховых услуг, их преимущества и особенности, ценность для клиентов.

На основании данных перечисленных анализов можно сформировать хранилище H, которое будет содержать в себе необходимые данные для определения условий страховых услуг.

2. Определение условий страховой услуги, используя результаты исследований.

3. Составление описания страховой услуги, подготовка экономического обоснования.

4. На основании полученных данных на предыдущих этапах принимается решение о необходимости разработки данной услуги.

5. Разработка документации: инструкции, регламенты, тарифное руководство и др. и её согласование.

6. Тестирование услуги и её корректировка, если требуется.

7. Принятие окончательного решения о необходимости внедрения данной услуги.

Данная методика была апробирована на примере добровольного страхования транспортных средств, объектом которого является автомобиль G1.

С данным объектом страхования связаны различные категории рисков, такие как стихийные бедствия, противоправные действия третьих лиц, падение предметов, огневые риски и другие [3].

Рассмотрим подробнее риск дорожно-транспортного происшествия (ДТП) при условии, что лицо, виновное в совершении ДТП, установлено и это водитель застрахованного транспортного средства R1Д(G1).

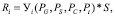

Риск рассчитывается по формуле

где  – величина i-й угрозы (частота страховых событий);

– величина i-й угрозы (частота страховых событий);

, n – количество угроз для объекта страхования.

, n – количество угроз для объекта страхования.

S – потенциальный ущерб от угрозы [4].

Величина угрозы зависит от параметров

,

,

где PG – параметр объекта страхования;

PS – параметр субъекта страхования;

PC – территория (субъект РФ);

Pt – период времени.

Величина угрозы ДТП зависит от параметров субъекта страхования (водителя), территории и периода времени.

Параметр субъекта страхования при угрозе ДТП можно рассматривать в разрезе следующих характеристик субъекта страхования:

PS1 – возраст водителя ТС;

PS2 – стаж вождения водителя ТС;

PS3 – количество ДТП, в которых участвовал водитель;

PS4 – количество ДТП, в которых водитель был виновной стороной.

Величина угрозы рассчитывается по формуле

где Li – число страховых событий по i-й угрозе;

di – общее число объектов, которые подвержены i-й угрозе [5].

Величину угрозы (частоту аварий) У1Д(G1) представим в разрезе только территории и периода времени и найдем по формуле

где Кав – количество аварий за определенный период времени (год) в данном субъекте РФ;

Коб – – количество транспортных средств в данном субъекте РФ за тот же период.

Рассмотрим фрагмент таблицы полученного расчета величины угрозы У1Д(G1) для субъектов РФ за 2016 г. (табл. 1).

Таблица 1

Данные и результаты расчета угрозы

|

Субъект РФ |

ДТП (2016 г.) |

Кол-во ТС на 1 тыс. чел. |

Население, чел. |

Частота аварий |

|

г. Москва |

8271 |

308 |

12380664 |

0,217 |

|

Московская область |

6242 |

347 |

7423470 |

0,242 |

|

Владимирская область |

2236 |

266 |

1389599 |

0,605 |

|

Самарская область |

3430 |

309 |

3203679 |

0,346 |

|

Ивановская область |

1425 |

221 |

1023170 |

0,630 |

|

Свердловская область |

2556 |

281 |

4329341 |

0,210 |

|

Волгоградская область |

2426 |

261 |

1183860 |

0,785 |

Данные о ДТП за 2016 г. (статистика аварий) взяты с сайта Госавтоинспекции [6], данные о статистике населения за 2016 г. – с сайта Википедия [7] и данные об автомобилизации населения по субъектам РФ за 2016 г. – также с сайта Википедия [8].

Таким образом, из полученных значений величины угрозы У1Д(G1) можно сделать вывод, что чем меньше значение величины угрозы (частота аварий), тем менее вероятна авария в данном регионе. Так, в Свердловской области вероятность аварии наименьшая, а в Волгоградской области наибольшая.

Потенциальный ущерб от угрозы S(Уi) зависит от объекта страхования PG, т.е. стоимости объекта страхования (автомобиля) St(G1) (для страхователя) либо страховой суммы Cc (для страховщика), а также территории (субъекта РФ) и периода времени и рассчитывается по формуле

.

.

где St – стоимость объекта страхования (автомобиля G1) в настоящее время в данном субъекте РФ с учетом износа,

Cc – страховая сумма – определённая договором сумма, в пределах которой страховщик при наступлении страхового случая обязуется выплатить страховое возмещение по договору (в добровольных видах страхования обычно равна стоимости объекта страхования, но может быть и другой).

Параметр объекта страхования при угрозе ДТП можно рассматривать в разрезе следующих характеристик объекта страхования:

PG1 – марка и модель автомобиля;

PG2 – год выпуска автомобиля;

PG3 – пробег автомобиля.

Для примера произведем расчет максимального потенциального ущерба Smax(R1Д(G1)) (стоимости автомобиля) для автомобиля марки Renault модели Logan 2015 г. выпуска с пробегом 50 000 км на сайте онлайн-калькулятор стоимости авто [9]. Средняя стоимость данного автомобиля в настоящее время в рассматриваемых субъектах РФ составляет St = 430 тыс. руб.

Расчеты рисков ДТП R1Д(G1) для объекта страхования (автомобиль) по ранее рассмотренным субъектам РФ приведены в таблице (табл. 2).

Таблица 2

Результаты расчета рисков

|

Субъект РФ |

Частота аварий |

Риск |

|

г. Москва |

0,217 |

93,3 |

|

Московская область |

0,242 |

104,2 |

|

Владимирская область |

0,605 |

260,1 |

|

Самарская область |

0,346 |

149,0 |

|

Ивановская область |

0,630 |

271,0 |

|

Свердловская область |

0,210 |

90,3 |

|

Волгоградская область |

0,785 |

337,6 |

Таким образом, максимальному риску ДТП R1Д(G1) автомобиль Renault Logan G1 подвержен в Волгоградской области, а минимальному – в Свердловской области.

Аналогичным образом можно произвести расчет других рисков для различных объектов страхования.

Данная методика анализа позволяет произвести анализ рисков для различных объектов страхования, выявить объекты с максимальными и минимальными рисками по различным угрозам, оценить актуальность страховых услуг, предлагаемых клиентам страховой компанией, и при необходимости, учитывая угрозы и риски объектов страхования, сформировать актуальную на рынке страховую услугу.

science-review.ru

science-review.ru