Осуществляя свою рыночную деятельность в условиях неопределенности и недостатка финансирования, многие хозяйствующие субъекты сталкиваются с проявлениями кризисных ситуаций. Строительные предприятия в этом смысле не становятся исключением. Падение платежеспособного потребительского спроса стимулирует их к поиску перспективных направлений преодоления стагнации в отрасли. В этой связи, разработка и практическая апробация мероприятий посткризисного оздоровления строительных предприятий в настоящее время является достаточно актуальной проблемой.

Цель исследования заключатся в формировании механизма стабилизации финансового состояния строительного предприятия на основе моделирования оптимальной структуры его бухгалтерского баланса.

В качестве объекта настоящего исследования выбрано строительное предприятие Пензенской области – ООО «Засечное», функционирующее на строительном рынке с 2008 г. и зарекомендовавшее себя как стабильный и надежный партнер. Сегодня ООО «Засечное» вносит свой вклад в развитие жилищного строительства г. Пензы и Пензенской области. Все возведенные им объекты соответствуют современным стандартам качества, при этом используются передовые технологии и, что немаловажно для клиентов, соблюдаются плановые сроки строительства [7]. Отличительной чертой деятельности ООО «Засечное» является квартальная застройка доступного жилья. Предприятие строит не просто дома, а создает целые жилые кварталы со всей необходимой инфраструктурой.

В соответствии с заявленной целью исследования, на основании форм бухгалтерской и статистической отчетности для данного хозяйствующего субъекта были выполнены аналитические расчеты, связанные с его текущим финансовым состоянием [2]. При этом следует отметить, что кризисные явления, характерные для общего состояния дел в строительном комплексе, не обошли стороной и ООО «Засечное», являющееся его типичным представителем. Результаты анализа финансового состояния ООО «Засечное» за 2013-2016 г. г. свидетельствуют о наличии отклонений фактических значений некоторых показателей от нормативных значений. Расчет данных показателей представлен в табл. 1.

Таблица 1

Показатели оценки ликвидности и финансовой устойчивости ООО «Засечное» за 2013-2016 гг.

|

Наименование показателя |

2013 год |

2014 год |

2015 год |

2016 год |

Норма |

|

Показатели, характеризующие ликвидность предприятия |

|||||

|

Коэффициент текущей ликвидности (покрытия) |

11,4 |

56,6 |

104,8 |

42,0 |

1 /? Кп / 2 |

|

Коэффициент критической (срочной) ликвидности |

7,75 |

44,5 |

94,0 |

37,2 |

Ккл / 1 |

|

Коэффициент абсолютной ликвидности |

1,8 |

12,2 |

48,0 |

27,6 |

Кал / 0,2 – 0,5 |

|

Показатели, характеризующие финансовую устойчивость предприятия |

|||||

|

Коэффициент финансовой независимости (автономии) |

0,05 |

0,3 |

0,4 |

0,32 |

- 0,5 |

|

Коэффициент финансового рычага (финансовый леверидж) |

17,9 |

2,5 |

1,4 |

2,03 |

- 1 |

|

Коэффициент маневренности собственного капитала |

2,05 |

0,23 |

0,28 |

– 0,94 |

- 0,2 |

|

Коэффициент постоянного актива |

– 1,06 |

0,76 |

0,71 |

1,94 |

- 0,8 |

|

Коэффициент обеспеченности оборотных активов собственными средствами |

0,23 |

0,11 |

0,19 |

– 0,93 |

- 0,1 |

|

Коэффициент обеспеченности запасов собственными средствами |

2,4 |

0,86 |

2,77 |

– 8,11 |

- 0,8 |

Из данных табл. 1 видно, что коэффициенты ликвидности и финансовой устойчивости отличаются в худшую сторону от нормативных показателей, что указывает на нестабильность финансового положения предприятия.

В качестве меры, способной стабилизировать финансовое состояние объекта исследования, предлагается использование модели О.В. Вишневской. Данная модель раскрывает качественную сторону управления, заключающуюся в разработке необходимых организационных мероприятий. На основе определенной последовательности действий в рамках указанной модели становится возможным поддержание необходимых параметров финансовой устойчивости и ликвидности, нахождение и установление нужных пропорций структуры имущества предприятия и его источников [1].

Модель О.В. Вишневской особенно эффективна в графическом исполнении, когда текущие значения показателей сравниваются с их критическими значениями, и при этом наглядно представляются пути изменения структуры баланса в сторону его оптимальных значений. Однако это требует использования координатной сетки, в которой координатные оси представлены удельными значениями основных статей пассива и актива бухгалтерского баланса. По оси абсцисс располагается сумма удельных весов основных статей пассива баланса, а по оси ординат – сумма удельных весов основных статей актива баланса.

Выполним прогнозирование изменений финансовой ситуации на предприятии по имеющимся данным его бухгалтерской отчетности [5]. На основе бухгалтерского баланса (формы № 1) вычислим удельные соотношения элементов структуры имущества за 2016 г. (табл. 2).

Таблица 2

Удельные соотношения структуры имущества ООО «Засечное» и его источников

|

Элементы структуры |

Расчет элемента |

Удельный вес, % |

|

Внеоборотные активы, ВНА/Б |

ВНА/Б = (82 432/123 688)*100 |

66,6 |

|

Оборотные активы, ОА/Б |

ОА/Б = (41 256/123 688)*100 |

33,3 |

|

Запасы и затраты, ЗИЗ/Б |

ЗИЗ/Б = (4 738/123 688)*100 |

3,8 |

|

Суммарное соотношение, ВНА/Б + ЗИЗ/Б |

ВНА/Б + ЗИЗ/Б = 66,6 + 3,8 |

70,4 |

|

Собственный капитал, СК/Б |

СК/Б = (40 799/123 688)*100 |

32,9 |

|

Долгосрочные обязательства, ДО/Б |

ДО/Б = (3 190/123 688)*100 |

2,6 |

|

Краткосрочные обязательства, КО/Б |

КО/Б = (79 699/123 688)*100 |

64,4 |

|

Суммарное соотношение, СК/Б + ДО/Б |

СК/Б + ДО/Б = 32,9 + 2,6 |

35,5 |

С помощью данных табл. 2 далее выполняется расчет соответствующих значений индикаторов безопасности: доли оборотных средств для покрытия запасов (Дсос) и коэффициента текущей ликвидности (Ктл).

Дсос = (СК-ВНА)/ЗИЗ = (32,9 – 66,6)/3,8 = = ( – 8,87) при норме Дсос = 1;

Ктл = ОА/КО = 33,3/64,4 = 0,52 при норме Ктл = 2.

По результатам расчетов видно, что доля оборотных средств и коэффициент ликвидности отклонены от нормы [6]. Дальнейшее использование графической модели позволит изменить текущую ситуацию в положительную сторону. Для этого определяются точки ликвидности (Л) и финансовой устойчивости (У).

У [(ВНА/Б + ЗИЗ/Б) = 70,4 %; (СК/Б) = 32,9 %]

Л [(ВНА/Б) = 66,6 %; (СК/Б + ДО/Б) = 35,5 %].

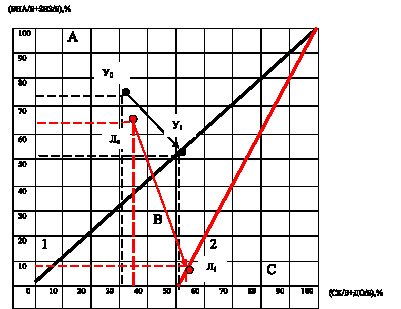

Построим графическую модель с точками текущей ликвидности и финансовой устойчивости (рис. 1).

Рис. 1. Поиск прогнозных значений элементов структуры капитала и его источников, обеспечивающих финансовую устойчивость и достаточную ликвидность ООО «Засечное»

Пояснения к рис. 1: линия 1 отделяет область (А) – финансовой неустойчивости от области (В + С) – финансовой устойчивости; линия 2 отделяет область (А + В) – недостаточной ликвидности от области (С) – достаточной ликвидности.

Точка (У0) лежит в области (А) – финансовой неустойчивости, что свидетельствует о том, что удельные веса внеоборотных активов, а также собственного капитала в валюте баланса связаны между собой нестабильными отношениями. Точка (Л0) лежит в области (А + В) – недостаточной ликвидности, что является признаком нестабильных соотношений между удельными весами внеоборотных активов, а также собственного капитала и долгосрочных обязательств в валюте баланса. В данной ситуации рекомендуется понизить удельные веса (ВНА/Б) и (ЗИЗ/Б) и увеличить удельные веса (СК/Б) и (ДО/Б) для того, чтобы переместить точку (У0) ниже критической линии 1 и точку (Л0) ниже критической линии 2.

Одним из вариантов обеспечения финансовой устойчивости предприятия может служить графическое перемещение точки (У0) в точку (У1), что будет соответствовать достижению стабильных соотношений (ВНА/Б + ЗИЗ/Б) путем их суммарного уменьшения с 70,4 до 51,85 и (СК/Б) посредством их повышения с 32,9 до 51,85.

У1 = [(ВНА/Б + ЗИЗ/Б) = 51,85 %; (СК/Б) = 51,85 %].

Если при этом удельный вес долгосрочных обязательств оставить без изменений (ДО/Б) = 2,6 %, то суммарное соотношение понизится и составит (СК/Б + ДО/Б) = 35,5 %. Тогда точка (Л1) на графике будет иметь следующие координаты:

Л1 = [(ВНА/Б) = 8,5 %; (СК/Б + ДО/Б) = 54,45 %].

В этом случае доля оборотных средств для покрытия запасов примет значение, отвечающее условию абсолютной финансовой устойчивости:

Дсос1 = 51,85-8,5/43,32 = 1.

А значение коэффициента текущей ликвидности также будет соответствовать нормативному показателю:

Ктл1 = 100-8,5/100-54,45 = 2.

Таким образом, для ООО «Засечное» могут быть рекомендованы следующие мероприятия, способствующие его финансовой стабилизации: повышение качества строительной продукции, ускорение оборачиваемости внеоборотных и оборотных активов, увеличение объема производства за счет модернизации оборудования и использования новых технологий строительства [3]. В таком случае становится возможным достижение оптимальных удельных соотношений элементов структуры имущества и его источников (табл. 3).

Таблица 3

Удельные соотношения структуры имущества ООО «Засечное» и его источников на текущий и прогнозный периоды

|

Удельные показатели |

Числовые значения удельных показателей, % |

|

|

Текущий период |

Прогнозный период |

|

|

Внеоборотные активы, ВНА/Б |

66,6 |

8,5 |

|

Оборотные активы, ОБ/Б |

33,3 |

91,5 |

|

Запасы и затраты, ЗИЗ/Б |

3,8 |

3,8 |

|

Собственный капитал, СК/Б |

32,9 |

51,85 |

|

Долгосрочные обязательства, ДО/Б |

2,6 |

2,6 |

|

Краткосрочные обязательства, КО/Б |

64,4 |

45,55 |

|

Доля оборотных средств в покрытии запасов |

– 8,8 |

1 |

|

Коэффициент текущей ликвидности |

0,52 |

2 |

Из табл. 3 видно, что доля внеоборотных активов сократится с 66,6 % до 8,5 % по прогнозу, а оборотные активы увеличатся до 91,5 %. Собственный капитал может вырасти до 51,85 %, а для краткосрочных обязательств вероятно снижение с 64,4 % до 45,55 %. Стоит отметить, что такие существенные структурные изменения не достижимы в текущем периоде, но являются перспективными и приоритетными в кризисных условиях [4].

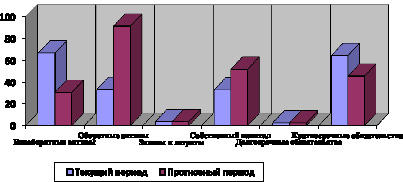

С помощью графической модели были спрогнозированы оптимальные точки, в которых существует возможность стабилизации финансовой ситуации ООО «Засечное». В табл. 4 и на рис. 2 представлено текущее и перспективное положение финансовых показателей.

Таблица 4

Удельные соотношения структуры имущества ООО «Засечное» и его источников на текущий и прогнозный периоды

|

Удельные показатели |

Числовые значения удельных показателей, % |

Отклонение |

|

|

Текущий период |

Прогнозный период |

||

|

Внеоборотные активы, ВНА/Б |

66,6 |

8,5 |

– 58,1 |

|

Оборотные активы, ОБ/Б |

33,3 |

91,5 |

+ 58,2 |

|

Запасы и затраты, ЗИЗ/Б |

3,8 |

3,8 |

0 |

|

Собственный капитал, СК/Б |

32,9 |

51,85 |

+ 18,95 |

|

Долгосрочные обязательства, ДО/Б |

2,6 |

2,6 |

0 |

|

Краткосрочные обязательства, КО/Б |

64,4 |

45,55 |

– 18,85 |

|

Доля оборотных средств в покрытии запасов |

– 8,8 |

1 |

– 7,8 |

|

Коэффициент текущей ликвидности |

0,52 |

2 |

+ 1,48 |

Рис. 2. Динамика удельных соотношений структуры имущества ООО «Засечное» и его источников на текущий и прогнозный периоды ( %)

Таким образом, с помощью модели О.В. Вишневской можно наметить основные направления стабилизации финансовых показателей деятельности строительного предприятия. Преобразовав величины показателей на основе грамотных стратегических действий, адаптированных к потребностям рынка, вероятно получение оптимальных коэффициентов ликвидности, оборачиваемости и финансовой устойчивости.

Заключение

Обозначенные в настоящем исследовании подходы к антикризисному оздоровлению деятельности строительного предприятия требуют существенных хозяйственных усилий в поиске вариантов сокращения суммарной доли внеоборотных активов и запасов, а также роста доли собственного капитала в валюте баланса предприятия. Поэтому практическая реализация плановых антикризисных мероприятий может занять значительное время. Оптимизацию структурных соотношений элементов актива и пассива баланса предприятия необходимо выполнять посредством комплекса оперативных, тактических и стратегических решений по финансовой стабилизации, приемлемых для конкретного участника рынка.

science-review.ru

science-review.ru