Введение

Риск характерен для любой сферы человеческой деятельности, что связано с наличием условий, влияющих на ее исход. Существование рисков приводит к необходимости разработки и применения конкретных методов их выявления и оптимизации при реализации управленческих решений. У каждого предприятия могут возникать риски, связанные с особенностями производственного, технологического, коммерческого, финансового и других аспектов его функционирования. Поэтому в менеджменте необходимо учитывать возможные виды рисков, с достаточно большой долей вероятности оценивать их возникновение, грамотно организовывать работу соответствующих служб, определять сравнительную эффективность «антирисковых» мероприятий.

Таким образом, проблема количественной и качественной оценки различных рисков и управления их последствиями ввиду прогнозируемой возможности потерь от их влияния является актуальной, требующей проведения углубленных исследований.

Цель данного научного обзора состоит в изучении основных подходов, методов и моделей оценки и анализа воздействия рисковых факторов на рыночную деятельность хозяйствующего субъекта, а также формулировании выводов и разработке рекомендаций по управлению рисками для объекта исследования.

Материал и методы исследования

Риски в рыночной экономике имеют вполне самостоятельное теоретическое и практическое значение как составляющая процесса управления, особенно, если учесть недостаточную изученность этой проблемы. В отечественной экономической науке отсутствуют фундаментальные исследования в области риск-менеджмента. Анализ литературных источников по проблеме риска показывает, что среди исследователей нет единого мнения относительно его определения, т. е. нет однозначного понимания сущности риска. Это объясняется во многом синтетическим характером данного явления, имеющим зачастую противоположные реальные основы [4].

Вместе с тем, выявлены базовые моменты рисковых ситуаций, такие как:

- случайность события, которая определяет возможные практические исходы;

- наличие альтернативных решений;

- прогнозируемая вероятность ожидаемых результатов;

- вероятность получения убытков;

- наличие возможности достижения дополнительной прибыли.

Кроме того, обзор, систематизация и обобщение публикаций по вопросам рисков позволяет отметить, что на сегодняшний момент не разработаны пригодные для различных практических случаев методы количественной оценки обобщенного показателя риска, а также отсутствуют научно-обоснованные рекомендации границ допустимости уровней рисков для конкретных ситуаций.

В настоящем исследовании остановимся на определении риска, которое наиболее полно отражает его понятие. Риск – это возникновение условий, связанных с преодолением неопределенности в ситуации выбора, при которой имеется возможность количественно и качественно оценить вероятность достижения предполагаемого результата [13].

Следует отметить, что разница между риском и неопределенностью относится к способу задания информации и объясняется наличием (в случае риска) или отсутствием (при неопределенности) вероятностных характеристик неконтролируемых переменных. В указанном смысле эти термины употребляются в теории исследования операций, где решаются задачи выбора в условиях риска и неопределенности, т. е. недетерминированности. Следовательно, рисковая ситуация – это разновидность недетерминированности, когда события могут быть определены вероятностно. Таким образом, рисковые факторы связаны с выбором альтернатив и расчетом вероятностей достижения их результатов. Но величина риска не только субъективна, но и объективна, поскольку служит составляющей, качественно и количественно выражающей реальную неопределенность.

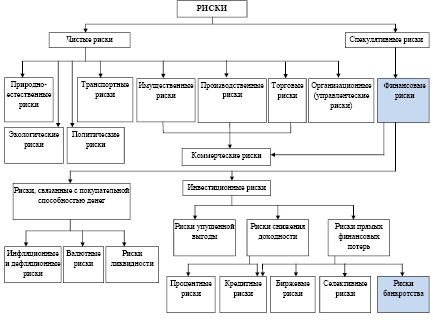

Структурирование рисков, предлагаемое исследователями для их подробного изучения, является достаточно сложным процессом, что связано, в первую очередь, с их многообразием. Наиболее полной выглядит система рисков, показанная на рисунке 1.

Рис. 1. Система рисков хозяйствующего субъекта

Здесь цветом выделены финансовые риски, а также риски банкротства предприятий. Финансовый риск может возникнуть в связи с невыполнением предприятием своих финансовых обязательств по различным внешним и внутренним причинам, а, следовательно, с вероятностью потери им финансовых ресурсов. Финансовые риски, как правило, имеют свойство увеличиваться с течением времени. Риск банкротства при полной потере предпринимательского капитала вероятен вследствие его неправильного вложения. Для такого риска характерна неспособность хозяйствующего субъекта производить расчеты по взятым на себя обязательствам [6].

Указанные виды рисков представляют интерес с точки зрения их анализа, оценки и механизмов управления. Рассмотрим более подробно финансовые риски и риски банкротства в деятельности объекта исследования – дорожно-эксплуатационного предприятия (далее ДЕП).

Результаты исследования и их обсуждение

Оценка риска ликвидности баланса предприятия

Оценка риска потери платежеспособности в рамках финансовых рисков непосредственно связана с анализом ликвидности активов и баланса в целом. По типу состояния ликвидности баланса в 2013-2015 гг. исследуемое предприятие попало в зону допустимого риска: текущие платежи и поступления характеризовали состояние нормальной ликвидности баланса (А1 < П1, А2 ≥ П2, А3 ≥ П3, А4 ~ П4) [12].

В таблице 1 представлена модель оценки риска ликвидности баланса ДЭП с помощью абсолютных показателей.

Оценка риска финансовой неустойчивости предприятия

Такая оценка выполняется по форме таблицы 2 типов финансового состояния предприятий. В рассматриваемом периоде ДЕП занимало зону катастрофического риска финансовой неустойчивости S (Е) = (0;0;0).

Таблица 1

Модель оценки риска ликвидности баланса с помощью абсолютных показателей

|

Тип состояния ликвидности предприятия |

|||

|

Условия |

|||

|

А1 ≥ П1 А2 ≥ П2 А3 ≥ П3 А4 ≥ П4 |

А1 < П1 А2 ≥ П2 А3 ≥ П3 А4 ~ П4 |

А1 < П1 А2 < П2 А3 ≥ П3 А4 ~ П4 |

А1 < П1 А2 < П2 А3 < П3 А4 > П4 |

|

Абсолютная ликвидность |

Допустимая ликвидность |

Нарушенная ликвидность |

Кризисная ликвидность |

|

Оценка риска ликвидности баланса предприятия |

|||

|

Безрисковая зона |

Зона допустимого риска |

Зона критического риска |

Зона катастрофического риска |

Таблица 2

Тип финансового состояния предприятия

|

Условия |

|||

|

S = 1, 1, 1 |

S = 0, 1, 1 |

S = 0, 0, 1 |

S = 0, 0, 0 |

|

Абсолютная независимость |

Нормальная независимость |

Неустойчивое финансовое состояние |

Кризисное финансовое состояние |

|

|

|||

|

Оценка риска финансовой неустойчивости предприятия |

|||

|

Безрисковая зона |

Зона допустимого риска |

Зона критического риска |

Зона катастрофического риска |

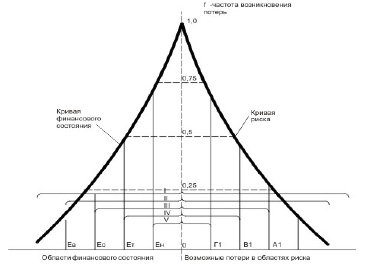

На рисунке 2 поясняется экономический смысл классификации финансовых ситуаций в зависимости от основных областей риска [13]. Показатели анализа абсолютных показателей финансовой устойчивости при исследовании состояния запасов и затрат предприятия приравниваются к возможным потерям в области риска. Далее проведем оценку рисков ликвидности баланса и финансовой неустойчивости объекта исследования с помощью относительных показателей следующих таблиц 3 и 4.

Рис. 2. Построение кривой риска и финансового состояния предприятия в зависимости от возможных потерь и степени его устойчивости

Таблица 3

Интегральная балльная оценка финансового состояния предприятия

|

Показатель финансового состояния |

Рейтинг показателя |

Критерий |

Условия снижения критерия |

|

|

высший |

низший |

|||

|

1. Коэффициент абсолютной ликвидности (L2) |

20 |

0,5 и выше – 20 баллов |

0,5 и выше – 20 баллов |

За каждые 0,1 пункта снижения по сравнению с 0,5 снимается 4 балла |

|

2. Коэффициент «критической оценки» (L3) |

18 |

1,5 и выше – 18 баллов |

Менее 1 – 0 баллов |

За каждые 0,1 пункта снижения по сравнению с 1,5 снимается по 3 балла |

|

3. Коэффициент текущей ликвидности (L4) |

16,5 |

2 и выше – 16,5 балла |

Менее 1 – 0 баллов |

За каждые 0,1 пункта снижения по сравнению с 2 снимается по 1,5 балла |

|

4. Коэффициент автономии (U1) |

17 |

0,5 и выше – 17 баллов |

Менее 0,4 – 0 баллов |

За каждые 0,1 пункта снижения по сравнению с 0,5 снимается по 0,8 балла |

|

5. Коэффициент обеспеченности собственными средствами (U3) |

15 |

0,5 и выше – 15 баллов |

Менее 0,1 – 0 баллов |

За каждые 0,1 пункта снижения по сравнению с 0,5 снимается по 3 балла |

|

6. Коэффициент финансовой устойчивости (U4) |

13,5 |

0,8 и выше – 13,5 балла |

Менее 0,5 – 0 баллов |

За каждые 0,1 пункта снижения по сравнению с 0,8 снимается по 2,5 балла |

Таблица 4

Классификация уровней финансового состояния дорожно-эксплуатационного предприятия

|

Показатель финансового состояния |

2013 г. |

2014 г. |

2015 г. |

|||

|

Фактическое значение коэффициента |

Количество баллов |

Фактическое значение коэффициента |

Количество баллов |

Фактическое значение коэффициента |

Количество баллов |

|

|

L2 |

0,08 |

0 |

0,04 |

0 |

0,01 |

0 |

|

L3 |

0,76 |

0 |

0,53 |

0 |

0,72 |

0 |

|

L4 |

4,56 |

16,5 |

1,86 |

15 |

3,81 |

16,5 |

|

U1 |

0,83 |

17 |

0,60 |

17 |

0,84 |

17 |

|

U3 |

0,76 |

15 |

0,44 |

12 |

0,70 |

15 |

|

U4 |

0,76 |

13,5 |

0,62 |

8,5 |

0,86 |

13,5 |

|

Итого |

62 |

52,5 |

62 |

|||

Основу методики комплексной (балльной) оценки финансового состояния предприятия составляет классификация предприятий по уровню финансового риска, то есть любое предприятие может быть отнесено к определенному классу в зависимости от набранного количества баллов, исходя из фактических значений его финансовых коэффициентов [17].

1-й класс (100 – 97 баллов) – это предприятие с абсолютной финансовой устойчивостью и абсолютной платежеспособностью;

2-й класс (96 – 67 баллов) – это предприятие с нормальным финансовым состоянием;

3-й класс (66 – 37 баллов) – это предприятие, финансовое состояние которого можно оценить как среднее;

4-й класс (36 – 11 баллов) – это предприятие с неустойчивым финансовым состоянием;

5-й класс (10 – 0 баллов) – это предприятие с кризисным финансовым состоянием [5].

Сформулируем выводы по результатам расчетов.

При анализе баланса предприятия обнаруживается снижение отдельных финансовых показателей. Платежеспособность находится на границе минимально допустимого уровня, финансовая устойчивость недостаточная. Выполнение ДЕП своих обязательств в установленный срок представляется сомнительным. Предприятие характеризуется высокой степенью финансового риска и может быть отнесено к 3-му классу финансовой устойчивости (66 – 37 баллов).

Оценка финансовых рисков статистическим методом

Оценка финансовых рисков в деятельности дорожно-эксплуатационного предприятия также может производиться при помощи статистического метода. Его суть заключается в том, что для расчета вероятностей возникновения потерь анализируются все статистические данные, касающиеся результативности осуществления предприятием операций [11].

Частота возникновения некоторого уровня потерь вследствие вероятных рисков данного рода находится по следующей формуле:

f 0общ = n′ / nобщ ,

где f 0общ – частота возникновения некоторого уровня потерь;

n′ – число случаев наступления конкретного уровня потерь;

nобщ – общее число случаев в статистической выборке, включающее и успешно осуществленные операции данного вида.

Областью риска называется некоторая зона общих потерь предприятия, в границах которой потери не превышают предельного значения установленного уровня риска. При оценке достаточности капитала учитываются два понятия: уставной капитал и весь капитал, то есть достаточность капитала предприятия определяется максимально допустимым размером его уставного капитала и предельным соотношением всего капитала к сумме активов, описываемым коэффициентом риска (Н).

Если за взять за основу требования Центрального Банка России по оценке состояния активов хозяйствующих субъектов, то можно выделить пять основных областей риска деятельности любого предприятия в условиях рыночной экономики: безрисковая область, область минимального риска, область повышенного риска, область критического риска, область недопустимого риска. Охарактеризуем каждую область.

1. Безрисковая область. В ней отсутствуют какие-либо потери при совершении операций с гарантией получения, как минимум, расчетной прибыли. Теоретически прибыль предприятия при выполнении своей деятельности не ограничена. Коэффициент риска Н1=0, где индекс 1 – первая область риска.

2. Область минимального риска

0–А1 ≤ 0–А.

Эта область характеризуется уровнем потерь, не превышающим размеры чистой прибыли предприятия в интервале 0-А. Коэффициент риска Н2 = Н0 – А1 во второй области находится в пределах 0-25%. В этой области предприятие рискует тем, что в худшем случае не получит чистой прибыли. Возможны незначительные потери, но основная часть чистой прибыли все-таки будет получена [13].

3. Область повышенного риска

А1–Б1 ≤ 0–Б.

Она характеризуется уровнем потерь, не превышающим размеры расчетной прибыли. Коэффициент риска Н3 = НА1-Б1 в третьей области находится в пределах 25-50%. В этой области возможно осуществление производственной деятельности предприятия, в том числе, за счет полученных банковских кредитов на срок до одного года за минусом ссуд, гарантированных правительством. Предприятие рискует тем, что в результате своей деятельности оно произведет покрытие всех затрат (рентные платежи, коммунальные платежи, накладные расходы), а в лучшем случае – получит прибыль намного меньше расчетного уровня.

4. Область критического риска

Б1 – В1 ≤ 0 – В.

В границах этой области возможны потери, величина которых больше размеров расчетной прибыли, но не превышает общей валовой прибыли. Коэффициент риска Н4 = НБ1-В1 в четвертой области находится в пределах 50–75%. В этой области предприятие может осуществлять различные виды лизинга: оперативный, лизинг недвижимости, финансовый лизинг. Такой риск нежелателен, поскольку предприятие подвергается опасности потерь своей выручки от данных операций.

5. Область недопустимого риска

В1 – Г1 ≤ 0 – Г.

В границах этой области возможны потери, близкие к размеру собственных средств, то есть наступление полного банкротства предприятия. В этом случае просроченная задолженность по ссудам составит 100%, и большой риск связан также с вложением денежных средств. Коэффициент риска Н5 = НВ1–Г1 находится в пределах 75–100% в пятой области.

Для определения уровня риска Урmax в деятельности ДЭП используются статистические данные за ряд лет, представленные в таблице 5. Частота возникновения потерь предприятия в динамике составила: f0общ = 0,8 в 2013 г., f0общ = 0,7 в 2014 г., f0общ = 0,75 в 2015 г.

Это соответствует схеме частот возникновения потерь во второй – пятой областях риска (за исключением безрисковой области) с распределением в точках А1, Б1, В1, Г1 согласно таблицы 5. Уровень риска Урmax определяется по следующей формуле:

Урmax = 1 –  ,

,

где Урmax – уровень риска за определенный период времени;

n – число единиц совокупности;

Y1,2…n – удельный вес частоты возникновения потерь f 0общ [13].

Ур 2013 = (1–  ) × 100% = 53,3%

) × 100% = 53,3%

Ур 2014 = (1–  ) × 100% = 54,7%

) × 100% = 54,7%

Ур 2015 = (1–  ) × 100% = 47,3%

) × 100% = 47,3%

Таким образом, использование статистического метода оценки финансового риска дорожно-эксплуатационного предприятия позволило выявить, что наибольшее его значение согласно показателю Урmax наблюдается в 2014 г. (54,7%). За период анализа финансовые риски объекта исследования достаточно велики, что подтверждается также результатами расчетов риска финансовой неустойчивости предприятия.

Таблица 5

Определение уровня риска

|

Очередность по областям риска |

Номер в ранжированном нисходящем ряду |

Частота потерь f0общ по очередности определения |

||||||||

|

2013 г. |

2014 г. |

2015 г. |

||||||||

|

Частота возникновения потерь f 0общ |

В % к безрисковой области |

Расчетная графа (гр.2*гр.4) |

Частота возникновения потерь f 0общ |

В% к безрисковой области |

Расчетная графа (гр.2*гр.7) |

Частота возникновения потерь f 0общ |

В% к безрисковой области |

Расчетная графа (гр.2*гр.10) |

||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

11 |

|

1.Область минимального риска |

0 |

0,35 |

44 |

- |

0,35 |

50 |

- |

0,32 |

42 |

- |

|

2.Область повышенного риска |

1 |

0,37 |

46 |

46 |

0,27 |

38 |

38 |

0,33 |

44 |

44 |

|

3.Область критического риска |

2 |

0,05 |

6 |

12 |

0,04 |

6 |

12 |

0,05 |

7 |

14 |

|

4.Область недопустимого риска |

3 |

0,03 |

4 |

12 |

0,04 |

6 |

18 |

0,05 |

7 |

21 |

|

Всего: |

0,8 |

100% |

70 |

0,7 |

100% |

68 |

0,75 |

100% |

79 |

|

Оценка риска банкротства предприятия

Финансовой несостоятельностью или банкротством является признанная арбитражным судом неспособность должника в полном объеме удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей, если соответствующие обязательства и (или) обязанность не исполнены им в течение трех месяцев с даты надлежащего исполнения [5].

В настоящее время существуют как западные, так и отечественные модели прогнозирования банкротства предприятий. Рассмотрим наиболее известные из них.

Широкое распространение в западных методиках прогнозирования риска банкротства нашли модели, разработанные экономистами Альтманом, Лисом и Таффлером. Проведем апробацию указанных моделей в деятельности дорожно-эксплуатационного предприятия.

Двухфакторная модель Альтмана

В модели учитываемым фактором риска является возможность необеспечения заемных средств собственными в будущем периоде.

Z = –0,3877 – 1,0736Ктл + 0,0579Кзс,

где Ктл – коэффициент текущей ликвидности;

Кзс – коэффициент капитализации.

Расчет значений коэффициентов данной модели представлен в таблице 6. Коэффициенты определяются на основании «Бухгалтерского баланса» (форма № 1).

Интерпретация результатов:

Z < 0 – вероятность банкротства меньше 50% и далее снижается по мере уменьшения Z;

Z = 0 – вероятность банкротства равна 50%;

Z > 0 – вероятность банкротства больше 50% и возрастает по мере увеличения рейтингового числа Z.

Таблица 6

Показатели, вошедшие в двухфакторную модель Альтмана

|

Показатель |

Способ расчета |

Комментарий |

|

Ктл |

стр. 290 стр.(610+620+630+660) |

Показывает, какую часть текущих обязательств по кредитам и расчетам можно погасить, мобилизовав все оборотные средства |

|

Кзс |

стр. (590+690) стр. 490 |

Показывает, сколько заемных средств привлекло предприятие на 1 рубль вложенных в активы собственных средств |

Для объекта исследования расчет будет иметь следующий вид:

2013 г.: Z = –0,3877 – 1,0736 × 4,56 + 0,0579 × 0,20 = –5,271736,

Z < 0 – вероятность банкротства меньше 50%.

2014 г.: Z = –0,3877 – 1,0736 × 1,86 + 0,0579 × 0,67 = –2,345696,

Z < 0 – вероятность банкротства меньше 50%.

2015 г.: Z = –0,3877 – 1,0736 × 3,80 + 0,0579 × 0,17 = –4,457537,

Z < 0 – вероятность банкротства меньше 50%.

Пятифакторная модель Альтмана

Данная модель используется для компаний, акции которых не котируются на бирже.

Z = 0,717Х1 + 0,874Х2 + 3,10Х3 + 0,42Х4 + 0,995Х5,

где Х1 – разность текущих активов и текущих пассивов / общая сумма всех активов;

Х2 – нераспределенная прибыль / общая сумма всех активов;

Х3 – прибыль до уплаты процентов и налогов / общая сумма всех активов;

Х4 – балансовая стоимость капитала / заемный капитал;

Х5 – выручка от реализации / общая сумма активов.

Расчет показателей, вошедших в данную модель, представлен в следующей таблице 7. Показатели определяются на основании «Бухгалтерского баланса» (форма № 1) и «Отчета о прибылях и убытках» (форма № 2).

Таблица 7

Показатели, вошедшие в пятифакторную модель Альтмана

|

Показатель |

Способ расчета |

Комментарий |

|

Х1 |

стр. (290 -230 -610 -630 -660) / стр. 300 |

Показывает долю чистого оборотного капитала в активах |

|

Х2 |

стр. 190 Ф2 / стр. 300 |

Показывает рентабельность активов по нераспределенной прибыли |

|

Х3 |

стр. 140 Ф2 / стр. 300 |

Показывает рентабельность активов по балансовой прибыли |

|

Х4 |

стр. 490 / стр. (590 + 690) |

Коэффициент финансирования |

|

Х5 |

стр. 010 Ф2 / стр. 300 |

Показывает отдачу всех активов |

Интерпретация результатов:

Z < 1,23 – вероятность банкротства высокая;

Z > 1,23 – вероятность банкротства малая.

Определим показатели для дорожно-эксплуатационного предприятия:

2013 г.: Z = 0,717 × 0,682 + 0,874 × 0,002 + 3,10 × 0,037 + 0,42 × 5,03 + 0,995 × 2,06 = = 4,767742, Z > 1,23 – вероятность банкротства малая;

2014 г.: Z = 0,717 × 0,72 + 0,874 × 0,001 + 3,10 × 0,018 + 0,42 × 1,488 + 0,995 × 1,94 = = 3,050574, Z > 1,23 – вероятность банкротства малая;

2015 г.: Z = 0,717 × 0,538 + 0,874 × 0,0002 + 3,10 × 0,017 + 0,42 × 5,94 + 0,995 × 1,92 = = 4,843821, Z > 1,23 – вероятность банкротства малая.

Модель Лиса

В этой модели факторы-признаки учитывают такие результаты деятельности, как ликвидность, рентабельность и финансовую независимость предприятия [17].

Z = 0,063Х1 + 0,092Х2 + 0,057Х3 + 0,001Х4,

где Х1 – оборотный капитал / сумма активов;

Х2 – прибыль от реализации / сумма активов;

Х3 – нераспределенная прибыль / сумма активов;

Х4 – собственный капитал / заемный капитал.

Расчет показателей, вошедших в модель, представлен в таблице 8.

Показатели определяются на основании «Бухгалтерского баланса» (форма № 1) и «Отчета о прибылях и убытках» (форма № 2).

Таблица 8

Показатели, вошедшие в модель Лиса

|

Показатель |

Способ расчета |

Комментарий |

|

Х1 |

стр. 050 Ф2 стр. 690 |

Доля оборотных средств в активах |

|

Х2 |

стр. 290 стр. (590 + 690) |

Рентабельность активов по прибыли от реализации |

|

Х3 |

стр. 690 стр. 300 |

Рентабельность активов по нераспределенной прибыли |

|

Х4 |

стр. 010 Ф2 стр. 300 |

Коэффициент покрытия по собственному капиталу |

Интерпретация результатов:

Z < 0,037 – вероятность банкротства высокая;

Z > 0,037 – вероятность банкротства малая.

Для исследуемого ДЕП:

2013 г.: Z = 0,063 × 0,25 + 0,092 × 4,15 + 0,057 × 0,15 + 0,001 × 2,06 = 0,40816,

Z > 0,037 – вероятность банкротства малая;

2014 г.: Z = 0,063 × 0,15 + 0,092 × 1,78 + 0,057 × 0,38 + 0,001 × 1,94 = 0,19681,

Z > 0,037 – вероятность банкротства малая;

2015 г.: Z = 0,063 × 0,51 + 0,092 × 3,8 + 0,057 × 0,14 + 0,001 × 1,92 = 0,39163,

Z > 0,037– вероятность банкротства малая.

Модель Таффлера

В целом по содержательности и набору факторов-признаков модель Таффлера ближе к российским реалиям, чем модель Лиса.

Z = 0,53Х1 + 0,13Х2 + 0,18Х3 + 0,16Х4,

где Х1 – прибыль от реализации / краткосрочные обязательства;

Х2 – оборотные активы / сумма обязательств;

Х3 – краткосрочные обязательства / сумма активов;

Х4 – выручка от реализации / сумма активов.

Расчет показателей, вошедших в модель, представлен в следующей таблице 9.

Показатели определяются на основании «Бухгалтерского баланса» (форма № 1) и «Отчета о прибылях и убытках» (форма № 2).

Таблица 9

Показатели, вошедшие в модель Таффлера

|

Показатель |

Способ расчета |

Комментарий |

|

Х1 |

стр. 050 Ф2 стр. 690 |

Коэффициент покрытия |

|

Х2 |

стр. 290 стр. (590 + 690) |

Коэффициент покрытия |

|

Х3 |

стр. 690 стр. 300 |

Доля обязательств |

|

Х4 |

стр. 010 Ф2 стр. 300 |

Рентабельность всех активов |

Интерпретация результатов:

Z > 0,3 – малая вероятность банкротства;

Z < 0,2 – высокая вероятность банкротства.

Рассчитаем показатели для объекта исследования:

2013 г.: Z = 0,53 × 0,25 + 0,13 × 4,15 + 0,18 × 0,15 + 0,16 × 2,06 = 1,0286,

Z > 0,3 – малая вероятность банкротства;

2014 г.: Z = 0,53 × 0,15 + 0,13 × 1,78 + 0,18 × 0,38 + 0,16 × 1,94 = 0,6897,

Z > 0,3 – малая вероятность банкротства;

2015 г.: Z = 0,53 × 0,51 + 0,13 × 3,8 + 0,18 × 0,14 + 0,16 × 1,92 = 1,0967,

Z > 0,3 – малая вероятность банкротства.

Двухфакторная модель прогнозирования банкротства

Данная модель дает возможность оценить риск банкротства предприятий среднего класса производственного типа [9].

Z = 0,3872 + 0,2614Ктл + 1,0595Кфн,

в данной формуле Кфн – коэффициент финансовой независимости.

Расчет коэффициентов, вошедших в модель, представлен в таблице 10. Коэффициенты определяются на основании «Бухгалтерского баланса» (форма № 1).

Таблица 10

Показатели, вошедшие в отечественную двухфакторную модель

|

Показатель |

Способ расчета |

Комментарий |

|

Ктл |

стр. 290 стр. (610 + 620 + 630 + 660) |

Показывает, какую часть текущих обязательств по кредитам и расчетам можно погасить, мобилизовав все оборотные средства |

|

Кфн |

стр. 490 стр. 700 |

Показывает удельный вес собственных средств в общей сумме источников финансирования |

Интерпретация результатов:

Z < 1,3257 – вероятность банкротства очень высокая;

1,3257 < Z < 1,5457 – вероятность банкротства высокая;

1,5457 < Z < 1,7693 – вероятность банкротства средняя;

1,7693 < Z < 1,9911 – вероятность банкротства низкая;

Z > 1,9911 – вероятность банкротства очень низкая.

Определим показатели модели для дорожно-эксплуатационного предприятия:

2013 г.: Z = 0,3872 + 0,2614 × 4,56 + 1,0595 × 0,83 = 2,458585,

Z > 1,9911 – вероятность банкротства очень низкая;

2014 г.: Z = 0,3872 + 0,2614 × 1,86 + 1,0595 × 0,60 = 1,509104,

1,3257 < Z < 1,5457 – вероятность банкротства высокая;

2015 г.: Z = 0,3872 + 0,2614 × 3,80 + 1,0595 × 0,83 = 2,259905,

Z > 1,9911 – вероятность банкротства очень низкая.

Четырехфакторная модель прогнозирования банкротства

Модель разработана для прогнозирования риска финансовой несостоятельности предприятий [17].

Z = 8,38Х1 + Х2 + 0,054Х3 + 0,63Х4,

где Х1 – чистый оборотный капитал / общая сумма активов;

Х2 – чистая прибыль / собственный капитал;

Х3 – выручка от реализации / общая сумма активов;

Х4 – чистая прибыль / интегральные затраты.

Расчет показателей, вошедших в модель, представлен в следующей таблице 11.

Показатели определяются на основании «Бухгалтерского баланса» (форма № 1), «Отчета о прибылях и убытках» (форма № 2) и «Отчета о движении денежных средств» (форма № 4).

Таблица 11

Показатели, вошедшие в отечественную четырехфакторную модель

|

Показатель |

Способ расчета |

Комментарий |

|

Х1 |

стр. (290 - 230 - 610 - 620 - 630 - 660) / стр. 300 |

Доля чистого оборотного капитала на единицу активов |

|

Х2 |

стр. 190 Ф2 / стр. 490 |

Рентабельность собственного капитала |

|

Х3 |

стр. 010 Ф2 / стр. 300 |

Коэффициент оборачиваемости активов |

|

Х4 |

стр. 190 Ф2 / стр. (020 + 030 + 040) Ф4 |

Норма прибыли |

Интерпретация результатов:

Z < 0 – вероятность банкротства максимальна (90-100%);

0 < Z < 0,18 – вероятность банкротства высокая (60-80%);

0,18 < Z < 0,32 – вероятность банкротства средняя (35-50%);

0,32 < Z < 0,42 – вероятность банкротства низкая (15-20%);

Z > 0,42 – вероятность банкротства минимальна (до 10%).

2013 г.: Z = 8,38 × 0,53 + 0,0026 + 0,054 × 2,43 + 0,63 × 0,0007 = 4,576,

Z > 0,42 – вероятность банкротства минимальна (до 10%);

2014 г.: Z = 8,38 × 0,33 + 0,0026 + 0,054 × 1,94 + 0,63 × 0,0007 = 2,873,

Z > 0,42 – вероятность банкротства минимальна (до 10%);

2015 г.: Z = 8,38 × 0,40 + 0,0002 + 0,054 × 1,92 + 0,63 × 0,00009 = 3,456,

Z > 0,42 – вероятность банкротства минимальна (до 10%).

Таким образом, определив вероятность банкротства ДЭП по рассмотренным моделям, можно сделать вывод, что предприятие находится в стабильном финансовом состоянии, вероятность банкротства является незначительной. Лишь по двухфакторной модели прогнозирования банкротства за 2014 г. риски банкротства предприятия оказались высокими, что может быть связано с одновременным ростом уровня финансового риска в данном периоде, а также недостаточностью информационной базы исследования, которую предполагает данная модель.

Управление рисками в деятельности предприятия

В данной части исследования остановимся на возможных управленческих решениях при возникновении финансовых рисков в деятельности ДЕП.

События, характеризуемые небольшими и частыми убытками, могут возникать как следствие мелких неполадок или текущих колебаний финансовых показателей. Обычно такие убытки легко предсказуемы, и их величина в конкретный период времени близка к среднему значению. Поэтому средства по компенсации последствий рисков могут быть зарезервированы в бюджете предприятия на очередной финансовый год в размере их усредненного значения.

События, характеризуемые средними убытками, возникают существенно реже. К ним обычно приводят серьезные, но временные и устранимые, повреждения технических систем или, например, невыполнение договорных обязательств по части контрактов, заключенных предприятием. При стратегическом планировании для учета таких убытков также используют их среднюю величину, а при текущем – делают поправку на максимальную величину, которая когда-либо имела место или может быть спрогнозирована теоретическими методами [14].

Редкие и катастрофические события угрожают самому существованию предприятия, но могут и не произойти. При принятии управленческих решений относительно таких рисков руководствуются максимально приемлемым размером ущерба.

Финансирование риска подразумевает поиск и мобилизацию денежных ресурсов для осуществления превентивных мероприятий и предотвращения убытков от наступления неблагоприятных событий. В общем случае финансирование риска включает три главные статьи расходов:

- дособытийное финансирование (отвлечение части средств предприятия на организацию резервных фондов или уплату страховых взносов до того, как произойдут непредвиденные события);

- затраты на компенсацию убытков для состоявшихся рисков (послесобытийное финансирование, которое возникает как необходимость оплаты возникших убытков);

- административные расходы по управлению риском (текущее финансирование).

В зависимости от выбранного метода различают следующие основные источники финансирования мероприятий по управлению риском:

- средства, учитываемые в составе себестоимости продукции (работ, услуг);

- собственные средства предприятий, в том числе, уставный фонд и резервы, формируемые из прибыли;

- внешние источники: кредиты, дотации и займы;

- страховые фонды;

- фонды самострахования.

Снижение риска может финансироваться из собственных средств предприятия или себестоимости. Финансирование мероприятий по снижению риска уменьшает вероятность неблагоприятных ситуаций или ограничивает ущерб в случае их наступления. Однако если риски все же возникли, то все убытки предприятие вынуждено компенсировать из своих средств [16].

Сохранение риска подразумевает формирование специальных фондов самострахования предприятия из прибыли. Средства при этом остаются под его контролем, а дособытийное финансирование риска сводится к уменьшению размера будущей прибыли. В рисковых ситуациях компенсация убытков осуществляется из накопленных фондов самострахования. Если же убытки превысят запланированный уровень, то предприятию придется изыскивать дополнительные средства для их возмещения.

Решения риск-менеджмента приводят к перераспределению денежных потоков внутри субъекта хозяйствования. Поэтому при выборе метода управления риском необходимо рассматривать все три вида финансирования – дособытийное, послесобытийное и текущее с учетом графика платежей во времени.

Дособытийное финансирование имеет наибольший удельный вес в общей структуре затрат предприятия. В этом случае происходит отчисление части его средств на оплату страховых премий и формирование фонда риска.

Послесобытийное финансирование заключается в получении средств на компенсацию убытков. Если средства поступают из страховых фондов или фонда риска предприятия, то направление их движения противоположно таковому при дособытийном финансировании. Приток средств из внешних фондов компенсирует их отток в виде убытков при наступлении страхового случая. Убытки по рискам, не защищенным страхованием или превышающие запланированный размер при самостраховании, должны компенсироваться из собственных средств субъекта либо из дополнительных источников.

Текущее же финансирование следует равномерно распределять по финансовым периодам и учитывать при анализе эффективности деятельности предприятия с использованием коэффициентов дисконтирования.

Резервирование средств (самострахование), как способ снижения отрицательных последствий рисковых событий, состоит в том, что предприятие создает обособленные фонды возмещения убытков непредвиденных ситуаций за счет части собственных оборотных средств. Оно становится необходимым в следующих случаях:

- когда очевидна экономическая выгода от его использования по сравнению с другими методами управления риском;

- когда невозможно обеспечить требуемое снижение или покрытие рисков в рамках других методов управления [13].

Первая ситуация может реализоваться тогда, когда при анализе страхового рынка выясняется, что размер премии, которую необходимо заплатить по страхованию рисков, является чрезмерным. Проведение же предупредительных мероприятий дает малый эффект при больших затратах.

Вторая ситуация может возникнуть, если риски предприятия являются очень крупными и покрыть их полностью в рамках отдельной страховой компании или даже их группы не представляется возможным. Вообще, большинство страховых покрытий являются неполными, и финансовая компенсация может не соответствовать всем произошедшим убыткам.

Одной из важнейших характеристик метода резервирования средств, определяющих его место в системе мер по снижению риска и область его рационального применения, является требуемый в каждом конкретном случае объем запасов. Поэтому в процессе оценки эффективности, выбора и обоснования вариантов снижения риска посредством резервирования необходимо определить оптимальный (т. е. минимальный, но достаточный для покрытия убытков) размер запасов. А основным источником возмещения потерь от наступления риска служит прибыль.

Преимущества самострахования можно подразделить на две группы: экономические и управленческие. Экономические преимущества состоят в следующем:

- экономия на страховых премиях, позволяющая снизить затраты и увеличить прибыль;

- получение дополнительного дохода на капитал при отказе от уплаты страховых премий при инвестировании сохраненных средств;

- экономия за счет более тщательного анализа прошлых убытков.

Экономия, которую можно получить при отказе от уплаты страховых премий, не так уж мала. Такая выгода особенно ощутима при страховании небольших, но частых, хорошо прогнозируемых убытков в разумные промежутки времени. Страхование в этом случае превращается в обмен деньгами между сторонами за исключением того, что страхователь дополнительно финансирует расходы на ведение дела и прибыль страховщика, которые могут составить более 50% суммы страховой премии.

С точки зрения эффективности менеджмента самострахование также обладает определенными преимуществами. Они связаны с ростом гибкости в управлении риском, сохранением контроля над денежными средствами и контролем качества дополнительного сервиса.

К недостаткам самострахования следует отнести дополнительные организационные затраты, недооценку уровня возможного риска, влияние инфляции на средства резервного фонда [2].

Таким образом, для объекта исследования целесообразно создание фонда самострахования (фонда риска) для дособытийного финансирования рисковых ситуаций. Кроме того, в текущей деятельности предприятия необходимо предусмотреть средства, учитываемые в составе себестоимости работ (услуг). Эти средства будут являться еще одним источником финансирования рисков. Согласно зарубежным рекомендациям, самострахование должно составлять 5–10% ежегодной прибыли предприятия, но не более 25% и не менее 10% от его уставного капитала. Для ДЭП отчисления в резервный фонд рекомендуется производить в 10-ти процентном размере годовой прибыли от реализации работ (услуг).

Экономические эффекты управления рисками на предприятии

При проведении мероприятий по резервированию финансовых рисков в деятельности дорожно-эксплуатационного предприятия необходимо спрогнозировать их экономическую выгодность и целесообразность.

1. Экономический эффект резервирования по показателям выручки от реализации работ (услуг) [7].

Определим годовую прогнозную выручку от реализации с учетом факторов риска:

В’РR = ВР 2015г. – R'Сi ,

где В’РR – прогнозная выручка от реализации работ (услуг) предприятия (тыс. руб.);

ВР 2015г. – выручка от реализации работ (услуг) предприятия в 2015 году (тыс. руб.);

R'Сi – величина рисков в стоимостном выражении (тыс. руб.).

В’РR = 18 680 тыс. руб. – 389,106 тыс. руб. = = 18 290,894 тыс. руб.

Далее рассчитаем выручку от реализации после мероприятия резервирования рисков:

В’’РR = В’РR – R''Сi ,

где В’’РR – выручка от реализации работ (услуг) предприятия после мероприятия резервирования рисков с учетом снижения их доли (тыс. руб.);

R''Сi – величина рисков в стоимостном выражении после мероприятия резервирования рисков с учетом снижения их доли (тыс. руб.).

Величина рисков в стоимостном выражении после мероприятия резервирования рисков с учетом снижения их доли определяется по формуле:

R’’Сi=Ri’ × В’РR,

где R’’Сi – величина рисков в стоимостном выражении после мероприятия резервирования рисков с учетом снижения их доли (тыс. руб.);

Ri’ – риск i-го вида в количественном выражении после мероприятия резервирования рисков с учетом снижения доли риска (доли единиц).

R’’Сi = 0,0292 × 18 290,894 тыс. руб. = 534,094 тыс. руб.

Тогда величина выручки от реализации после резервирования рисков составит:

В’’ РR = 18 290,894 тыс. руб. – 534,094 тыс. руб. = 17 756,8 тыс. руб.

2. Экономический эффект резервирования по показателям себестоимости производства и реализации работ (услуг).

Определим годовую прогнозную себестоимость производства и реализации работ (услуг) предприятия с учетом факторов риска:

С’СR = СС 2015г. + R'Сi ,

где С’СR – прогнозная себестоимость производства и реализации работ (услуг) предприятия (тыс. руб.);

СС 2015г. – себестоимость производства и реализации (услуг) предприятия в 2015 году (тыс. руб.);

R'Сi – величина рисков в стоимостном выражении (тыс. руб.).

С’СR = 17 978 тыс. руб. + 389,106 тыс. руб. = = 18 367,106 тыс. руб.

Сравнив прогнозную выручку

В’РR (18 290,894 тыс. руб.)

с прогнозной себестоимостью

С’СR (18 367,106 тыс. руб.),

следует отметить возможное наличие убытков при осуществлении производственной деятельности ДЕП в размере (-76,212) тыс. руб., что связано с негативным воздействием на предприятие финансовых рисков.

Далее рассчитаем себестоимость производства и реализации работ (услуг) объекта исследования после проведения мероприятия резервирования рисков.

С’’СR = С’СR – R’’Сi ,

где С’’СR – себестоимость производства работ (услуг) предприятия после мероприятия резервирования рисков с учетом снижения их доли (тыс. руб.);

R’’Сi – величина рисков в стоимостном выражении после мероприятия резервирования рисков с учетом снижения их доли (тыс. руб.).

Величина рисков в стоимостном выражении после мероприятия резервирования рисков с учетом снижения их доли определяется по формуле:

R’’Сi = Ri’ × С’СR,

где R’’Сi – величина рисков в стоимостном выражении после мероприятия резервирования рисков с учетом снижения их доли (тыс. руб.);

Ri’ – риск i-го вида в количественном выражении после мероприятия резервирования рисков с учетом снижения доли риска (доли единиц).

R’’Сi = 0,0292 × 18 367,106 тыс. руб. = = 536,320 тыс. руб.

Тогда величина себестоимости производства работ (услуг) предприятия после резервирования рисков с учетом снижения их доли составит:

С’’СR = 18 367,106 тыс. руб. – 536,320 тыс. руб. = 17 830,786 тыс. руб.

Теперь спрогнозируем эффекты для дорожно-эксплуатационного предприятия по показателям выручки и себестоимости производства и реализации работ (услуг), которые могут быть получены после проведения процедуры резервирования рисков (таблица 12).

Таблица 12

Прогнозные экономические эффекты от резервирования рисков для дорожно-эксплуатационного предприятия

|

Показатели |

До мероприятия (с учетом влияния рисковых факторов), тыс. руб. |

После мероприятия (с учетом снижения влияния рисковых факторов), тыс. руб. |

Экономический эффект, тыс. руб. |

|

Прогнозная выручка от реализации работ (услуг) |

18 290,89 |

17 756,80 |

-534,09 |

|

Прогнозная себестоимость производства и реализации работ (услуг) |

18 367,11 |

17 830,79 |

-536,32 |

|

Прогнозные выручка и себестоимость, обеспечивающие оптимальный эффект при резервировании рисков |

18 290,89 |

17 830,79 |

460,10 |

Из расчетных данных таблицы 12 следует, что резервирование рисков позволит ДЭП сократить свои текущие производственные затраты на 536,32 тыс. руб., что составит величину финансового риска в стоимостном выражении, определенную от годовой себестоимости производства и реализации работ (услуг).

При учете данных затрат в составе себестоимости разница между прогнозной выручкой до проведения мероприятия и прогнозной себестоимостью после резервирования будет равна 460,10 тыс. руб.

(18 290,89 тыс. руб. – 17 830,79 тыс. руб.).

Для сравнения: более ранние расчеты показали вероятные убытки в деятельности предприятия от воздействия рисков в размере (-76,212) тыс. руб. Если же рассматривать вариант резервирования средств при компенсации негативного влияния финансовых рисков из доходов ДЭП, не закладывая указанные затраты в себестоимость, то в таком случае предполагается снижение выручки предприятия на (-534,09) тыс. руб., что равно величине финансового риска в стоимостном выражении, найденной от годовой выручки. Следовательно, объекту исследования целесообразнее учитывать затраты по рискам в составе себестоимости производства и реализации работ (услуг), а регулярные отчисления в фонд риска производить в размере 10% годовой прибыли от реализации (т. е. по результатам расчетов около 46 тыс. руб. в год).

Заключение

Обобщая вышеизложенное, следует отметить, что рыночное поведение хозяйствующих субъектов основывается на индивидуальной программе деятельности, реализуемой ими «на свой страх и риск» в рамках возможностей, предоставляемых законодательством. Каждый участник рынка изначально лишен заранее известных, однозначно заданных параметров, гарантирующих успех. Риск предпринимательской деятельности, как правило, связан с получением значимых результатов нетрадиционными методами, а способность рисковать служит одной из составляющих достижения ее эффективности. В этом проявляется конструктивная функция предпринимательских рисков. Если же решения принимаются в условиях неполной информации, без должного учета закономерностей развития явлений, то тогда риск может выступать в качестве дестабилизирующего фактора [8].

Таким образом, наряду с вероятностной характеристикой риска при положительных или отрицательных последствиях результата предпринятого выбора, его также можно рассматривать как неотъемлемый элемент самого предпринимательства, поскольку по мере развития рыночной деятельности увеличивается и число рисковых факторов. Наличие предпринимательских рисков – это оборотная сторона экономической свободы. Свободе одних субъектов хозяйствования одновременно сопутствует свобода других участников, следовательно, в рыночных отношениях возрастают неопределенность и предпринимательские риски. Устранить будущую неопределенность в предпринимательской деятельности, как части объективной действительности, не представляется возможным. Поэтому важной задачей здесь является профессиональное управление рисками, основанное на адекватных методах их оценки и анализа.

science-review.ru

science-review.ru