Введение

Потребительское кредитование связано с многочисленными и полимодальными факторами риска, влияющими как на характер заключения сделки, так и на способность ссудозаемщика выполнять договорные обязательства перед заемщиком. Проблема состоит в том, что большинство действующих в настоящее время процедур определения рисков потребительского кредитования не в полной мере не удовлетворяют современным требованиям комплексности, обоснованности и корректности, поэтому результаты анализа не дают полной всесторонней характеристики заемщиков, как индивидуума в социуме, обладающего определенными этическими категориями.

Оценка кредитной ситуации имеет ряд специфических особенностей, таких как: сложность определения платежеспособности из-за субъективного искажения подаваемой информации со стороны заемщика, необходимость рассмотрения дополнительных источников информации, описывающих кредитную ситуацию и представленных часто в неформализованном и-или слабоструктурированном виде.

Целью настоящего исследования является рассмотрение вопросов совершенствования информационной поддержки различных этапов потребительского кредитования в Российской Федерации на основе изучения состояния и тенденций развития согласно теоретическим и практическим результатам работы ученых и специалистов в областях банковского дела и управления отношениями между субъектами коммерческой сделки в социуме, представленных в различных информационных источниках.

Методы исследования

Методы исследования сновываются на гносеологическом и семантическом анализе информационных источников в открытой печати.

Результаты исследования и их обсуждение

1. Краткая характеристика состояния и тенденций развития потребительского кредитования в Российской Федерации

Развитие рыночной экономики приводит к возрастанию роли коммерческих банков: их количество в регионе и спектра предоставляемых услуг. В первую очередь коммерческие банки развивают систему кредитования и, как наиболее «быстро-доходную структуру» – потребительское кредитование [14]. На сегодняшний день исходным моментом в оценке возможностей потенциального клиента, желающего получить кредит, является определение «Банком» возможности заемщика вернуть основную сумму кредита в обусловленное время и уплатить проценты за пользование им.

Один из основных способов избегания не возврата ссуды является тщательный и квалифицированный отбор потенциальных заемщиков. Главным средством такого отбора является экономический анализ деятельности клиента с позиции его кредитоспособности.

Существует множество методик оценки качества заемщиков – методик анализа финансового положения клиента и его надежности с точки зрения своевременного погашения кредита [17]. Применяемые в настоящее время и рекомендуемые способы оценки кредитоспособности заемщика опираются, главным образом, на анализ его деятельности в предшествующем периоде и ориентированы, в основном, на решении расчетных задач. Однако вычисление подобных оценок не могут исчерпывающе характеризовать кредитоспособность потенциального заемщика в будущем.

Проблема оценки кредитоспособности заемщика становится актуальной в условиях роста количества не возврата кредитов, особо остро возникающая в кризисный период [46].

В отечественной литературе дается следующая характеристика: «Потребительский кредит – это кредит, предоставляемый населению для покупки потребительских товаров и оплаты бытовых услуг в форме коммерческого кредита (продажа товаров с отсрочкой платежа через розничную торговлю) и банковского (ссуды на потребительские цели)» [30]. К потребительскому кредиту относят «любые виды ссуд, предоставляемых населению, в том числе ссуды на приобретение товаров длительного пользования, ипотечные ссуды, ссуды на неотложные нужды и прочие». В Европейских странах к потребительскому кредиту относятся ссуды для приобретения потребительских товаров и оплаты соответствующих услуг. Таким образом, потребительский кредит предназначен для финансирования конечного потребления в отличие от ссуд, предоставляемых для производственных целей.

Среди особенностей потребительского кредита выделяются следующие [13]:

1) выдается населению (физическим лицам);

2) позволяет расширить потребительский спрос при сравнительно ограниченных денежных доходах населения;

3) может применяться как в денежной, так и в натуральной формах;

4) может использоваться государством в периоды неблагоприятной экономической конъюнктуры для поддержания спроса на товары, жилье и услуги на определенном уровне, а также в целях проведения активной социальной политики путем предоставления льготных (беспроцентных или низкопроцентных) кредитов малоимущим слоям населения;

5) носит преимущественно среднесрочный и долгосрочный характеры;

6) принимает форму банковского кредита и коммерческого кредита. Взаимосвязь этих форм кредита проявляется в следующем, например, торговая фирма, продавая товары длительного пользования в рассрочку, выставляет векселя, акцептованные покупателем. Для улучшения своих финансовых возможностей, торговая фирма учитывает эти долговые обязательства в коммерческом банке.

Классификация потребительских ссуд осуществляется по различным признакам: по формам выдачи, по способу организации, по способу погашения по субъектам кредитных отношений и т.д. [6] – представлена на рисунке 1.

В отличие от других кредитов, объектом потребительского кредита выступают как товары, так и деньги. Субъектами потребительского кредита выступают коммерческие банки, специальные учреждения потребительского кредита, магазины, сберкассы и другие предприятия и, с другой стороны, – заемщики – население региона.

Рис. 1. Классификация потребительского кредита

Погашается потребительский кредит в разовом порядке или с расчётного платежа. Первые погашаются в течении 1-1,5 месяцев. Вторые – составляют основную часть деятельности банка в потребительском кредитовании.

Потребительский кредит хорошо стимулирует эффективность труда. Получая заработную плату, недостаточную для покупки за наличный расчёт ряда товаров, в частности предметов длительного пользования, люди имеют возможность покупать эти товары в кредит или брать кредит под их покупку. Впоследствии, деньги за эти товары должны быть выплачены, поэтому каждый, взявший в кредит, старается продержаться на своём рабочем месте, как можно дольше. Только так он может быть уверенным в своих возможностях выплатить кредит и зарекомендовать себя перед кредиторами, как честное и добросовестное лицо, что является гарантией дальнейших связей.

Потребительский кредит может оказаться «долговой ямой» для заемщика, так как, лишаясь планируемого дохода возможно возникновение ситуации невозможности погашения задолженности. Между тем, потребительский кредит уменьшает текучесть кадров посредством того, что вынуждает людей, как можно крепче держаться за своё рабочее место – что благоприятно влияет на экономику страны.

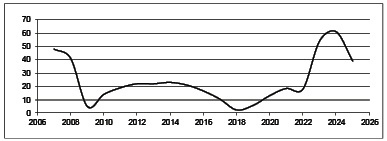

Согласно моделям, учитывающих цикличность динамики потребительского кредитования, можно предположить прогноз на ближайшее десятилетие (прирост в процентах), представленный на рисунке 2.

Из-за высокого объёма персонального кредитования и сравнительно небольшой суммы каждой ссуды, большинство банков не могут себе позволить провести оценку заявлений на предоставление ссуды, рассматривая каждый запрос в индивидуальном порядке. Поэтому вместо заявлений было введено скоринг-кредитование [35]. Некоторые банки в установленном порядке запрашивают информацию о заявителе в кредитных справочных агентствах, другие делают это только в крайних случаях.

Рис. 2. Прогностическая динамика роста потребительских кредитов в России, %

Скоринг-кредитование является обезличенной, но более простой и быстрой формой, чем деловая беседа. Потенциальный клиент заполняет заявление по установленной форме, содержащее информацию о возрасте, семейном положении и стаже работы.

Очевиден основной недостаток скоринг-кредитования – отсутствие «прямого» контакта с потенциальным заемщиком, в ходе которого представитель кредитора может оценить психологический портрет заемщика, его принадлежность к определенной этической группе (согласно классификации Лефевра А.В. [21, 22]), – что особенно важно при оценке риска потребительского кредитования. В настоящее время, в анкетах, заполняемых «потребителями» не анализируется психология, а, следовательно, его намерения и возможные действия в случае изменения положения клиента в социуме или воздействий социума на заемщика.

Наряду со стандартными кредитными продуктами российские банки предлагают в процессе потребительского кредитования некоторые специфические услуги: «конфиденциальные» виды кредитования частного бизнеса, брокерские услуги по работе на фондовом рынке.

Анализ литературы [30], информационных сайтов (например, [24]), действующих законодательных актов [34,39] показывает, что современная практика кредитования физических лиц на потребительские цели требует своего совершенствования как с точки зрения расширения объектов кредитования, так и дифференциации условий предоставления ссуд.

Системообразующий фактор потребительского кредитования, вытекает из его главного достоинства, а именно – малого размера потребительского кредита. Для получения кредитного портфеля, сравнимого с корпоративным, необходимо выдавать потребительских кредитов на несколько порядков больше чем корпоративных. Это предъявляет специфические требования к организации деятельности банка и его кредитных офицеров в плане скорости и технологичности.

Безусловно, потребительский кредит зачастую относится к наиболее прибыльным кредитам, которые может выдать банк [49]. Однако, банковские услуги, нацеленные на потребителей, могут быть также одними из дорогостоящих и рискованных банковских услуг, так как финансовое положение отдельных лиц может быстро измениться вследствие изменения социального статуса (болезнь, потеря работы, семейное положение и т.п.). Поэтому учет индивидуальных психологических и этических особенностей потенциального ссудозаемщика позволит существенно снизить риски потребительского кредитования.

В настоящее время потребительские ссуды предоставляются индивидуальным заемщикам коммерческими банками с учетом следующих факторов:

- макроэкономические (общая экономическая и политическая стабильность, уровень официальной процентной ставки НБ РФ, инфляционные ожидания населения, покупательная способность, ее стабильность, развитость валютного и фондового рынков, конъюнктура рынка ссудных капиталов и т.п.).

- микроэкономические факторы, учитывающие особенности кредитования на уровне конкретного банка и потенциального клиента (конкурентоспособность банка, испытываемые им риски, платежеспособность, качество обеспечения ссуды и т.д.).

Прямое компилирование существующих математических и кибернетических подходов к анализу и управлению состояниями технических и искусственных систем на банковскую деятельность привело в настоящее время к доминированию механистической парадигмы, практически полностью не учитывающий «человеческий фактор». Это приводит к переоценке рисков банковских операций, повышению энтропии в деятельности банка, что, в конечном итоге, на наш взгляд, ведет к учащению возникновения форс-мажорных и кризисных ситуаций. В связи с этим, предлагается при потребительском кредитовании от парадигмы оценки риска перейти к парадигме оценки реакции клиента на риск возникновения определенных ситуаций.

В Российской Федерации наблюдается следующий феномен [7]: в стране с весьма низкими доходами населения динамично развиваются самые дорогие виды потребительского кредитования. А именно, большое значение имеет качественное изучение структуры спроса, то есть выявление кластеров клиентов, на которые необходимо ориентироваться кредитодателю. Возможно, что данный феномен связан с особенностями психологии российского гражданина, связанными с исторически общинным характером организации общества и связанной с ним психологией восприятия наличия социальной защищенности гражданина обществом государственными механизмами перед возможными проблемами (в том числе, экономического характера). Некоторые аналитики [26] связывают указанную ситуацию и с легализацией теневых капиталов путем получения и возвращения кредита.

Следует отметить, что многие представители отечественного «среднего класса», имеющие ежемесячный доход в диапазоне $400–1000. не отказываются от кредита на 3–5 лет в размере $13000–20000 на приобретение автомобиля или недорогой квартиры. Однако, несмотря на огромный выбор предложений, им такой кредит на приемлемых условиях предлагают немногие (хотя и реклама данного типа бизнеса развита хорошо) [7].

Риски банков заключаются в не возврате кредита, несоответствии стоимости залогового имущества объему кредита, низкой стабильности доходов населения в стране. По признаниям банкиров, при ощутимом росте объемов операций с частными лицами вызывает беспокойство не своевременное предоставление кредитных историй заемщиков, – что в других странах является обязательным условием работы банков с физическими лицами.

Анализ ситуации на отечественном финансовом рынке показывает, что свободных ниш на рынке банковских услуг в настоящее время не много. К слабо освоенной «нише» относится потребительское кредитование, где ставки в 14–25% приносят ощутимую прибыль, а рынок, состоящий из миллионов потребителей, имеет значительный потенциал. Это не самый быстрый, но надежный механизм оборота капитала. Особенностью здесь выступает так же возможность существенного резкого расширения рынка и повышения надежности кредитных договоров за счет использования административного ресурса.

Существует множество методик оценки качества заемщиков – методик анализа финансового положения клиента и его надежности с точки зрения своевременного погашения кредита. Применяемые в настоящее время и рекомендуемые способы оценки кредитоспособности заемщика опираются, главным образом, на анализ его деятельности в предшествующем периоде и ориентированы, в основном, на решении расчетных задач. При всем значении таких оценок, они не могут исчерпывающе характеризовать кредитоспособность потенциального заемщика в будущем.

Далее, будем использовать следующее комплексное понятие кредитоспособности: «…кредитоспособность представляет собой способность заемщика получить кредит, способность возвратить его. Она определяется показателями, характеризующими заемщика: его аккуратность при расчете по ранее полученным кредитам, его текущим финансовым положением и перспективой изменения, способностью при необходимости мобилизовать денежные средства из различных источников» [7].

Основные цели и задачи оценки кредитоспособности хозяйствующего субъекта представлены на рисунке 3. Для анализа кредитоспособности клиента используется ряд методов, представленных на рисунке 4.

Преимущество используемых Z-моделей [45] состоит в том, что, будучи сочетанием нескольких показателей, выраженных в одной цифре, их значения являются однозначными.

Рис. 3. Основные цели и задачи оценки кредитоспособности ссудозаемщика

Рис. 4. Методы определения кредитоспособности клиента

Это является более целесообразным при использовании в контрасте с применением традиционных показателей ликвидности, задолженности и др., изменение динамики которых могут быть в различных направлениях, затрудняя интерпретацию общего состояния компании.

В настоящее время в РФ функционируют кредитные бюро, которые аккумулируют и обобщают информацию о финансовом и имущественном положении потенциальных заемщиков и предоставляют информационные услуги банкам. Кредитные бюро расширяют возможности бизнеса и среднего класса, обеспечивают более объективное отношение к населению при кредитовании, а также стимулируют развитие сектора малого и среднего бизнеса. Преимущества, с точки зрения потребителей, заключается в том, что те из них, кто имеет надежную, положительную кредитную историю, получат более высокие кредитные лимиты, что обеспечит еще более высокую покупательную способность.

Как уже отмечалось, для определения кредитоспособности физических лиц в основном применяется скоринговый метод в виде системы начисления определенного количества баллов заемщику за определенный ключевой показатель [18]. Таким образом, каждый ключевой показатель получает в баллах числовую величину, соответствующую уровню его «рискованности». По результатам выполненного ранжирования составляется балльная шкала в виде сгруппированной по факторам таблицы. Путем сравнения ее данных с показателями, характеризующими заявителя на ссуду, осуществляется оценка его кредитоспособности. Претенденту, набравшему баллов больше критического (порогового) уровня, при отсутствии компрометирующей информации предоставляется кредит. Следовательно, в данном случае: не учитываются характеристики возможной нечеткости, размытости представления информации; в качестве интегрального критерия по сути используется только аддитивная свертка баллов, аксиоматическая оптимальность которой в данном случае принята априорно; бальная шкала применяется статично, ее динамика имеет медленную реакцию на происходящие изменения во внешней среде взаимодействия «банк-клиент» (в то время, как реакция клиента – человека, при потребительском кредитовании, имеет различную скорость в зависимости от его принадлежности к определенной психологической и этической группе).

Между тем, наряду со скоринговым методом при кредитовании юридических лиц применяется логический, который заключается в экспертной оценке кредитоспособности заемщика с прогнозированием, предполагает взвешенный анализ личных качеств и финансового состояния потенциального заемщика. К сожалению, он мало применяется при потребительском кредитовании, поскольку в этом случае не разработана механизм использования оценки личных свойств потребителя-заемщика, несмотря на большое количество различных методик подобной оценки разработанных и апробированных социологами и психологами.

Типовая ознакомительная беседа с потенциальным заемщиком касается следующих вопросов (таблица 1). На первом этапе кредитования коммерческому банку необходимо выяснить:

- серьезность намерения взять кредит, надежность и кредитоспособность заемщика, его репутацию как возможного партнера по бизнесу. Особенно это касается новых клиентов;

- обоснованность кредитной заявки и степень обеспеченности возврата кредита. Банк самостоятельно формирует свои требования к кредитному предложению на основе действующего законодательства и ознакомляет с ними ссудозаемщика;

- соответствие кредитного предложения кредитной политике банка и структуре формирования его ссудного портфеля.

Таблица 1

Типовые вопросы кредитного работника к потенциальному заемщику

|

1. Общие сведения о клиенте |

|

- место работы |

|

- стаж работы |

|

- устойчивость материального и социального статусов |

|

- какова основная продукция компаний (или каковы виды основных услуг) |

|

2. Вопросы об запрашиваемом кредите |

|

- на какую сумму клиент хотел бы получить кредит |

|

- как им определена эта сумма |

|

- достаточно ли обоснованно составлен прогноз финансовых потребностей |

|

- учитывают ли условия, на которых клиент хочет получить кредит, срок службы активов, финансируемых с помощью кредита |

|

- учитывают ли условия кредита способность клиента погасить кредит в срок? |

|

3. Вопросы о погашении кредита |

|

- как клиент предполагает погашать кредит |

|

- имеется ли у клиента источник погашения кредита |

|

- есть ли юридические лица готовые дать гарантию, поручительство |

|

- каково их финансовое положение? |

|

4. Вопросы об обеспеченности возврата кредита |

|

- каков вид обеспечения |

|

- кто владелец обеспечения |

|

- где и под чьим контролем оно находиться |

|

5. Вопросы об отношениях клиента с другими банками |

|

- услугами каких банков пользуется в настоящее время клиент |

|

- обращался ли он за кредитом в другие банки |

|

- почему клиент пришел именно в этот банк |

|

- имеет ли клиент непогашенные кредиты, какова их сумма и сроки погашения? |

Ключевым моментом анализа любой заявки и сопроводительных документов, а также результатов бесед, является определение характера заемщика и его кредитоспособности. Кредитный инспектор, помогая ссудозаемщику готовить заявку, выясняет объем его доходов и ценность собственности, которыми располагает заемщик для погашения кредита. Устные ответы клиента, его поведение в процессе собеседования, психологическая реакция на задаваемые вопросы, как правило, несут значительно больше информации, чем сведения, изложенные в письменном виде.

Кредитные инспекторы придают значение не только размеру, но и стабильности доходов заемщика (юридических и физических лиц). Они предпочитают получать от клиента информацию о чистом доходе (то есть о доходе после всех выплат и удержаний). Если речь идет об индивидуальном заемщике, то сотрудники банка обычно связываются с работодателями клиента для проверки достоверности указанного им уровня доходов и продолжительности работы в данной фирме.

Кредитные инспекторы отмечают, в случае необходимости, как не способствующий получению потребительского кредита фактор «пирамиды долга», когда заемщик берет кредит в одной фирме или банке для оплаты долга другому кредитору. Из поля зрения инспектора не исчезает значительная и растущая задолженность клиента по кредитным карточкам и частому возврату чеков, выписанных клиентом с его счета. На основе подобных фактов можно узнать о реальное финансовое положение клиента, в том числе, его навыки управления денежными средствами.

На этом предварительном этапе работы по кредитованию инспектор определяет морально-психологические факторы клиента и достоверность представленной им информации. После детального анализа всех документов, представленных потенциальным заемщиком, проведения беседы, оценки информации, полученной на вопросы, кредитный инспектор по согласованию с руководством банка и начальником отдела принимает решение о продолжении работы с клиентом или отказе в кредите.

В пределах нормативных ограничений [27], установленных Банком России, коммерческий банк самостоятельно определяет круг будущих заемщиков, виды кредитов, формирует ссудный портфель и устанавливает процентные ставки исходя из собственных соображений выгодности. Повышение доходности кредитных операций и снижение риска по ним – две противоположные цели. Как и во всех сферах финансовой деятельности, наибольшие доходы Банку приносят операции с повышенным риском, повышенный процент за кредит является «платой за риск» в банковском деле. При формировании ссудного портфеля кредитор сочетает высокодоходные и достаточно рискованные вложения с менее рискованными направлениями кредитования. Банковское кредитование осуществляется при строгом соблюдении принципов кредитования: срочность, возвратность, обеспеченность, платность и дифференцированность.

Вышеописанный механизм, однако, в крупных городах практически не используется в полной мере при потребительском кредитовании в силу многочисленности потенциальных клиентов. Поэтому возникает необходимость в разработке и оптимальной эксплуатации соответствующих автоматизированных информационно-аналитических систем или экспертных систем, участвующих в процессе принятия решений, основанных на формализованных моделях, учитывающих различные объективные и субъективные факторы в процессе кредитования.

2. Анализ методов управления рисками потребительского кредитования

Одним из основных видов банковской деятельности, направленной на реализацию целевой функции максимизации прибыли в экономической системе функционирования определенного коммерческого банка в окружающем его социуме является предоставление кредитов физическим и юридическим лицам [11]. При организации этого процесса, как ранее отмечалось, осуществляется сбор и оценка информации (ретроспективной, текущей и прогностической) о кредиторе и заемщике, экономической ситуации в стране в целом и регионе, в котором предполагается заключение сделки (в том числе, с учетом циклических или иных трендовых тенденций). (Социальный, политический, демографический, психологический статусы в данном случае следует, очевидно, рассматривать как формирующие экономический).

Под кредитным риском [15] понимается вероятность значительных убытков по кредитам и другим активам вследствие невыполнения заемщиком своих обязательств. Кредитный риск подразделяется на две группы:

- риск, связанный с заемщиком, оценивающий величину вероятности потенциальных убытков;

- внутренний риск кредитного продукта, который оценивает размеры денежных потерь в том случае, если клиент не выполняет условий соглашения.

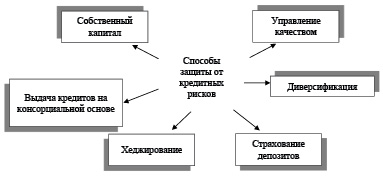

На практике имеется несколько этапов различных способов защиты от внешних социально-экономических условий, приводящих к возникновению форс-мажорных ситуаций (кредитных рисков), на которые могут полагаться владельцы банка для сохранения финансовых позиций своих учреждений (рисунок 5) [42].

Рис. 5. Способы защиты от кредитных рисков

Хеджирование – это страхование от риска изменения цен путем занятия на параллельном рынке противоположной позиции.

Диверсификация кредитов – распределение вкладываемых или кредитуемых в экономику денежных капиталов между разными объектами с целью снижения риска потерь и в надежде получить более высокий доход [10].

Консорциум представляет собой временное объединение на договорной основе различных коммерческих единиц, в том числе и банков, для осуществления какого-либо проекта.

При решении вопроса о заключении договора кредитования имеет место два аналитических процесса, а именно со сторон кредитора и заемщика:

- объективный – оценка рисков заключения и дальнейшего гарантированного исполнения кредитором и заемщиком своих обязательств;

- субъективный – непосредственное заключение сделки представителями кредитора и заемщиками (в данном случае доминирует так называемый, «человеческий фактор».

Вопросам оценки риска в кредитовании в процессе объективного анализа посвящено много фундаментальных и прикладных исследований.

Наиболее важными элементами, положенными в основу классификации банковских рисков, являются: вид коммерческого банка; сфера возникновения и влияния банковского риска; состав клиентов банка; метод расчета риска; степень банковского риска; распределение риска во времени; характер учета риска; возможность управления банковскими рисками; средства управления рисками.

Обычно, рассматриваются принципы и критерии классификации рисков кредитования в зависимости от трех основных типов коммерческих банков: специализированных, отраслевых, универсальных.

В специализированных (например, инновационных банках) преобладают повышенные риски, связанные с кредитованием рискованных предприятий и технологий (особенно инновационных), реализация которых в начальный период затруднена. Здесь используются интегральные методы регулирования банковского риска, например, гарантии от государства (Центробанка РФ), внедрения залогового права на недвижимость и т.п.

Риски отраслевых банков, кроме рисков по произвольным банковским операциям, преимущественно определяются внешними для банка рисками клиентов банка. В отраслевом банке рассчитывается размер среднеотраслевого риска для определения неиспользованных резервов на предприятиях и учреждениях отрасли и выработки основных направлений деятельности банков.

Универсальные банки учитывают в своей деятельности все виды банковских рисков.

В практической деятельности банки применяют различные методы расчетов рисков потребительского кредитования при определения клиентов банка [37]. Заемщик небольшого кредита подвергается большей зависимости от случайностей рыночной экономики, чем крупный. Однако, заемщики больших кредитов зачастую приводят к банковским банкротствам. В связи с этим в качестве основополагающего метода регулирования риска рекомендуется использовать ограничение размера кредита в объеме 10–15% уставного капитала коммерческого банка.

Между тем, на данном информационном портале, несмотря на глубокий анализ рисков предоставления кредитов, не анализируется применение современных информационных и компьютерных технологий, позволяющих с точки зрения системного анализа рассматривать решение описанных проблемных вопросов. При этом вычисляются определенные количественные показатели и критерии, позволяющие оптимизировать процесс принятия решения при кредитовании, и использования единой открытой базы данных «заемщик-кредитор», (защищенной законами о защите персональных данных и коммерческой тайне) и позволяющей в минимальные временные сроки заключать сделки по кредитованию (в том числе в условиях неопределенности).

В работе [19] рассматриваются методологические основы применения системно-когнитивного анализа для оценки рисков кредитования по статистическому материалу, накопленному банком при кредитовании физических лиц. В проведенных автором исследованиях ставятся, и определяются пути решения задач прогнозирования рисков кредитования физических лиц в контексте решения социальных проблем населения в условиях рыночной экономике (в том числе, при возникновении кризисных ситуаций) на основе системного анализа.

Отмечается, что между кредитоспособностью заемщика и рисками кредитования наблюдается обратная связь: чем выше кредитоспособность заемщика, тем ниже риск банка потерять свои деньги (чем ниже платежеспособность клиента, тем меньше шансов у банка вернуть кредит).

Автором подчеркивается, что адекватное выявление влияния индивидуальных особенностей заемщика на его кредитоспособность возможно на основе анализа имеющихся в распоряжении банков прецедентов. В связи с этим, предлагается проводить исследование ретроспективных данных о причинно-следственных зависимостях между индивидуальными особенностями заемщика и его кредитоспособностью. При этом отмечается, что персональные данные при их быть избыточной детализации могут усложнять построение концептуальной модели заемщика (или кредитора), что в конечном итоге приводит не только к усложнению процедуры кредитования, но и принятии неправильного решения.

Отмечаются следующие характеристики исходных данных при принятии решения о заключении договора о кредитовании:

- большая статистическая размерность факторов и прогнозируемых состояний;

- гетерогенность факторов;

- фрагментированость данных (т.е. не все повторности имеются в наличии);

- зашумленность и нечеткость информации.

Таким образом, возникает необходимость разработки интегрального показателя и алгоритмов, позволяющих, основываясь на принципах системного подхода осуществлять дифференциальное соотнесение клиента к определенной группе риска, в том числе с возможной неопределенностью и гетерогенностью исходной информации.

Предлагаемая в работе [25] математическая модель позволяет выявлять закономерности между индивидуальными особенностями заемщика и его кредитоспособностью и сформировать рекомендации банкам для более эффективного определения степени риска при кредитовании физических лиц. Поскольку обработка указанных выше данных затруднена с помощью стандартных математических методов, применяемых в экономике (факторный анализ, индексный метод и т.д.) в работе [23] предлагается применять системно-когнитивный (СК) анализ, который в настоящее время имеет достаточное теоретическое обоснование, оснащен программным инструментарием и успешно апробирован при решении различных задач.

Специализированным программным инструментарием СК-анализа является универсальная когнитивная аналитическая система «Эйдос». Система «Эйдос» обеспечивает решение следующих задач: синтез и адаптация семантической информационной модели предметной области, включая активный управления и окружающую среду; идентификация и прогнозирование состояния активного объекта управления, а также разработка управляющих воздействий для его перевода в заданные целевые состояния; углубленный анализ семантической информационной модели определенной предметной области.

Автором предлагается модель для определения кредитоспособности клиента, построенная на анализе 137 кредитных досье Сбербанка России. Отмечается, что в результате применения СК-анализа банк получает следующие преимущества перед своими конкурентами:

- сокращаются сроки принятия решения о предоставлении кредита, увеличивается число и скорость обработки заявок за счет минимизации документооборота при выдаче кредита частным клиентам;

- снижается влияние субъективных факторов при принятии решения о предоставлении кредита;

- реализуется возможность единого подхода при оценке заемщиков для различных типов кредитных продуктов банка (экспресс – кредиты, кредитные карты, потребительские кредиты, автокредитование, ипотечные кредиты);

- сокращается численность банковского персонала, осуществляется экономия за счет привлечения к работе персонала более низкой квалификации;

- скоринговая система банка настраивается на условия конкретного региона.

Таким образом, к достоинствам предлагаемого автором подхода относится системный анализ различных факторов, влияющих на выявление кредитоспособности заемщика. Однако, не учитываются субъективные факторы и не рассматриваются вопросы анализа деятельности коммерческого банка со стороны предпочтительности его выбора в качестве кредитора.

В работе [13] рассматриваются проблемы оценки рейтинга заемщика как отражение концептуальной модели оценки кредитного риска, особенно в условиях ужесточения норм банковского регулирования в кризисный момент развития экономики и переходный период стабилизации социальных и экономических отношений.

При принятии решений систему оценки кредитного риска выделяют предварительный, первичный и последующий этапы [16].

На предварительном этапе клиентские менеджеры осуществляют подробную оценку потенциального заемщика, которая предусматривает: анализ основных активов компании, получение информации об основных собственниках компании и установление личных контактов с ними («человеческий фактор»); анализ финансового состояния компании на основании мониторирования ее финансовой отчетности; предварительную оценка активов, обеспечивающих кредит и т.п. В процессе первичного этапа менеджер осуществляет подробный анализ кредитоспособности клиента и оценивает возможные риски заемщика и выбранной структуры сделки.

При осуществлении кредитного анализа в процессе «бизнес разведки» коммерческие банки применяют рейтинговую систему оценки риска. Она основана на ранжировании и присваивании определенных значений различным факторам деятельности заемщика. Факторы подразделяются на следующие группы:

1. операционные показатели;

2. срок деятельности компании;

3. страховой риск;

4. положение на рынке и в отрасли в целом;

5. финансовое положение;

6. структура собственности и менеджмента компании и их деловая репутация и квалификация;

7. рейтинги компании, присвоенные международными или национальными агентствами;

8. уровень географической и продуктовой диверсификации бизнеса и т.п.

Указанные факторы оцениваются по многобалльной шкале количественно или в символах. Дополнительно применяются коэффициенты взвешивания по степени важности данного фактора в общей оценке заемщика.

В ряде случаях рейтинг, сгенерированный моделью на базе различных комбинаций регистрируемых показателей адекватно отражает собственную оценку риска контрагента аналитиком, полученную в ходе имитационного моделирования.

В дальнейшем, периодически пересматриваются идентифицированные модели на предмет их адаптации к вновь возникшим обстоятельствам функционирования банка и статуса клиента – «заемщика». Следовательно, возникает необходимость автоматизации указанного процесса таким образом, чтобы адаптация происходила своевременно (а не периодически), с учетом принципа соблюдения банком и заемщиком ранее оформленных обязательств.

Простейший способ управления процессом – это выполнение заемщиком обязательств по регулярному предоставлению определенной информации кредитору (в том числе, с использованием современных компьютерных технологий), на основе которой менеджер банка осуществляет мониторинг статуса клиента и переоценивает численное значение рейтинга клиента. Следует отметить, что данная итерационная переоценка должна осуществляться и «клиентом»-заемщиком в отношении банка кредитора.

В исследованиях, приведенных в работе [4], рассматриваются пять основных этапов управления кредитном риском, которые основываются на выявление причин невозможности или нежелания выполнять обязательства, а также в определении методов снижения рисков. Управление кредитным риском определяется поэтапно:

1. Идентификация кредитного риска. Определение наличия кредитного риска в различных операциях. Создание портфелей риска.

2. Качественная и количественная оценка риска. Создание методик расчета уровня риска на основе выявления причин невозможности или нежелания возвращать заемные средства и определения методов снижения рисков.

3. Планирование риска как составная часть стратегии банка.

4. Лимитирование риска.

5. Создание системы процедур, направленных на поддержание запланированного уровня риска.

Таким образом, управление рисками осуществляется на методологической основе, обеспечивающей качественное управление рисками, направленной на недопустимость превышения количественной величины риска некоторого порогового значения с учетом прошлой, сиюминутной и прогностическими ситуациями с использованием постоянно обновляемой базы данных (портфелей) рисков.

В фундаментальной работе [32] детально анализируются проблемы антикризисного управления банковской системой и деятельностью отдельных кредитных организаций как одного из важнейших направлений повышения качества и результативности управления банковским делом в стране.

В своих исследованиях известный экономист Финлей С. [41] рассматривает наиболее рациональные подходы к оценке всевозможных рисков банковской деятельности и описывает многоуровневую кредитную модель эффективного способа управления взаимоотношений банков и клиентов, в рамках которой анализируются различные сферы потребительского кредитования: маркетинг, бухучет, рекламные компании, управление клиентами, маркетинг с использованием баз данных, информационные технологии.

При оценке рисков кредитования (особенно в процессе потребительского кредитования) коммерческими банками применяются специальные шкалы. В обобщенном виде, шкалы подразделяются на: конкурентную, финансовую, сервисную, техническую, рекламную, управленческую, бонусную.

Использование указанных шкал осуществляется путем установления (на государственном и корпоративном уровнях) привил и механизмов предоставления кредита. Например, молодежный кредит на Украине [38] (выбрана как представитель стран по социальному статусу наиболее близкому к РФ и входящей в ВТО) могут получить семьи, в которых возраст одного из супругов менее 36 лет или неполная семья, в которой мать воспитывается несовершеннолетние дети.

Риск для заемщика имеет двойственную природу. Получая заем по фиксированной ставке, он подвергается риску из-за падения ставок, а в случае займа по свободно колеблющейся ставке он подвергается риску из-за их увеличения. Риск можно снизить, если спрогнозировать, в каком направлении станут изменяться процентные ставки в течение срока займа, однако это сделать достаточно сложно. Риск для кредитора – это зеркальное отображение риска для заемщика. Чтобы получить максимальную прибыль, банк должен предоставлять кредиты по фиксированной ставке, когда ожидается падение процентных ставок, и по плавающей ставке, когда ожидается их повышение. Инвестор может помещать средства на краткосрочные депозиты или депозиты с колеблющейся процентной ставкой и получать процентный доход, он должен предпочесть фиксированную процентную ставку, когда предполагается падение процентных ставок, и колеблющуюся, когда ожидается их рост.

Базовый риск связан с изменениями в структуре процентных ставок. Базовый риск возникает, когда средства берутся по одной процентной ставке, а ссужаются или инвестируются по другой. Риск временного разрыва возникает, когда займы получают или предоставляют по одной и той же базовой ставке, но с некоторым временным разрывом в датах их пересмотра по взятым и предоставленным кредитам. Риск возникает в связи с выбором времени пересмотра процентных ставок, поскольку они могут измениться в промежутке между моментами пересмотра [20].

При оценке рисков существует проблема отсутствия единой системы обмена информации о заемщиках между банками, поскольку согласно законодательству информация о заемщике может храниться в любом БКИ, что может препятствовать получением банком необходимой информации в случае ее отсутствия именно у того Бюро, с которым, с которым определенный банк заключил соглашение о сотрудничестве.

Таким образом, можно заметить, что современные методы оценки и управления рисками кредитования:

- основываются на системном анализе различных аспектов взаимоотношений «кредитор-заемщик»;

- используют в практической работе базу данных кредитной истории «заемщика»;

- учитывают сложившуюся в данный момент времени социально-экономическую ситуацию в регионе;

- используют современные информационные технологии при построении модели «заемщика»;

- практически не используют современные математические методы и технологии решения классификационных задач, распознавания образов, искусственного интеллекта и адаптивного управления при построении модели «кредитора» (в том числе, с точки зрения «заемщика»);

- не используют формализованные методы субъективного анализа;

- не используют количественные меры оценки нечеткости предоставления информации на различных этапах формирования управленческих и корректирующих решений.

В связи с этим, возникает задача разработки мер оценки риска на основе информационного подхода и показателя использования для этого количественных характеристик субъектов потребительского кредитования по отношению к максимально возможной информации (объективного и субъективного характеров), полученной в момент оформления договорных обязательств и проектированию систем информационной поддержки оценки кредитоспособности ссудозаемщика.

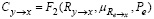

На основе рассмотренного материала в работе [2] авторами предлагается следующий подход для оценки кредитного риска.

Выделяются следующие аспекты возникновения риска взаимодействия управляющего, управляемого и контролирующего субъектов X, Y, и Z, соответственно:

1. В процессе формирования управленческих решений один субъект получает информацию о статусе и намерениях другого в процессе собеседования. Возникает риск принятия неправильного решения, обусловленный неполнотой полученной информации – Ri.

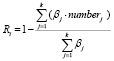

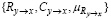

2. В процессе выбора управленческого решения из альтернативных осуществляется соотнесение субъекта к определенному кластеру, для которого имеется специфическое множество управляющих. Обозначим частный показатель риска неправильной классификации как  .

.

3. Поскольку итог принятия решения подразумевает определенный управленческий акт согласно договоренностям (правилами поведения) X, Y, Z, основанные на морально-психических особенностях субъектов потребительского кредитования, то появляется риск принятия решения из-за неправильной оценки взаимоотношений между элементами X, Y, Z –  (a и b – субъекты отношений).

(a и b – субъекты отношений).

Риск, обусловленный неполнотой полученной информации. Как отмечалось ранее, информированность о субъекте осуществляется путем анализа результатов собеседования или анкетирования. Пусть необходимо получить ответы на k – вопросов. Тогда для вычисления риска используется формула (1).

(1),

(1),

где  – весовой коэффициент j-го фактора, характеризующего определенные черты субъекта, необходимые для качественного управления,

– весовой коэффициент j-го фактора, характеризующего определенные черты субъекта, необходимые для качественного управления,  = «1», если данный фактор присутствует в «ответе» и «0» – в противном случае.

= «1», если данный фактор присутствует в «ответе» и «0» – в противном случае.

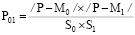

Риск обусловленный неправильной классификацией. Известно, что наилучшие решающие правила кластеризации достигаются при использовании показателей «близости», метрика которых коррелирует с отклонением субъекта соотнесения от центров кластеров и их нормирования по дисперсии. Таким образом, предлагается применять формулы (2)-(4).

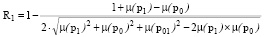

, (2)

, (2)

, (3)

, (3)

, (4)

, (4)

где P0 – показатель, характеризующий близость субъекта в факторном пространстве к кластеру «0», P1 – показатель, характеризующий близость субъекта в факторном пространстве к кластеру «1», P01 – показатель, характеризующий близость субъекта в факторном пространстве к границе кластеров. Значение показателя P01 максимально при промежуточном состоянии в случае пересечения образов кластеров в факторном пространстве. Далее определяются значения показателей, идентифицирующих принадлежность к кластеру «1», удаленность от кластера «0», принадлежность к «переходному состоянию» по формулам (5), (6), (7), соответственно. Значения указанных показателей критериев лежат в диапазоне от 0 до 1 – чем ближе к 1, тем больше вероятность принадлежности к соответствующему кластеру.

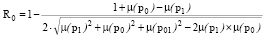

, (5)

, (5)

, (6)

, (6)

. (7)

. (7)

По полученным значениям оценивается риск принадлежности субъекта к кластеру «1» по формуле (8):

. (8)

. (8)

Значение R1 величины лежит в интервале (0,1).

Чем ближе к 0, тем больше риск принадлежности к кластеру «1», чем ближе к 1, тем риск выше не принадлежности к кластеру «0», чем ближе к 0.5, тем больше принадлежность к промежуточному состоянию между кластерами «0» и «1».

Соотнесение субъекта к кластеру «0» осуществляется аналогично по формуле (9).

. (9)

. (9)

Риск, обусловленный принадлежностью субъектов управления различным этическим системам. Согласно рекомендаций работ Лефевром В.А. [1,2] выделяются два класса этических систем субъектов социума согласно их миропониманию:

- 1 этическая система: «компромисс добра и зла есть зло», «конфронтация добра и зла есть добро» – эти субъекты готовы на компромисс в случае возникновения конфликтной ситуации;

- 2 этическая система: «компромисс добра и зла есть добро», «конфронтация добра и зла есть зло» – эти субъекты не готовы на компромиссы между собой.

В целях формализации процесса взаимодействия субъектов в системе применяются следующие базовые положения согласно теории экономических игр:

1. Игра происходит в рамках взаимоотношений X, Y, Z, принадлежащих определенным этическим системам, не меняющимся во время процесса управления.

2. Риск определяется как мера неопределенности принятия решения игрока У при действия игрока Х в условиях информированности о внешней среде игроков Ixe и и информированности игрока У о возможных действиях игрока Х Iyx. Обозначим этот «риск» как  . Тогда:

. Тогда:

F1(Ixe , Iye , Iyx ).

F1(Ixe , Iye , Iyx ).

(F1 – модель, позволяющая идентифицировать количественное значение  в зависимости от информированности,

в зависимости от информированности,  ).

).

3. Осторожность определяется как мера неопределенности принятия решения игроком У в условиях знания «риска» и оценки собственных возможностей определения оптимальной стратегии игры с учетом максимизации предпочтительности действий в данном случае Ре. Обозначим осторожность как  . Тогда

. Тогда

( – функция принадлежности на носителе

– функция принадлежности на носителе  ,

, ).

).

4.  ,

,  – изменяются во времени, являются наблюдаемыми, управляемыми и обладают свойствами саморегуляции (например, автоколебаниям – в результате чего возникают резонансы, приводящие к кризисным ситуациям).

– изменяются во времени, являются наблюдаемыми, управляемыми и обладают свойствами саморегуляции (например, автоколебаниям – в результате чего возникают резонансы, приводящие к кризисным ситуациям).

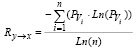

Действия игроков в определенных условиях в конкретный момент времени может быть представлено множество различных вариантов решений  (n – количество вариантов решений), для каждого из которых с учетом накопленного опыта и применением аппарата системно-когнитивного анализа вычисляется оценка вероятности выбора определенного решения и получено множество

(n – количество вариантов решений), для каждого из которых с учетом накопленного опыта и применением аппарата системно-когнитивного анализа вычисляется оценка вероятности выбора определенного решения и получено множество  . Тогда риск, в силу введенного понятия, определяется по формуле (10).

. Тогда риск, в силу введенного понятия, определяется по формуле (10).

. (10)

. (10)

Осторожность определяется по формуле (11) или экспертным путем.

. (11)

. (11)

Таким образом, перед началом оформления управленческого акта каждый из игроков характеризуется кортежами соответственно:

и  .

.

Для субъекта Z характеризующие кортежи строятся аналогичным образом –  .

.

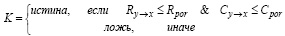

Допустим игрок У выбирает оптимальную стратегию о своем поведении и игрок Х поступает аналогичным образом. Для этого У каждому элементу множеству  ставит в соответствие значение некоторой логической переменной К, принимающей значение «истина» в случае положительного решения о правильности выбора управленческого решения и «ложь» в случае отрицательного. Аналогичным образом поступаем для игрока Z. Т.е. имеем системы идентификаций для каждого элемента множеств (12) и (13).

ставит в соответствие значение некоторой логической переменной К, принимающей значение «истина» в случае положительного решения о правильности выбора управленческого решения и «ложь» в случае отрицательного. Аналогичным образом поступаем для игрока Z. Т.е. имеем системы идентификаций для каждого элемента множеств (12) и (13).

, (12)

, (12)

, (13)

, (13)

где пороговые значения риска Rpor и осторожности Cpor определяются согласно текущей ситуации экспертным путем с учетом принадлежности субъектов к определенной этической системе.

В последнем случае пороговые значения рекомендуются выбирать исходя из приведенных выше рекомендаций разрешения ситуаций Лефевра В.А. по выбору опасной стратегии [212] – представлены в таблице 2.

Положительное заключение договора о правильности выбора управленческого решения в конкретный момент времени следует принимать в случае K=Z и принимают логическое значение «истина» в условиях отсутствия этического конфликта между субъектами-личностями (игроками Х и У) в социуме.

Допустим, что имеется ситуация когда в процессе решения присутствуют все игроки X, Y, Z, принадлежащие определенным этическим системам. Возможности принятия решения в этом случае представлены в таблице 3 (цифрами обозначены номера этических систем – 1 и 2).

Таблица 2

Пороговые значения осторожности и риска принятия решения

|

Этическая система |

Система 1 игрока У |

Система 2 игрока У |

|

Система 1 игрока Х |

Rpor = 0.94 Сpor = 0.88 |

Rpor = 0.81 Cpor = 0.66 |

|

Система 2 игрока Х |

Rpor = 0.81 Cpor = 0.66 |

Rpor = 0.44 Cpor = 0.19 |

Таблица 3

Варианты возможности адекватного принятия решения

|

Этическая система У (управляющий субъект) |

Этическая система Х (управляемый субъект) |

Этическая система Z (контролирующий субъект) |

Решение об адекватности управленческого решения |

|

1 |

1 |

1 |

Положительное |

|

1 |

1 |

2 |

Конфликт |

|

1 |

2 |

1 |

Положительное |

|

1 |

2 |

2 |

Конфликт |

|

2 |

1 |

1 |

Положительное |

|

2 |

1 |

2 |

Конфликт |

|

2 |

2 |

1 |

Конфликт |

|

2 |

2 |

2 |

Конфликт |

Таким образом, в ходе управления разрешения конфликтов в процессе оформления управленческих актов (в форме обязательств субъектов) наблюдаются три вида конфликтных ситуаций и соответствующих им управленческих или корректирующих воздействий со стороны управляющей системы:

- конфликт 1-го рода: «контролер не удовлетворен» – нужно сменить «контролера»;

- конфликт 2-го рода: «управляемый субъект не удовлетворен» – нет частного решения;

- конфликт 3-го рода: «управляемый и управляющий субъекты не удовлетворены» – нет частного решения.

- конфликт 3-го рода: «управляемый и управляющий субъекты не удовлетворены» – нет частного решения.

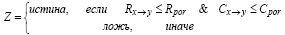

На основе учета вычисленных значений частных показателей информационного риска формируется интегральный согласно формуле (14) с учетом значений весовых коэффициентов.

, (14)

, (14)

где ?i – весовой коэффициент, определяемый экспертным анализом в соответствии с целями управления, учитывающий прошлую, текущую и будущую ситуации на рынке потребительского кредитования в регионе.

3. Информационная поддержка оценки кредитоспособности заемщика

Процесс потребительского кредитования в кибернетическом аспекте представляет собой взаимодействием нескольких информационно-аналитических систем [31] (кредиторы, заемщики, поручители, эксперты), которые имеют соответствующие специфические цели и объединены в единую систему для реализации одной цели – принятия решения о кредитном договоре. Таким образом, возникают вопросы временного и информационного согласования указанных систем.

В настоящее время применяется множество различных программных инструментариев в системах поддержки принятия решений при потребительском кредитовании специализированных в области кредитной политики определенного банка и конкретных региональных особенностей (особенно для выявления лиц с высоким риском не возврата кредита [29]).

Например, в программном продукте HR1-Кредит компании Nemesysco [33] к группе высокого риска относятся заемщики, которые:

- в момент обращения за кредитом, знают, что они не намерены выплачивать кредит;

- в момент обращения за кредитом знают, что у них нет возможности выплачивать кредит;

- сознательно искажают информацию в ходе тестирования в отношении своей кредитной истории.

Анализ функционирования системы HR1-Кредит показывает, что это полностью автоматизированная система позволяющая в течении времени собеседования (10-15 минут) квалифицированно осуществить проверку потенциального заемщика, оценить его кредитоспособность и риск не возврата кредита.

В предлагаемой технологии также осуществляется анализ личностных качеств потенциального клиента путем рассмотрения его психосоматических характеристик на основе хорошо известных и применяемых «детекторов лжи» по исследованию эмоционального состояния человека в процессе собеседований. Однако, в этом случае не учитывается принадлежность представителей заемщика и кредитора к различным этическим группам, что может вызывать «существенные помехи» при анализе следующих эмоций, анализируемых в SENSE-технологиях уровни: волнения; смущения, напряжения (стресса), раздумий, сосредоточенности, предупреждения, несоответствий, раздражения, активного воображения, болевого порога.

SENSE-технология различает пять типов предоставления заведомо неверных сведений:

1. «Шутка»: столько ложь, сколько неправда, используемая для развлечения. На «шутке» нельзя заработать, она не приносит выгоды и не причиняет ущерба и психологически ориентирована на чувствах собеседников при заключении сделки.

2. Представление неуправляемых субъектом ложных сведений о характере сделки без эмоционального напряжения.

3. Представление управляемых субъектом ложных сведений без эмоционального напряжения – «Запутанная ложь».

4. Представление управляемых субъектом ложных сведений с целью извлечения для себя определенных выгод.

5. Представление управляемых субъектом ложных сведений с целью не нанесения для себя вреда.

Специально для анализа возможности предоставления кредита и оценки кредитоспособности заемщика в рамках анализируемой технологии разработаны алгоритмы расчёта параметров риска не возврата кредита, которые позволяют использовать интегральные оценки на основе изменений значений параметров в течение тестирования (анализа результатов анкетирования и собеседования) с учётом психологического фона процесса предоставления кредита. Однако, описание упомянутых алгоритмов не доступно в открытой печати, что позволяет предположить их недостаточную формализованность на программном уровне. Кроме того, в публикациях, посвященных их описанию (но не эксплуатации) отсутствуют сведения об анализе принадлежности представителей потенциальных заемщиков и кредиторов к определенным этическим группам.

В работе [47] описан программный комплекс RS-Loans компании «R-Style Softlab»: система автоматизации кредитной деятельности банка RS-Loans представляет собой комплекс автоматизации кредитной деятельности банка, охватывающий полный спектр задач, с которыми приходится сталкиваться работникам подразделений, отвечающих за кредитование. Каждая операция представляет собой набор элементарных действий – шагов операции, которые в зависимости от настраиваемой логики, могут выполняться либо не выполняться. Интуитивно понятный интерфейс позволяет гибко настраивать любое действие в системе и адаптировать его согласно требованиям банка.

Анализ представленной в данной работе системы автоматизации кредитной деятельности банков RS-Loans позволяет заключить о решении следующих задач потребительского кредитования:

- организация автоматизированной обработки документов в процессе жизненного цикла кредитного договора;

- создание на основе шаблонов в RTF-формате печатных документов, необходимых для оформления и ведения кредитного договора;

- вычисление максимального размера кредита на основе сведений о платежеспособности заемщика и предоставленном им обеспечении;

- учет обеспечений;

- ведение кредитных договоров в разных валютах;

- предоставление заемщикам различных видов кредитов;

- расчет сумм задолженностей для погашения кредита (основной долг, проценты, просрочка, неустойки);

- выполнение типовых операций (определение группы риска, формирование резерва на возможные потери по ссудам, вынос на просрочку, начисление процентов и т.д.) в пакетном режиме;

- анализ кредитного портфеля банка;

- формирование и выпуск всех необходимых форм обязательной отчетности.

В системе реализована возможность анализа взаимоотношение банка с конкретным заемщиком в процессе потребительского кредитования. С помощью единой базы клиентов кредитный инспектор оперативно получает кредитную историю по любому контрагенту.

Таким образом, все реализованные в RS-Loans операции выполняются в полном соответствии с порядком, предусмотренном действующими нормативными документами Банка России и Государственной налоговой инспекции. RS-Loans работает в двух- или трехуровневой клиент-серверной архитектуре. Предусмотрена возможность интеграции RS-Loans с АБС других разработчиков [47].

Основными недостатками данного комплекса, как показывают исследования, являются: его «механистичность», не учет «человеческого фактора» в процессе потребительского кредитования, доминированная ориентация на кредитование юридических лиц, не учет возникновения конфликтной ситуации из-за принадлежности заемщика и кредитора к различным этическим группам, не использование анализа уверенности принадлежности субъектов сделки к определенным классам риска.

При решении вопроса о заключении договора кредитования, как отмечалось ранее, имеют место два аналитических процесса взаимодействия информационно-аналитических систем: объективный – оценка рисков заключения и дальнейшего надлежащего исполнения договорных обязательств кредитором и заемщиком, и субъективный – непосредственное заключение сделки представителями кредитора и заемщиками непосредственными участниками (или представителями) сделки.

Следует отметить, что классическая теория игр описывает выбор осторожного игрока, однако, при этом не решается проблема формального описания условий, при которых игроки готовы рисковать. Предлагается считать игрока склонным к осторожности, если он выбирает стратегию в соответствии с рекомендациями теории игр и склонным к риску, если он готов выбрать опасную стратегию с вероятностью более 0,75.

Тем самым, возникает необходимость в разработке новых методов и алгоритмов, позволяющих адекватно осуществлять информационную поддержку процесса потребительского кредитования (как социально значимого процесса) на основе теоретических положений объективного и субъективного анализов.

4. Концептуальная модель оценки кредитной ситуации

В системах управления и анализа сложными социальными объектами и системами наибольшее распространение получили три вида концептуальных моделей [3]:

- Определенное множество понятий и связей между ними, являющихся определенной смысловой структурой некоторой предметной области.

- Модель предметной области как множество перечня понятий, применяемых для ее описания, вместе со свойствами и характеристиками, определенной классификацией понятий по возникающим состояниям (ситуациях) и законов протекания процессов в предметной области. (Своеобразный «толковый словарь» для проектирования систем искусственного интеллекта поддержки принятия решений управления взаимодействием между объектами и субъектами в рассматриваемой предметной области.)

- Абстрактная модель, определяющая структуру моделируемой системы, свойства ее элементов и причинно-следственные связи, присущие системе для реализации ее целеполагающих и системообразующих функций.

Базовые понятия и термины потребительского кредитования определяются нормативными документами, регламентирующими действия банка, например, утвержденными руководящими и контролирующими органами.

Для учета «человеческого фактора» введем в рассмотрение при потребительском кредитовании два понятия, предложенные Лефевром [21, 22]:

1. принадлежности субъекта к первой этической системе, у которой есть образ разрешения конфликта с партнером сделки, учитывающей компромисс, основанный на взаимном учете интересов;

2. принадлежности субъекта ко второй этической сделки, у которой образ разрешения конфликта с партнером сделки, учитывающий однозначный отказ одного (или обоих) участников от своих первоначальных посылок.

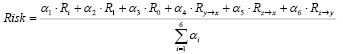

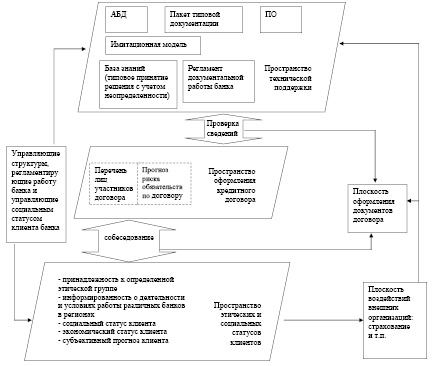

С учетом вышеизложенного предлагается следующая концептуальная модель оценки состояния кредиторской сделки – представлена на рисунке 6.

В модели присутствуют несколько плоскостей – страт оформления кредитного договора согласно действующему законодательству, сложившихся условий в регионе (в котором работает «Банк» и проживает потенциальный «Клиент потребительского кредитования Банка») и воздействию управляющих структур регламентирующих работу «Банка» и определяющих социально-экономическую ситуацию.

1. Плоскость технической поддержки заключения договора. В данной плоскости осуществляется инженерная поддержка экономической стадии заключения договора: поддерживается функционирование автоматизированной базы данных (АБД) клиентов банка, осуществляется подготовка типовой документации договора, осуществляется семантическая проверка текста договора согласно регламенту работы банка, в базе знаний определяются риски заключения сделки (в случае неопределенности информации от Клиента используется аппарат вывода решающих правил теории нечетких множеств) и принадлежности субъектов, совершающих сделку, к определенным этическим системам.

Рис. 6. Концептуальная модель кредиторской сделки

2. Плоскость этического и социального статуса Клиента (Заемщик/поручитель). В данной плоскости определяется принадлежность Клиента к определенной этической группе, изучается его социально-экономический статус, анализируется субъективный прогноз клиента возможности своевременного или досрочного погашения кредита.

3. Плоскость оформления кредитного договора. В данной плоскости непосредственно процесс заключения договора путем общения субъектов (лиц) заключающих сделку на различных этапах. Здесь формируется множество работников банка, которое наиболее благоприятно (оптимально) соответствует заключению договора с Клиентом (Заемщиком/Поручителем) согласно анализа принадлежности Клиента к определенной этической группе (осуществляется путем тестирования Клиента) и субъективного прогноза риска выполнения договора.

4. Плоскость оформления документации договора. В данной плоскости потребительского кредитования осуществляется непосредственное оформление договорных обязательств. Предусматривается отклонение от типового текста договора, если оно не снижает социально-экономический статус Клиента и не противоречит уставным документам коммерческого банка.

5. Плоскость воздействий внешних организаций. В данной плоскости осуществляется взаимодействие Кредитодателя и Клиента с внебанковскими структурами (оговоренными или не оговоренными в тексте Договора) минимизирующими риск предоставления потребительского кредита между сторонами, заключающими договор (например, страховые организации, Центробанк, документы с места работы Клиента, подтверждающего его платежеспособность, динамика работы коммерческого банка и т.п.).

Таким образом, предлагаемая концептуальная модель позволяет оптимизировать взаимоотношения работников и потенциальных клиентов потребительского кредитования в процессе оформления кредитного договора, отличающаяся использованием в управлении формирования группы участников сделки и договора учета социально-экономического статуса клиента и этической классификации участников сделки.

Выводы и рекомендации

1. На основе анализа современных методов управления процессом потребительского кредитования показано, что одним из системообразующих факторов в управлении является учет информации о субъектах договора, учитывающей не только социально-экономические прошлое, текущее и прогнозируемое состояния ссудозаемщика, но и морально-психологические характеристики субъектов договора на всех этапах его оформления, что существенно снижает риск принятия неправильного решения.

2. Качественное осуществление процесса потребительского кредитования должно осуществляться на основе научно-обоснованных концептуальных и структурно-системных моделях систем поддержки принятия управленческих решений, позволяющих адекватно оценивать ситуации в условиях разнородной и нечеткой информации с минимизацией риска несоблюдения договорных обязательств.

3. Изученные в процессе решения задач исследования, применяющиеся в процессе потребительского кредитования интеллектуальные компьютерные технологии, позволяющие приемлемо качественно решать задачи управления группами населения регионального социума, участвующего в потребительском кредитовании, не в полной мере учитывают результаты анализа субъективной информации о возможностях складывающихся отношений между заемщиком и кредитором при заключении определенных договорных обязательствах, в том числе обусловленных различиями морально-психологических характеристик представителей заемщика, поручителя и кредитора на различных этапах изучения ситуации и оформления договорных обязательств.

Реализация результатов исследований в представленных направлениях призваны повысить эффективность потребительского кредитования за счет снижения риска принятия решений на различных этапах заключения сделки.

science-review.ru

science-review.ru