Кредитование в России в настоящий момент является одним из сохраняющихся внутренних стимулов для развития экономики. Наиболее доходным сегментом рынка банковских операций выступает потребительское кредитование, и коммерческие банки весьма заинтересованы в дальнейшем развитии данного сегмента. Маржа в секторе кредитования физических лиц продолжает оставаться выше, чем в других сегментах, на 6-8%.

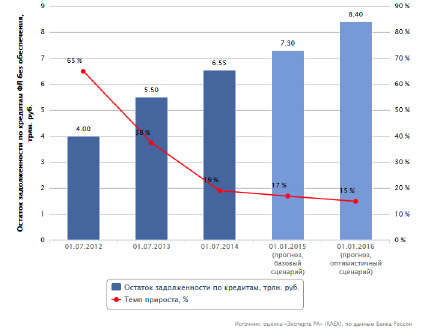

Рынок потребительского кредитования до недавнего времени был одним из самых динамично развивающихся рынков в России. За период 01.07.2013 г. – 01.07.2014 г. объемы операций потребительского банковского кредитования возросли на 19% и составили 6,6 трлн. руб., при этом остаток задолженности по необеспеченным кредитным операциям физических лиц также возрастает (рис. 1).

Необходимость развития потребительского банковского кредитования четко подчеркнута в Программе социально-экономического развития Российской Федерации на долгосрочную перспективу (до 2020 года), в том числе за счет обеспечения гарантий прав потребителей при использовании потребительского кредита, формирования механизмов защиты указанных прав в случае их нарушения. В стратегии развития банковского сектора Российской Федерации на период до 2015 года также обращено внимание на важное значение развития потребительского кредитования для развития рынка банковских услуг и экономики в целом.

Анализ рынка потребительского кредитования в России показал, что с осени 2012 года и по настоящее время (ноябрь 2015 года) наблюдается замедление розничного кредитования, что связано с изменением политики Центрального Банка по отношению к выдаче банками ничем не обеспеченных розничных кредитов, возросшей требовательностью банков к потенциальным заемщикам, а также некоторой осторожностью со стороны населения к перспективе выплаты кредита в условиях кризиса и сокращения реальных доходов.

Рис. 1. Темпы прироста портфеля необеспеченных розничных кредитов продолжат снижаться в ближайшие 1,5 года

Розничное кредитование становится для населения менее выгодным, а процентные ставки по кредитам растут. Данная динамика связана с тем, что банковский сектор России стремится улучшить качество кредитных портфелей, повысить эффективность риск-менеджмента и ликвидности [3].

Кроме того, согласно прогнозу динамики основных сегментов банковского рынка на 2016 год, составленному агентством «Эксперт РА», в сегменте кредитования физических лиц прогнозируется замедление темпов роста кредитования, которое связано с ростом необеспеченного кредитования за счет ограничения максимальных ставок, ухудшения качества кредитов, сокращения спроса со стороны качественных заемщиков.

Следует также учитывать, что в 2015 г. российские банки работают в неблагоприятной среде: темпы роста экономики замедляются, что уже привело к снижению платежеспособности населения и к снижению темпов роста кредитных банковских портфелей. Если геополитическая напряженность усилится, то это негативно отразится на экономической ситуации в стране, и, возможно, приведет к дальнейшему снижению темпов роста рынка кредитования в России, в том числе потребительского банковского кредитования [4].

В сложившихся экономических условиях значимость кредитной активности региональных банков возрастает. Камский коммерческий банк является одним из лидеров потребительского кредитования Республики Татарстан. Политика банка в области потребительского кредитования направлена на эффективное управление активами: получение прибыли от кредитных операций, минимизацию кредитных рисков, максимальное обеспечение возврата выданных ссуд и уплату начисленных процентов.

Кредитный портфель физических лиц ООО «Камкомбанк» диверсифицирован по категориям заемщиков, по направлениям использования средств, срокам, величине кредитов. Для анализа структуры кредитных операций ООО «Камкомбанк» с физическими лицами за 2012-2014 гг. используем данные таблицы 1.

Таблица 1

Динамика кредитных операций ООО «Камкомбанк» за 2012-2014 гг., млн. руб.

|

Показатели |

2012г. |

2013 г. |

2014 г. |

Отклонение |

Темп прироста,% |

||

|

2013г. к 2012г. |

2014г. к 2013г. |

2013г. к 2012г. |

2014г. к 2013г. |

||||

|

Выдано кредитов всего, в том числе |

4105,8 |

4536,8 |

4159,2 |

431,0 |

-377,6 |

10,50 |

-8,32 |

|

Кредиты юридическим лицам |

1285,3 |

1238,7 |

1140,0 |

-46,6 |

-98,7 |

-3,63 |

-7,97 |

|

Кредиты физическим лицам, в том числе |

2820,5 |

3298,1 |

3019,2 |

477,6 |

-278,9 |

16,93 |

-8,46 |

|

Потребительские кредиты |

620,5 |

660,3 |

646,3 |

39,8 |

-14,0 |

6,41 |

-2,12 |

Из таблицы 1 видно, что кредитные операции банка в целом за 2012-2014 гг. представлены кредитами, выданными как физическим лицам, так и предприятиям и организациям. Объемы кредитных операций за исследуемый период в целом увеличиваются. В 2012 г. они составляли 4105,8 млн.руб., в 2013 г. объемы кредитования возросли на 431 млн.руб. или 10,5% за счет роста операций кредитования физических лиц (темп прироста к 2012 г. составил 16,93% или 477,6 млн.руб.), на фоне снижения объемов кредитования предприятий и организаций (сокращение к 2012 г. составило 3,63% или 46,6 млн.руб.).

В 2014 г. объемы кредитных операций сократились до 4159,2млн. руб. (снижение к уровню 2013 г. – 8,32% или 377,6 млн.руб.). Снижение объемов кредитного портфеля обеспечено как сокращением объемов кредитования физических лиц (снижение к уровню 2013 г. – 8,46% или 278,9 млн.руб.), так и юридических лиц (снижение к уровню 2013 г. – 7,97% или 98,7 млн.руб.).

Увеличение кредитных операций населения за 2012-2014 гг. обеспечено ростом объемов потребительских кредитов. В 2012 г. они составляли 620,5 млн. руб., в 2013г. возросли на 6,41% или 39,8 млн.руб. В 2014 г. наблюдается снижение объемов потребительских кредитов до 646,3 млн.руб. (снижение к уровню 2013 г. – 2,12% или 14 млн.руб.).

Итак, за 2012-2014 гг. объемы потребительского кредитования ООО «Камкомбанк» возрастают соразмерно объемам кредитных операций с физическими лицами.

Отрицательная динамика потребительских ссуд, как и кредитного портфеля банка в целом по итогам 2014 г., связана с повышением уровня процентных ставок (вследствие роста ключевой ставки ЦБР с 5,5% по состоянию на 13.05.13 г. до 17% по состоянию на 16.12.14 г.) и, как следствие, снижением спроса на кредитные продукты. Кроме того, учитывая снижение платежеспособности населения (темп роста инфляции по итогам 2014 г. значительно превысил темп роста доходов населения) на фоне роста ежемесячных платежей по кредиту, число потенциальных заемщиков-физических лиц существенно сократился.

Для анализа структуры потребительских кредитных операций в кредитном портфеле физических лиц ООО «Камкомбанк» за 2012-2014 гг. используем данные таблицы 2.

Таблица 2

Структура кредитных операций ООО «Камкомбанк» за 2012-2014 гг.

|

Наименование статей |

2012 г. |

2013 г. |

2014 г. |

|||

|

млн. руб. |

уд. вес, % |

млн. руб. |

уд. вес, % |

млн. руб. |

уд. вес, % |

|

|

Выдано кредитов всего, в том числе |

4105,8 |

100,0 |

4536,8 |

100,0 |

4159,2 |

100,0 |

|

Кредиты предприятиям и организациям |

1285,3 |

31,30 |

1238,7 |

27,31 |

1140,0 |

27,41 |

|

Кредиты физическим лицам, в том числе: |

2820,5 |

68,70 |

3298,1 |

72,69 |

3019,2 |

72,59 |

|

Потребительские кредиты |

620,5 |

15,11 |

660,3 |

14,55 |

646,3 |

15,54 |

|

Удельный вес потребительских кредитов в портфеле физических лиц |

- |

22,00 |

- |

20,02 |

- |

21,41 |

Как видно из таблицы 1, доля кредитования населения в общем кредитном портфеле банка за 2012-2014 гг. возрастает с 68,7% до 72,59%, что связано с доверием к банку, широкой сетью кредитных потребительских программ и материальным стимулированием добросовестных заемщиков (для клиентов, имеющих положительную кредитную историю в банке, снижение ставки составляет 1% от базовой).

Аналогичная динамика прослеживается и по портфелю потребительских ссуд: за 2012-2014 гг., их доля в структуре кредитных операций банка, несмотря на снижение в 2013 г. к 2012 г. на 0,56% до 14,55%, в 2014 г. составила 15,54% (увеличение к 2013 г. – 0,99%).

Следует отметить, что ООО «Камкомбанк» нацелен на кредитование преимущественно населения, так как, например, в АО «Автоградбанк» (крупный региональный банк РТ) доля кредитования населения за 2012-2014 гг., несмотря на рост с 34,3% до 47,8% (1519,4 млн.руб.) намного ниже, чем в исследуемом банке.

Итак, удельный вес потребительских кредитов в исследуемом банке в портфеле физических лиц за 2012-2014 гг. относительно стабилен, несмотря на незначительное снижение с 22% до 21,41%.

Данная кредитная политика ООО «Камкомбанк» заслуживает положительной оценки, так как рост объемов потребительского кредитования в портфеле исследуемого банка, во-первых, повышает уровень его доходности (потребительские кредиты – наиболее доходный вид кредитных операций), во-вторых, чрезмерная концентрация активов банка в кредитном портфеле юридических лиц и в долгосрочных ипотечных кредитах свидетельствует о низкой диверсификации кредитного портфеля и необходимости привлечения долгосрочных ресурсов.

Далее проведем оценку динамики потребительского кредитования по срокам ООО «Камкомбанк» за 2012-2014 гг. по данным таблицы 3.

Из таблицы 3 видно, что краткосрочные потребительские кредиты в 2014 г. по сравнению с 2012 г. имеют значительную положительную динамику, увеличение наблюдается по кредитам, предоставленным до 180 дней (абсолютный прирост 45,9 млн.руб., темп роста 193,87%).

В то же время по кредитам, предоставленным на срок от 180 дней до 1 года отмечено снижение, в 2013 г. по сравнению с 2012 г. оно составило 9,7 млн.руб. или 7,88%. В 2014 г. кредиты сократились на 33,7 млн.руб. или 29,69%, объем потребительского кредитования на срок до 1 года составил 79,9 млн.руб.

Кредиты, предоставленные на срок от 1 до 3 лет, за 2012-2014 гг., также имеют отрицательную динамику в целом. Вместе с тем, в 2013 г. их абсолютный прирост составил 12,6 млн.руб. или 5,1% до 260,9 млн.руб. В 2014 г. объем потребительского среднесрочного кредитования составил 181,7 млн. руб., что ниже уровня 2013 г. на 79,3 млн. руб. или 30,37%.

Таблица 3

Динамика потребительского кредитования по срокам ООО «Камкомбанк» за 2012-2014 гг., млн.руб.

|

Показатели |

2012 г. |

2013 г. |

2014 г. |

||||

|

млн. руб. |

млн. руб. |

темп прироста к 2012,% |

измен., млн. руб. |

млн. руб. |

темп прироста к 2013,% |

измен., млн. руб. |

|

|

До 180 дней |

48,9 |

48,2 |

-1,28 |

-0,7 |

94,8 |

96,46 |

46,6 |

|

От 181 дней до 1 г. |

123,3 |

113,6 |

-7,88 |

-9,7 |

79,9 |

-29,69 |

-33,7 |

|

От 1 до 3 лет |

248,3 |

260,9 |

5,10 |

12,6 |

181,7 |

-30,37 |

-79,3 |

|

Сроком более 3 лет |

179,5 |

211,4 |

17,77 |

31,9 |

259,7 |

22,85 |

48,3 |

|

Овердрафт |

4,2 |

2,5 |

-41,03 |

-1,7 |

2,9 |

16,09 |

0,4 |

|

Просроченная задолженность |

16,3 |

23,7 |

43,83 |

7,4 |

27,3 |

15,19 |

3,6 |

|

Всего потребительские кредиты |

620,5 |

660,3 |

6,41 |

39,8 |

646,3 |

-2,12 |

-14 |

По долгосрочным потребительским кредитам (сроком более 3 лет), за период исследования наблюдается рост, в 2013 г. по сравнению с 2012 г. они возросли на 31,9 млн. руб. или 17,77% до 211,4 млн.руб., в 2014 г. – увеличились к уровню 2013 г. на 48,3 млн.руб. или 22,85% до 259,7 млн.руб.

По кредитам, предоставленным по форме овердрафт, в целом за период исследования наблюдается значительное сокращение, в 2013г. по сравнению с 2012 г. они сократились на 1,7 млн.руб. или 41,03% до 2,5 млн.руб., в 2014 г. – возросли на 0,4 млн.руб. или 16,09% до 2,9 млн.руб.

Итак, рост объемов потребительского кредитования ООО «Камкомбанк» за 2012-2014 гг. обеспечен преимущественно увеличением долгосрочных кредитов (сроком более 3 лет). По кратко- и среднесрочным отмечена отрицательная динамика.

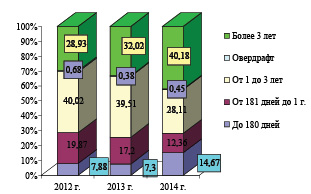

Структура потребительских кредитов ООО «Камкомбанк» за 2012-2014 гг. по срокам представлена на рис.2.

Рис. 2. Структура потребительских кредитов по срокам ООО «Камкомбанк» за 2012-2014 гг.

Как видно из рис. 2, кредитная политика ООО «Камкомбанк» в 2012-2014 гг. в части потребительского кредитования направлена на осуществление средне (от 1 до 3 лет) и долгосрочных кредитных операций (сроком более 3 лет). На долю среднесрочных кредитов приходится 40,02% в 2012 г., 39,51% в 2013 г. и 28,11% в 2014 г. объема потребительских ссуд. Удельный вес долгосрочных кредитов возрастает с 28,93% в 2012 г. до 32,02% в 2013 г. и 40,18% в 2014 г. в портфеле потребительских ссуд.

Кредитование сроком от 181 дня до 1 года в 2012-2014 гг. в среднем составляет 16,48% с тенденцией к снижению до 12,36% по итогам 2014 г. Кредитные операции сроком до 180 дней увеличиваются в структуре операций потребительского кредитования с 7,88% в 2012 г. до 14,67% в 2014 г. Анализ структуры потребительских кредитов в АО «Автоградбанк» выявил обратную динамику, по кредитам, предоставленным на срок до 1 года (в том числе до 180 дней) наблюдается резкое снижение удельного веса: в 2012 г. в совокупности они составляли 20,13% от кредитования физических лиц, в 2013 г. сократились до 10,41%, в 2014 г. составили 6,85%.

Доля экспресс кредитов (овердрафт) за 2012-2014 гг. несущественна, в среднем она составляет 0,5% с тенденцией к снижению до 0,45% по итогам 2014 г. Эффективность кредитования в целом, в том числе и потребительского, выражается в качестве, рискованности и доходности от проведения этих операций. Анализ качества, выданных потребительских кредитов ООО «Камкомбанк» в 2012-2014 гг. проведем по данным табл. 4.

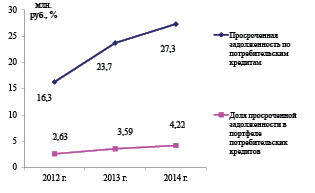

Как видно из табл. 4, в структуре операций потребительского кредитования ООО «Камкомбанк» в 2012-2014 гг. наблюдается рост доли просроченной задолженности с 2,63% в 2012 г. до 3,59% в 2013 г. и 4,22% в 2014 г. Следует отметить, что в АО «Автградбанк» – доля просроченной задолженности, несмотря на тенденцию роста с 1,22% в 2012 г. до 1,98% в 2013 г. и 3,74% в 2014 г., что ниже значения в исследуемом банке.

Таблица 4

Динамика структуры просроченной задолженности в кредитном потребительском портфеле ООО «Камкомбанк» за 2012-2014 гг.

|

Наименование статей |

2012 г. |

2013 г. |

2014 г. |

|||

|

млн. руб. |

уд. вес, % |

млн. руб. |

уд. вес, % |

млн. руб. |

уд. вес, % |

|

|

Выдано потребительских кредитов |

620,5 |

100,0 |

660,3 |

100,0 |

646,3 |

100,0 |

|

Просроченная задолженность по потребительским кредитам |

16,3 |

2,63 |

23,7 |

3,59 |

27,3 |

4,22 |

В абсолютном выражении величина просроченной задолженности по потребительским кредитам возросла с 16,3 млн.руб. в 2012 г. до 23,7 млн.руб. в 2013 г. (темп прироста 43,83% или 7,4 млн.руб.) и до 27,3 млн.руб. в 2014 г. (темп прироста 15,19% или 3,6 млн.руб.).

Динамика просроченной задолженности в кредитном потребительском портфеле ООО «Камкомбанк» за 2012-2014 гг. по срокам представлена на рис.3.

Из рис. 3 видно, что совокупный прирост просроченной задолженности за 2012-2014 гг. составляет 167,48%, что значительно выше прироста кредитного потребительского портфеля – 4,16%.

Наличие просроченной задолженности в кредитном портфеле банка, отрицательно влияет на качество управления кредитными операциями ООО «Камкомбанк» в целом в исследуемом периоде.

Анализ эффективности портфеля потребительского кредитования ООО «Камкомбанк» за 2012-2014 гг. проведем по данным табл. 5. Результаты анализа данных табл. 5 показывают, что эффективность потребительских кредитов за анализируемый период снижается: в 2013г. на 11,61% до 35,09%, в 2014 г. на 12,44%, ее значение составляет 25,56% (ниже уровня 2012 г. на 21,14%). Данная динамика связана с опережающим темпом роста суммы выданных потребительских кредитов (составляет 104,15%) над темпами роста прибыли от потребительского кредитования (составляет 57%).

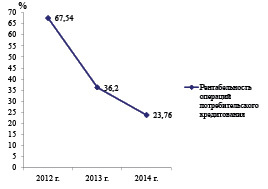

Рентабельность потребительских кредитов ООО «Камкомбанк» за 2012-2014 гг. также имеет тенденцию сокращения (в 2013 г. снижение составило 31,34% до 36,2%, в 2014 г. к уровню 2012 г. – 43,78% до 23,76%). Данная динамика связана с опережающим темпом роста расходов по привлечению ресурсов на потребительское кредитование (составил 162,04%), над темпами роста доходов, связанных с размещением потребительских кредитов (составил 119,7%).

Рис. 3. Динамика просроченной задолженности в кредитном потребительском портфеле ООО «Камкомбанк» в 2012-2014 гг.

Таблица 5

Расчет эффективности потребительского кредитования ООО «Камкомбанк» за 2012-2014 гг.

|

Показатели |

2012г. |

2013г. |

2014г. |

Темп роста,% |

|

|

2013 г. к 2012 г. |

2014 г. к 2013 г. |

||||

|

1. Доходы от потребительских кредитов, млн. руб. |

718,9 |

871,7 |

860,5 |

121,25 |

98,72 |

|

2. Расходы от потребительских кредитов, млн. руб. |

429,1 |

640,02 |

695,3 |

149,15 |

108,64 |

|

3. Прибыль от потребительских кредитов, млн. руб. (п.1-п.2) |

289,8 |

231,68 |

165,2 |

79,94 |

71,31 |

|

4. Сумма выданных потребительских кредитов, млн. руб. |

620,5 |

660,3 |

646,3 |

106,41 |

97,88 |

|

5. Эффективность потребительских кредитов, % (п.3/п.4х100) |

46,70 |

35,09 |

25,56 |

75,14 |

72,84 |

|

6. Рентабельность потребительских кредитов, % (п.3/п.2х100) |

67,54 |

36,20 |

23,76 |

53,60 |

65,64 |

Рис. 4. Динамика рентабельности потребительского кредитования ООО «Камкомбанк» за 2012-2014 гг.

Динамика рентабельности операций потребительского кредитования ООО «Камкомбанк» за 2012-2014 гг. представлена на рис. 4.

Из рис. 4 видна динамика снижения доходности потребительского кредитования ООО «Камкомбанк» за 2012-2014 гг. (абсолютное сокращение 43,78%, темп роста 35,18%), что оценивается отрицательно.

Таким образом, в процессе проведенного исследования потребительского кредитования ООО «Камкомбанк» за 2012-2014 гг. были выявлены следующие основными проблемами:

- наличие просроченной задолженности по кредитам. Доля просроченной задолженности в структуре операций потребительского кредитования физических лиц имеет тенденцию роста с 2,63% в 2012 г. до 3,59% в 2013 г. и 4,22% в 2014 г. По итогам 2014 г. значение показателя выше, чем в других банках РФ (в среднем не превышает 3%);

- высокие процентные ставки по кредитам и, как следствие сокращение потребительского кредитного портфеля;

- учет при оценке кредитоспособности заемщиков только официальных доходов, подтвержденных справкой по форме 2 НДФЛ;

- отсутствие кредитных потребительских программ по образовательным кредитам и кредитам по повышению квалификации заемщиков.

Исходя из выявленных проблем, предлагаем следующие меры по совершенствованию механизма потребительского кредитования:

1. Для сокращения срока рассмотрения кредитной заявки до 1 дня предлагается применить автоматизированный процесс обработки кредитных заявок, а именно внедрение программы «Кларис». За три года банк получит экономический эффект в размере 16376,6 тыс.руб.;

2. Учитывать при оценке кредитоспособности заемщиков любые доходы, подтвержденные справкой от предприятия За три года банк получит экономический эффект в размере 28466,3 тыс.руб.;

3. Применять при оценке кредитоспособности физических лиц методику скоринга ОАО «Сбербанк России», что позволит сократить долю просроченных кредитов в потребительском портфеле банка с 4,22% до 2,44%. Экономический эффект за 3 года составит 8600 тыс.руб.

В целях повышения эффективности потребительского кредитования в банке предлагаем:

1. Внедрить в практику кредитования ООО «Камкомбанк» 4 вида потребительских образовательных кредита, отличных по ставкам, срокам и суммам кредитования. За три года банк получит экономический эффект в размере 15310,1 тыс.руб.;

2. Внедрить в практику кредитования потребительский кредит под залог недвижимости, по которому предложены ставки от 16% в руб. и 16,75%, срок кредитования до 20 лет и максимальная сумма до 5 млн.руб. За три года банк получит экономический эффект в размере 20135,7 тыс.руб.

Применяя меры предложенные автором для совершенствования потребительского кредитования, банк может увеличить чистую прибыль на 83660,35 тыс. руб. три года.

В результате исследования выявлено, что в 2015-2017 гг. самой прибыльной рекомендацией является учет всех видов дохода потенциального заемщика, ее доля за эти годы составляет 35,08%, 31,54% и 30,12% соответственно.

science-review.ru

science-review.ru