Каждое предприятие в процессе хозяйственной деятельности проводит операции по покупке/продаже товаров, работ и услуг, начисляет зарплату, дивиденды, строит и т.д. Все эти операции создают объективную необходимость взаимодействия с бюджетом России на предмет уплаты налогов. По состоянию на 01.01.2023 в России действует шесть налоговых режимов: общий режим налогообложения, упрощенная система налогообложения, автоматизированная упрощенная система налогообложения, единый сельскохозяйственный налог, патентная система налогообложения, налог на профессиональный доход для самозанятых. Также помимо этого юридические лица обязаны платить на федеральном уровне: налог на прибыль, налог на доходы физических лиц, налог на добавленную стоимость, акцизы, водный налог, налог на добычу полезных ископаемых, налог на дополнительный доход от добычи углеводородного сырья. На региональном уровне: налог на имущество, налог на игорный бизнес, транспортный налог. К местным налогам относятся: земельный налог, налог на имущество физических лиц, торговый сбор. Также существуют отраслевые налоги: сбор за пользование объектами животного мира, регулярные платежи за пользование недрами, сбор за пользование объектами водных биологических ресурсов [1].

В процессе формирования налоговой базы по указанным налогам, платежам, сборам, режимам налогообложения необходим контроль, и его осуществлением занимается Федеральная налоговая служба России. В настоящее время создана правовая основа реализации налоговых правоотношений: так, первой частью НК РФ заложены основные принципы налогообложения, порядок проведения налогового контроля и т.д. Именно налоговый контроль является центральным драйвером государственного налогового контроля, где налоги выступают основными инструментами рынка. Но наиболее действенным и эффективным методом налогового контроля были и остаются налоговые проверки.

Сложившаяся геополитическая ситуация повлияла на организацию налоговых проверок: так, в рамках закона «О государственном контроле (надзоре) и муниципальном контроле в Российской Федерации» и закона от 26.12.2008 № 294-ФЗ «О защите прав юридических лиц и индивидуальных предпринимателей при проведении государственного контроля (надзора)» были отменены плановые проверки на срок до 2030 г., но это не означает, что такой инструмент, как налоговые проверки, исчез. Налоговые проверки по-прежнему проводятся в отношении определенных юридических лиц, а значит, важность данного инструмента не утратила силу даже с введением послаблений в отношении малого и среднего бизнеса [2].

В связи с актуальностью данной темы изучением вопросов регулирования и проведения налоговых проверок занимаются многие ученые: А.А. Контиева, А.А. Пешкова [3], Е.Е. Голова [4], А.В. Зинич, О.В. Косенчук [5], Е.А. Коврикова [6], С.А. Савостьянова, К.Р. Муртазалиева [7] и многие другие.

Цель статьи – изучение теоретических аспектов организации налоговых проверок в России и перспективы их развития.

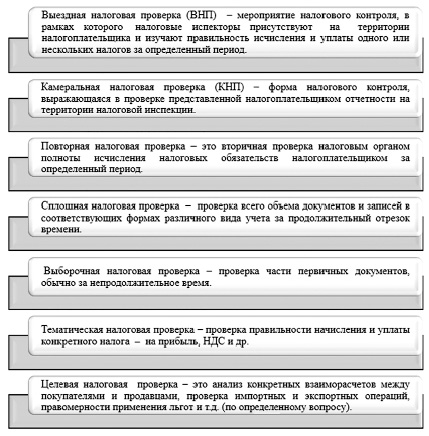

Рис. 1. Виды налоговых проверок в России [8]

Объект исследования – социальные правоотношения, которые складываются в процессе нормативной регламентации налоговых проверок.

Материалы и методы исследования

Важно понимать, что понятие налоговых проверок является частью налогового контроля, а потому прежде дадим определение налоговому контролю, который понимается как совокупность каких-то профильных действий органами государственной власти в области налогового контроля, направленных на соблюдение налогового законодательства и налоговой дисциплины, профилактику нарушений в области налогов, содействие эффективной работе налоговой системы.

Главная цель налогового контроля – пресечение нарушений в области налогов и сборов и контроль соблюдения законодательства в этой сфере, а также контроль достоверности информации, полноты данных, законности и своевременности их предоставления, а при необходимости привлечение к ответственности налогоплательщиков [8].

Исходя из сущности налогового контроля можно выделить формы его осуществления, где самой эффективной является налоговая проверка. По сути своей налоговая проверка представляет собой контроль правильного и своевременного исчисления и уплаты налогов. Существует несколько видов налоговых проверок (рис. 1).

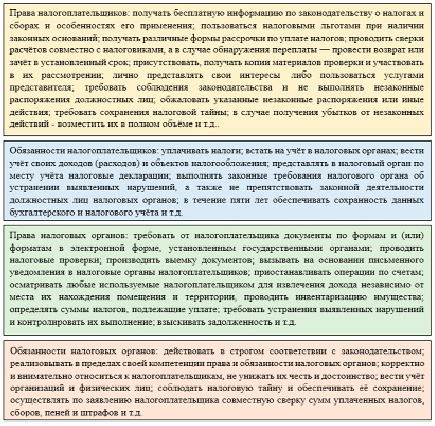

Рис. 2. Права и обязанности налоговых органов и налогоплательщиков в РФ [9]

С 2007 г. упразднена такая разновидность налоговых проверок, как встречная налоговая проверка и, хотя официально она не существует, бухгалтеры до сих пор ее используют в словесном обиходе [8].

Говоря о налоговой проверке, важно понимать, что налоговая проверка не является одной-единственной формой налогового контроля, что обозначено в ст. 82 НК РФ, кроме нее также существуют и успешно применяются такие формы, как документальная проверка учета и отчетности, осмотр, устный опрос и иные контрольные процедуры [9].

При этом осуществлять налоговый контроль, а значит, проводить налоговые проверки помимо налоговой инспекции могут: таможенные органы, Министерство внутренних дел, Счетная палата, Федеральное казначейство, органы претендентского контроля, Правительство РФ и т.д.

В качестве объектов налоговой проверки выступают различные документы, как первичная документация, так и регистры синтетического и аналитического учета, отчетность и иные документы, которые связаны с исчислением и уплатой налогов, сборов, а также страховых взносов.

Центральным моментом в проведении налоговых проверок являются права и обязанности как налоговых инспекторов, так и налогоплательщиков, их перечень достаточно широк, рассмотрим краткий их перечень (рис. 2).

Любая налоговая проверка строится на принципах: презумпция невиновности, соблюдение налоговой тайны, взаимодействие налоговых органов с другими государственными органами, участвующими в налоговом контроле и обмен информацией [10].

Налоговые органы, так же как и многие коммерческие структуры, стремятся к эффективности своей деятельности, что реализуется посредством оценки количественных и качественных показателей через заполнение профильных форм отчетности: отчет о результатах контрольной работы налоговых органов и сведения о результатах проверок налогоплательщиков по соблюдению законодательства о налогах и сборах. Среди показателей, с помощью которых налоговые органы оценивают эффективность налоговых проверок, можно выделить: удельный вес налоговых нарушений, процент доначислений, сумма доначислений в расчете на одну налоговую проверку и на одного инспектора, коэффициент общей эффективности налогового контроля, нагрузка на одного инспектора, коэффициент взысканий и т.д. Эти показатели могут сравниваться с федеральными и региональными значениями, между инспекциями в динамике за определенный срок [11].

Результаты исследования и их обсуждение

Поднимая вопрос о налоговых проверках, важно отметить, что наиболее часто встречаемыми ее видами являются выездные и камеральные налоговые проверки. И если камеральная проверка предполагает поверхностную проверку на территории налоговых органов, то выездная проверка более глубокая.

Показатели результативности проведения камеральных и выездных проверок налоговыми органами в России за 2018–2022 гг.

|

Показатель |

2018 г. |

2019 г. |

2020 г. |

2021 г. |

2022 г. |

|

Количество камеральных проверок, млн ед. |

67,8 |

62,8 |

61,5 |

58,8 |

55,1 |

|

Количество выездных проверок, ед. |

12553 |

8275 |

5491 |

7251 |

9388 |

|

Количество камеральных проверок, выявивших нарушения, млн ед. |

3,53 |

2,44 |

2,38 |

2,98 |

2,69 |

|

Удельный вес камеральных проверок, выявивших нарушения, % |

5,2 |

3,9 |

3,9 |

5,1 |

4,9 |

|

Сумма начислений налогов по результатам камеральных налоговых проверок, млрд руб. |

36,1 |

21,5 |

35,2 |

64,7 |

66,5 |

|

Сумма начислений налогов по результатам выездных налоговых проверок, млрд руб. |

217,1 |

210,9 |

136,2 |

253,5 |

448,8 |

|

Общая сумма доначислений по результатам камеральных налоговых проверок, млрд руб. |

55,1 |

37,7 |

52,5 |

90,4 |

94,5 |

|

Общая сумма доначислений по результатам выездных налоговых проверок, млрд руб. |

307,0 |

299,4 |

196,9 |

378,6 |

685,7 |

|

Средний размер доначислений налогов по результатам выездных налоговых проверок, млн руб. |

17,3 |

25 |

24 |

34,1 |

46,9 |

|

Средний размер доначислений пени и штрафов по результатам выездных налоговых проверок, млн руб. |

7,1 |

10,5 |

10,7 |

16,9 |

24,9 |

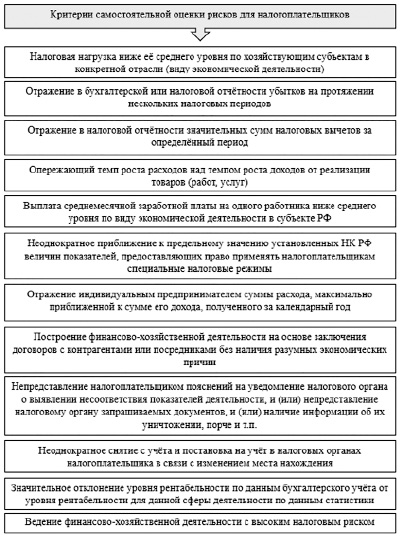

Рис. 3. Критерии отбора налогоплательщиков для проведения выездных налоговых проверок

Для того чтобы каждое предприятие имело представление о вероятности налоговой проверки, в отношении его была разработана Концепция планирования выездных налоговых проверок (приказ ФНС от 30.05.2007 № ММ-3-06/333@), где представлены критерии отбора налогоплательщиков для проведения выездной проверки. Специфика выездного контроля такова, что проводить его в отношении всех или многих налогоплательщиков нет возможности, ведь такая проверка направляет внимание инспекторов от основных обязанностей на дополнительные мероприятия выездного контроля.

Поэтому проводится тщательный отбор кандидатов для глубоких проверок, одним из поставщиков такой информации является камеральная проверка, если в процессе ее осуществления будут установлены какие-то грубые нарушения, то это станет поводом для более пристального внимания со стороны налоговых органов [12]. Сравним показатели результатов проведения камеральной и выездной проверки в динамике за последние пять лет (таблица).

Оценивая показатели результативности, можно отметить, что снизилось количество камеральных проверок с 67,8 млн ед. в 2018 г. до 55,1 млн ед. в 2022 г., аналогично снизилось количество выездных проверок на 3165 ед. Камеральные проверки проходят в основном незаметно для предприятий, лишь в редких случаях отмечается доначисление налогов. Так, за 2015–2021 гг. доначисления были сделаны только в 4–6 % случаев. В 2022 г. было проведено на 29 % больше проверок, чем в 2021 г. Сумма доначислений по результатам выездной проверки составляет около 95 % за последние пять лет, так, в 2022 г. сумма доначислений по выездным проверкам составила 685,7 млрд руб. При этом в 2022 г. процент выездных проверок, которые закончились доначислениями, составил 95,66 %, а в 2021 г. – 95,48 %, в 2020 г. – 95,26 %, в 2019 г. – 95,71 %, а в 2018 г. – 97,79 %. Высокий процент доначислений связан с тем, что проведению выездного контроля предшествует работа с налогоплательщиками по вопросам истребования документов, кроме того, сама проверка проводится лишь в случае, если налоговая инспекция установила потенциал для начисления дополнительных сумм.

Между тем объектом проверки Счетной палаты РФ стали сами налоговые органы, в результате чего было установлено увеличение общей доли безрезультативных ВНП: в 2019 г. – 4,8 %, в 2020 г. – 5,6 % и в 2021 г. – 5,4 % [13].

Изучая природу такого вида, как выездная налоговая проверка, важно отметить, что у налогоплательщика есть законный способ избежать проведения выездной проверки, достаточно знать критерии отбора предприятий для проведения такого контроля (рис. 3).

Выездная проверка наиболее трудоемкая, но и согласно данным (таблица) МНС России более эффективная с точки зрения доначисления сумм налогов по ее результатам, а критерии (рис. 3) позволяют налогоплательщику общаться с налоговыми органами на одном языке и оценивать свои шансы попасть под пристальное внимание налоговой инспекции [14].

Заключение

Однако помимо теоретических аспектов проведения налогового контроля имеются нюансы практического характера. Так, сложившаяся геополитическая ситуация создала беспрецедентное давление на отечественную экономику, в связи с чем нормативными документами были предусмотрены различные поддерживающие меры, особенно в отношении среднего и малого бизнеса. До 2030 г. согласно законам № 248-ФЗ от 31.07.2020 и № 294-ФЗ от 26.12.2008 введен мораторий на проведение плановых проверок, в нем есть исключения, например предприятия с высоким уровнем риска. Однако это не исключает проведение профилактических и контрольных мероприятий. А вот внеплановые проверки в 2023 г. разрешены. Но важно то, что все эти проверки не являются налоговыми, т.е. в 2023 г. налоговые проверки проводиться могут, поскольку действие Закона № 248-ФЗ не них не распространяется.

Таким образом, налоговые проверки всегда были и остаются важным и результативным инструментом государственного контроля, значение очень высоко для экономики и позволяет обеспечить значительные поступления в бюджет в виде налогов, штрафных санкций и других платежей. Именно эти доходы бюджета являются основой для реализации социальной политики государства.

science-review.ru

science-review.ru