Высокий уровень налогообложения оказывает существенное воздействие на состояние предприятий и условия для развития. Налоговая система непосредственно влияет на результаты деятельности хозяйствующих субъектов. От состава налогов, уровня налоговой нагрузки во многом зависят их финансовое состояние, производственный потенциал и конкурентоспособность продукции на рынке. В этой связи рассмотрение данной проблемы является актуальным на сегодняшний день.

Цель исследования – выявление методических аспектов, направленных на повышение качества анализа налоговой нагрузки предприятия.

Материалы и методы исследования

Выполнение анализа налоговой нагрузки можно разделить на три этапа:

1 этап. В него входит три вида анализа налогов:

а) структурный – выделение наиболее важных уплачиваемых налогов из общей массы;

б) динамический – выявление причин, которые вызвали изменения в налоговой нагрузке;

в) факторный – выявление факторов, из-за которых произошли изменения в динамике налоговых платежей.

2 этап. Происходит изучение относительной налоговой нагрузки, а также ее оценка с помощью вводимых коэффициентов.

3 этап. На данном этапе происходит соотношение текущей задолженности и сумм налогов, которые были начислены Федеральной налоговой службой предприятию за определенный период времени [1].

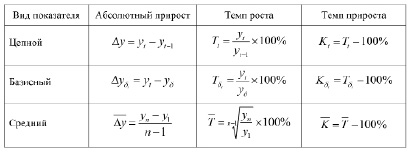

Для количественной оценки динамики в ходе горизонтального анализа рассчитываются: абсолютные приросты, темпы роста, темпы прироста (табл. 1).

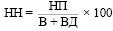

Общепринятой методикой определения налоговой нагрузки на организации является порядок расчета, разработанный Минфином России [2, с.74, 3], согласно которому уровень налоговой нагрузки – это отношение всех уплаченных организацией налогов к выручке, включая выручку от прочей реализации:

, (1)

, (1)

где НН – налоговая нагрузка на организацию;

НП – общая сумма всех уплаченных налогов;

В – выручка от реализации продукции (работ, услуг);

ВД – внереализационные доходы.

Согласно методике Т.К. Островенко показатели налоговой нагрузки разделяются на частные и обобщающие. К обобщающим показателям отнесены:

- налоговая нагрузка на доходы предприятия (ННД);

- налоговая нагрузка на собственный капитал (ННСК);

- налоговая нагрузка на прибыль до налогообложения (ННП).

Эти показатели рассчитываются так:

ННД = НИ / В, ННСК = НИ / СК, (2)

где НИ – сумма налогов и сборов, причитающихся к уплате в бюджет или внебюджетные фонды за конечный промежуток времени;

В – выручка от реализации продукции (работ, услуг), имущества, имущественных прав и т.п., а также внереализационные доходы хозяйствующего субъекта;

СК – средняя величина собственного капитала.

М.С. Власова [4] предлагает оценивать уровень налоговой нагрузки в собственных источниках формирования оборотных средств предприятия через формулу:

Ну = Н / СОС, (3)

где Н – величина налоговых отчислений за год;

СОС – собственные оборотные средства предприятия.

Проведем налоговый анализ на основании данных организации ООО «Мир», применяющего упрощенную систему налогообложения. Налоговое поле ООО «Мир» можно представить в виде перечня налоговых платежей, классифицированных в зависимости от объекта налогообложения на следующие однородные группы: оборотные налоги (или платежи по объему реализации), налоги на затраты, имущественные налоги и налог на прибыль. Проведем анализ расчетов ООО «Мир» с бюджетом по налогам и сборам [5; 6]. Анализ выполним в следующей последовательности:

- структурно-динамический анализ налоговых обязательств организации;

- структурно-динамический анализ налоговых санкций организации;

- анализ налоговой нагрузки на организацию.

Таблица 1

Основные показатели динамики

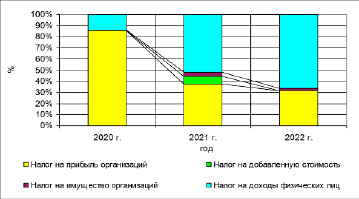

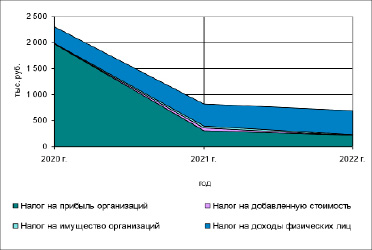

В таблице 2 и на рисунке 1 приведены данные для структурного анализа. В таблице 3 и на рисунке 2 представлены данные для анализа динамики налоговых обязательств ООО «Мир».

Необходимо отметить снижение налоговой нагрузки за рассматриваемый период в абсолютном выражении с 2 306 тыс.руб. до 691 тыс.руб. В 2021-2022 гг. произошли изменения в структуре налоговых платежей ООО «Мир». Наибольший удельный вес в общей сумме налоговых обязательств ООО «Мир» переместился на НДФЛ, в 2021 г. – 51,9%, а в 2022 г. – 66,3%.

За период с 2020 по 2022 г. среднегодовой темп снижения совокупных налоговых обязательств ООО «Мир» составил около 35,47%. Темп снижения чистой прибыли находится на том же уровне, что и снижение налоговых обязательств.

Таблица 2

Анализ структуры налоговых обязательств ООО «Мир»

|

Наименование налога |

Сумма по годам, тыс. руб. |

Удельный вес, % |

||||

|

2020 г. |

2021 г. |

2022 г. |

2020 г. |

2021 г. |

2022 г. |

|

|

Налог на прибыль организаций |

1979 |

305 |

217 |

85,82 |

37,29 |

31,40 |

|

Налог на добавленную стоимость |

0 |

58 |

0 |

0,00 |

7,09 |

0,00 |

|

Налог на имущество организаций |

7 |

30 |

16 |

0,30 |

3,67 |

2,32 |

|

Налог на доходы физических лиц |

320 |

425 |

458 |

13,88 |

51,96 |

66,28 |

|

Итого |

2 306 |

818 |

691 |

100 |

100 |

100 |

Рис. 1. Структура налоговых обязательств ООО «Мир»

Таблица 3

Анализ динамики налоговых обязательств ООО «Мир»

|

Наименование налога |

Сумма по годам, руб. |

Темп роста, % |

Изменение, % пункта |

|||

|

2020 г. |

2021 г. |

2022 г. |

2021 г. |

2022 г. |

2022 г. |

|

|

Налог на прибыль организаций |

1 979 |

305 |

217 |

15,41 |

71,15 |

55,74 |

|

Налог на добавленную стоимость |

0 |

58 |

0 |

0,00 |

0,00 |

0,00 |

|

Налог на имущество организаций |

7 |

30 |

16 |

428,57 |

53,33 |

-375,24 |

|

Налог на доходы физических лиц |

320 |

425 |

458 |

132,81 |

107,76 |

-25,05 |

|

Итого |

2 306 |

818 |

691 |

35,47 |

84,47 |

49,00 |

Рис. 2. Динамика налоговых обязательств ООО «Мир»

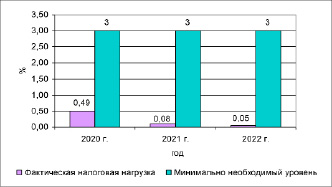

Рис. 3. Динамика налоговой нагрузки по налогу на прибыль

Проведем экспресс-анализ соответствия показателей деятельности предприятия. Динамика налоговой нагрузки по налогу на прибыль ООО «Мир» приведена на рисунке 3.

Как видно из представленных данных, ни в одном налоговом периоде уровень налоговой нагрузки по налогу на прибыль не превышает минимально необходимый уровень.

Другим применяемым критерием оценки выступает отклонение рентабельности по данным бухгалтерского учета налогоплательщика от среднеотраслевого показателя рентабельности по аналогичному виду деятельности по данным статистики на 10% и более. В таблице 4 приведены нормативные показатели рентабельности.

Динамика показателей рентабельности ООО «Мир» приведена в таблице 5.

Как видно из представленных данных, во всех исследуемых периодах показатель рентабельности продаж находится выше минимального уровня рекомендуемого значения показателя. При этом существует отрицательная динамика снижения уровня данного показателя. Рентабельность активов не превышает минимальный порог.

Перейдем к расчету налоговой нагрузки ООО «Мир» (табл. 6).

Таблица 4

Нормативные показатели рентабельности

|

Вид деятельности |

Рентабельность проданных товаров, продукции (работ, услуг), % |

Рентабельность активов, % |

||||

|

2020 г. |

2021 г. |

2022 г. |

2020 г. |

2021 г. |

2022 г. |

|

|

10.71 |

3,9 |

3,7 |

3,6 |

4,0 |

3,6 |

3,5 |

Таблица 5

Сравнительный анализ нормативного и фактического уровня показателей рентабельности деятельности ООО «Мир»

|

Показатель |

2020 г. |

2021 г. |

2022 г. |

Соответствие нормативному уровню рентабельности /динамика |

|||||

|

2020 г. |

2021 г. |

2022 г. |

|||||||

|

Рентабельность продаж, % |

11,78 |

10,15 |

4,13 |

> |

- |

> |

? |

> |

? |

|

Рентабельность активов, % |

2,01 |

1,12 |

0,93 |

< |

- |

< |

? |

< |

? |

Таблица 6

Расчет налоговой нагрузки ООО «Мир» за 2020-2022 гг.

|

Показатель |

2020 г. |

2021 г. |

2022 г. |

|

Выручка, тыс. руб. |

379 916 |

358 431 |

426 850 |

|

Прочие доходы, тыс. руб. |

25 047 |

9 092 |

12 506 |

|

Средняя величина собственного капитала, тыс. руб. |

43 772 |

44 301 |

33 741 |

|

Прибыль до налогообложения, тыс. руб. |

9 896 |

1 527 |

1 088 |

|

Собственные оборотные средства, тыс. руб. |

39 744 |

42 653 |

34 525 |

|

Сумма начисленных налогов, тыс. руб. |

2 306 |

818 |

691 |

|

Налоговая нагрузка согласно порядку расчета, разработанному Минфином России, % |

0,57 |

0,22 |

0,16 |

|

Налоговая нагрузка по методике Т.К. Островенко, % |

|||

|

– налоговая нагрузка на доходы предприятия (ННД), % |

0,61 |

0,23 |

0,16 |

|

– налоговая нагрузка на собственный капитал (ННСК), % |

5,27 |

1,85 |

2,05 |

|

– налоговая нагрузка на прибыль до налогообложения (ННП), % |

429,14 |

186,67 |

157,45 |

|

Налоговая нагрузка по методике М.С. Власовой, % |

5,80 |

1,92 |

2,00 |

Согласно полученным данным можно сделать вывод о сокращении налоговой нагрузки по методике Минфина РФ. Данные, полученные по другим методикам, свидетельствуют о том, что уровень налоговой нагрузки за рассматриваемый период также сокращается.

science-review.ru

science-review.ru