В настоящее время банковская система представляет собой наиболее значимый сегмент финансового рынка, т.к. именно кредитные отношения представляют собой основной инструмент, движущий и ускоряющий отраслевую экономику в целом. Однако сегодняшнее состояние отечественной экономики по-прежнему характеризуется относительно высокими кредитными рисками, недостаточностью кредитных источников финансирования инновационных и инвестиционных проектов, финансирования основного капитала организаций нефинансового сектора, отсутствием стимулов кредитования реального производства по причине нехватки долгосрочных банковских ресурсов и неблагоприятных ожиданий развития национальной экономики [1; 2].

Целью исследования в работе является изучение современных основ функционирования банковской системы и оценка перспектив роста эффективности деятельности коммерческих банков. Объектом исследования является функционирование отечественной банковской системы, предметом исследования выступают подходы и методы к развитию совокупности банковских операций для реализации функции финансового посредничества банковских структур.

Материалы и методы исследования

В рамках настоящего исследования применялись общенаучные методы, такие как монографический метод, метод обобщения и сравнения, а также приемы финансового анализа и прогнозирования. В качестве информационного материала при выполнении исследования использовались статистические и аналитические данные Банка России и Росстата.

Результаты исследования и их обсуждение

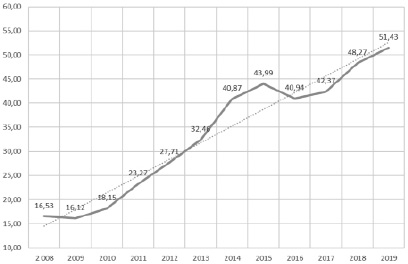

В целях полноценного осуществления банковскими организациями посреднических функций накопленную ресурсную базу необходимо размещать. Проанализируем динамику величины кредитных активов, предоставленных предприятиям и населению, включая просроченную задолженность. Результат приведён на рис. 1.

Рис. 1. Кредиты, предоставленные предприятиям и населению, включая просроченную задолженность, трлн руб.

Как видим, тренд восходящий, за последние 12 лет показатель увеличился втрое. На графике с учетом инвестиционного лага наблюдаются два периода спада: кризисные события 2008 и 2014-2015 гг. Средний коэффициент ежегодного прироста данного показателя составляет 10,8 %. Средний коэффициент отношения общего объёма выданных кредитов к объёму средств клиентов составляет 88,8 %, что говорит о том, что объём привлекаемых средств превышает объём средств, размещаемых в качестве кредитов.

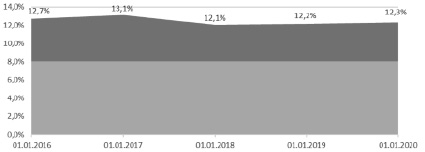

Исходя из вышесказанного, приходим к выводу, что основным ограничением для инвестиционно-ресурсного потенциала отечественной банковской системы в первую очередь выступают нормативы, установленные Банком России, в частности норматив H1.0. Динамика норматива достаточности собственных средств в целом по банковской системе представлена на рис. 2.

Рис. 2. Норматив достаточности собственных средств в целом по банковской системе

«Повышение показателей достаточности капитала обусловлено опережающим ростом величины капитала по сравнению с ростом активов, взвешенных по уровню риска (5,5 %). Рост активов, взвешенных по уровню риска, в значительной степени связан с ужесточением требований по надбавкам к коэффициентам риска. Сдерживающее влияние на рост активов по уровню риска оказали санируемые банки с дефицитом капитала, активы которых существенно снизились» [3].

В настоящее время ситуацию в экономической системе страны трудно охарактеризовать с позиции позитивного развития. Мы можем это утверждать в связи с тем, что в составе кредитных активов банковских структур всё также присутствует значительная величина невозвращенных кредитов. Отсутствие оперативного реагирования на изменения в экономических процессах и их влияния на финансовое состояние экономических субъектов при возникновении у них затруднений значительно повышает уровень кредитного риска. В связи с этим качественный показатель при размещении денежных средств главенствует над количественным.

При увеличении капитализации банковской системы показатель достаточности капитала будет расти в условиях остановки размещения активов или будет оставаться на прежнем уровне, если активы будут размещаться пропорционально приросту собственных средств. На основе линейной регрессии точечно спрогнозируем динамику собственного капитала банковской системы, объёма совокупных клиентских средств, объёма кредитов, предоставленных предприятиям и населению, прибыль. Результат приведён в таблице.

Прогноз динамики основных параметров развития банковской системы России [3; 4]

|

Год |

Собственные средства (капитал), трлн руб. |

Средства клиентов, трлн руб. |

Объём кредитов, трлн руб. |

Прибыль, трлн руб. |

|

2008 |

3,81 |

14,75 |

16,53 |

0,41 |

|

2009 |

4,62 |

17,13 |

16,12 |

0,21 |

|

2010 |

4,73 |

21,08 |

18,15 |

0,57 |

|

2011 |

5,24 |

26,57 |

23,27 |

0,85 |

|

2012 |

6,11 |

30,51 |

27,71 |

1,01 |

|

2013 |

7,06 |

35,28 |

32,46 |

0,99 |

|

2014 |

7,93 |

42,66 |

40,87 |

0,59 |

|

2015 |

9,01 |

51,59 |

43,99 |

0,19 |

|

2016 |

9,39 |

50,11 |

40,94 |

0,93 |

|

2017 |

9,40 |

53,12 |

42,37 |

0,79 |

|

2018 |

10,27 |

60,21 |

48,27 |

1,35 |

|

2019 |

10,98 |

63,62 |

51,43 |

2,04 |

|

2020 (прогнозн.) |

11,79 |

69,54 |

56,44 |

1,76 |

|

2021 (прогнозн.) |

12,46 |

74,20 |

59,88 |

1,84 |

|

2022 (прогнозн.) |

13,13 |

78,87 |

63,32 |

1,92 |

«В 2019 г. собственные средства (капитал) банковского сектора демонстрировали умеренный рост, обусловленный в первую очередь высокой прибыльностью сектора, а также докапитализацией нескольких крупных банков. При этом существенные дивиденды, выплаченные крупными банками, лишь незначительно повлияли на динамику капитала банковского сектора» [3].

Прогнозное значение капитализации банковской системы 11,79 трлн руб. составило на 2020 г., 12,46 трлн руб. на 2021 г. и 13,13 трлн руб. на 2022 г., что на 19,5 % больше текущего значения. Прогнозное значение объёма совокупных клиентских средств составило 69,54 трлн руб. на 2020 г., 74,20 трлн руб. на 2021 г., 78,87 трлн руб. на 2022 г., что на 23,9 % больше текущего значения. Прогнозное значение объёма кредитов, предоставленных предприятиям и населению, включая просроченную задолженность, составило 56,44 трлн руб. в 2020 г., 59,88 трлн руб. в 2021 г. и 63,32 трлн руб. в 2022 г. Точечное прогнозирование значений прибыли банковской системы составило 1,76 трлн руб. в 2020 г., 1,84 трлн руб. в 2021 г. и 1,92 трлн руб. в 2022 г. Прогноз может не сбыться в результате наступления форс-мажорных обстоятельств, например экономического кризиса, пандемии и т.д.

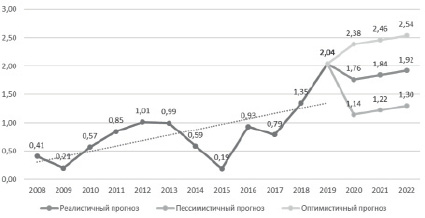

Поскольку основным источником формирования собственных средств является прибыль, то её динамику стоит рассмотреть более детально. График представлен на рис. 3.

Рис. 3. Прибыль банковского сектора, трлн руб.

В долгосрочной перспективе тренд прибыли банковской системы восходящий. Заметно существенное снижение в кризисные периоды 2008 и 2014–2015 гг. За 2019 г. прибыль сектора составила 2,04 трлн руб. В 2019 г. показатель существенно превалировал над линией тренда, поскольку на него оказывал влияние ряд технических и разовых факторов. «В их числе технический доход в размере 0,4 трлн рублей от отражения части корректировок, связанных с внедрением нового стандарта учета кредитного риска МСФО 9, в отчете о прибылях и убытках, а также результат банков, находившихся под управлением Фонда консолидации банковского сектора (ФКБС), где возможны крупные разовые доформирования резервов по старым проблемным активам. Так, в 2019 г. результат банков, находившихся под управлением ФКБС, был близок к нулевому, тогда как в 2018 г. эти банки имели значительный убыток, превышающий 0,5 трлн рублей. Прибыль сектора без учета МСФО 916 и за вычетом результата банков, проходящих процедуру финансового оздоровления, находившихся под управлением ФКБС, составила 1,64 трлн рублей. Рентабельность капитала сектора, посчитанная на базе чистой прибыли, исключая влияние МСФО 9 и результат банков под управлением ФКБС, снизилась с 16,6 % в 2018 г. до 13,1 % в 2019 г., что обусловлено в том числе чистым доформированием банками резервов» [3; 5].

Таким образом, прогнозное значение прибыли сектора с учетом изменений МСФО 916 и финансовым результатом банков, которые проходят процедуру финансового оздоровления под управлением ФКБС, составило 2,38 трлн руб. в 2020 г., 2,46 трлн руб. в 2021 г. и 2,54 трлн руб. в 2022 г. при оптимистичном прогнозе с уровнем вероятности 99 % и 1,14 трлн руб. в 2020 г., 1,22 трлн руб. в 2021 г. и 1,30 трлн руб. в 2022 г. при пессимистичном прогнозе с таким же уровнем вероятности.

Выводы

Для того чтобы банковская система поддерживала текущие темпы роста, ей необходимо постоянное развитие. В целом же банковская система наращивает масштабы проводимых операций путем увеличения своей ресурсной базы, которая формируется из полученной прибыли, эмиссионного дохода, субординированных кредитов и прироста величины банковского имущества.

При этом актуальным путем роста прибыли выступает снижение величины операционных и процентных расходов, а также повышение величины комиссионных и процентных доходов.

На сегодняшний день сокращению операционных расходов способствует закрытие ВСП и повсеместный перевод клиентов на развивающееся дистанционное банковское обслуживание. Данное направление уже активно реализуется крупнейшими банками РФ. Снижения процентных расходов банковские организации добиваются путём привлечения более дешевых ресурсов.

Одним из основных направлений повышения комиссионных доходов является развитие технологий, связанных с искусственным интеллектом и анализом данных, с целью создания кредитными организациями экосистем, подразумевающих под собой аккумулирование сервисов, работающих в самых разных сферах, с которыми сталкивается в своей жизнедеятельности клиент.

Повышение процентных доходов напрямую связано с активным использованием инвестиционно-ресурсного потенциала. Для предприятий и корпораций основным источником заемных ресурсов по-прежнему остаются банковские кредиты, особенно в рамках реализации крупных инвестиционных проектов, ведущих к наращиванию производственных и технологических возможностей реального сектора экономики. Как упоминалось ранее, банковских организаций на отечественном финансовом рынке достаточно много, и каждый участник пытается заполучить свою долю рынка, снижая проценты по кредитам для различных категорий заёмщиков. Бесконечный демпинг не приведёт к развитию сектора, а приведёт к тому, что участники финансового рынка перестанут зарабатывать от данного вида деятельности. Поэтому повлиять на позитивные изменения данного вида доходов способны лишь системные изменения. Под такими изменениями подразумеваются стабильный рост экономики, понижение уровня ключевой ставки, снижение величины налоговой нагрузки для стимулирования экономического роста, низкие темпы инфляции и реализация новых государственных программ, которые простимулируют спрос на кредитные средства со стороны населения и предприятий.

Сопутствующим развитию фактором видится укрупнение банковского бизнеса посредством слияния и поглощения малых и средних по масштабам деятельности банковских структур. Количество банковских организаций за исследуемый период сократилось на 279, филиалов действующих кредитных организаций – на 780. Небольшим коммерческим банкам трудно в сегодняшних условиях конкурировать с крупными банковскими структурами в конкурентной борьбе, учитывая их ограниченные финансовые возможности. Разрабатывать и реализовывать на практике значимые проекты по финансовому и банковскому обслуживанию клиентов различных категорий под силу только при наличии достаточного финансового обеспечения.

В связи с вышесказанным, принимая во внимание возможности роста размещения банковских активов, стабильно растущую величину привлеченных ресурсов, а также надзорных требований по достаточности собственного капитала, банковская система в настоящем виде имеет возможности развития. Реализация данных перспектив на практике позволит достичь количественного роста и качественного развития всей национальной экономики.

Конкурентоспособная и рационально функционирующая банковская система, сложившаяся путем исторического развития, и оформленная на законодательном уровне система организации банковской практики, является на сегодняшний день важнейшим элементом экономической и финансовой системы любого государства мира. Эффективно устроенная банковская система способна оказывать позитивное влияние на все процессы развития, которые происходят в национальной экономической системе. При этом стабильное функционирование и развитие банковской системы в целом выступает необходимым фактором реализации инвестиционных процессов в экономике, и Россия не является здесь исключением. Именно путем осуществления функции финансового посредничества банковский сектор в своей деятельности реализует передачу свободного рыночного денежного капитала из сферы его накопления в сферу его инвестиционного отраслевого использования при регулировании денежных и товарных потоков.

science-review.ru

science-review.ru