Развитие банков на современном этапе осуществляется в условиях развития инновационных технологий. В связи с этим банкам необхоимо разрабатывать инновационные технологии в обслуживании корпоративных клиентов. Цель статьи заключается в разработке теоретических положений и практических рекомендаций, направленных на развитие инновационных банковских технологий в обслуживании корпоративных клиентов. Методология исследования основывается на теоретических аспектах развития инновационных банковских технологий в обслуживании корпоративных клиентов. В качестве методов исследования использовались анализ, синтез, обобщение.

Развитие банковских технологий в области обслуживания корпоративных клиентов неразрывно связано с наличием определенной банковской бизнес-модели.

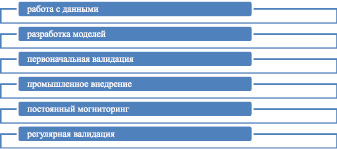

На первом этапе производится разработка единых стандартов для сбора и хранения данных. На втором этапе осуществляется создание единых стандартов моделирования, соответствующих поставленным задачам. На третьем этапе производится детализация процесса оценки значимости моделей и их совершенствование. Далее идет разработка стандартов внедрения с учетом полученных результатов валидации и последующая их корректировка. На пятом этапе осуществляется автоматизированный и стандартный мониторинг моделей. На заключительном этапе производится регулярная валидация, направленная на контроль за модельным риском [1, c. 118].

Рис. 1. Жизненный цикл банковских бизнес-моделей [1, с. 118]

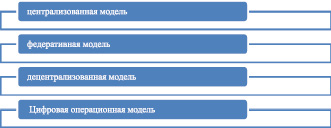

Рис. 2. Модели управления банковскими данными в условиях развития банковских инноваций [2; c. 42]

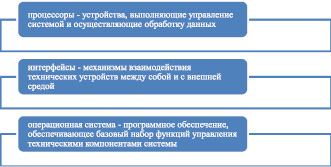

Рис. 3. Технические параметры системных требований банка [3, с. 327–333]

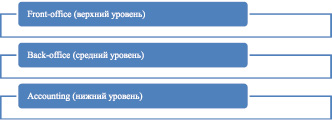

Рис. 4. Подсистемы автоматизированной банковской системы [5]

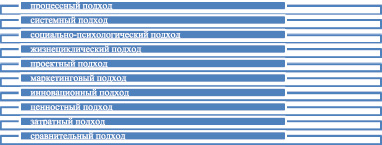

Рис. 5. Подходы трансформационной модели в области создания новых банковских продуктов для корпоративных клиентов [7, с. 115–121]

Можно выделить три модели управления банковскими данными (рис. 2).

Блоки трансформационной модели [8, с. 38–39]

|

Номер блока |

Название блока |

Характеристика |

Оценка |

|

1 |

Стратегический |

Определяет основные направления работы в области создания инноваций в банковском обслуживании корпоративных клиентов |

1–5 |

|

Наличие программы лояльности |

Широкий комплекс мер, который позволяет работать как с теми клиентами, которых идентифицировали посредством карты или посредством работы с ними через интернет, так и работать с неидентифицированным блоком клиентов и расширять свое поле деятельности и клиентскую базу |

||

|

Методы оценки уровня лояльности: RFM-анализ |

Это сегментация клиентов в анализе сбыта по лояльности |

||

|

2 |

Управленческий |

Обеспечивает эффективность принятия решения в области создания и развития инноваций в банковском обслуживании корпоративных клиентов |

1–5 |

|

Экспертные методы прогнозирования |

Первый метод из них – это экспертное прогнозирование. В рамках этого подхода можно выделить два основных метода: это мнение группы руководителей и специалистов банка. Вторая группа, второй подход – это аналитическое прогнозирование |

||

|

Определение характеристики маркетинговых каналов |

При помощи маркетинговых каналов происходит взаимосвязь банков и корпоративных клиентов посредством предоставления новых банковских продуктов |

||

|

3 |

Организационный |

Принятие решений в области организации процесса по созданию инноваций в банковском обслуживании корпоративных клиентов |

|

|

Стратегии инструментов маркетинга и логистики в каналах |

Хорошо дополняют функциональные стратегии дистрибьюции и обеспечивают конкурентное преимущество |

||

|

Формирование маркетинговых каналов |

Является естественным продолжением вопросов дизайна, разработки маркетинговых каналов и сводится к выбору типа и уровня канала |

||

|

Анализ конкурентных преимуществ |

Позволяет выделить ценность инновации в банковском обслуживании корпоративных клиентов |

||

|

4 |

Структурный |

Используется для автоматизации банковских процессов |

|

|

Анализ инновационного потенциала банка |

Позволяет определить степень готовности банка к созданию и внедрению инноваций |

||

|

Анализ стратегических решений маркетинговой логистики |

Опирается, с одной стороны, на логистическую стратегию, если она в компании существует и если она принята к рассмотрению и использованию, а с другой стороны, опирается на логику развития маркетинговых каналов, которые диктуют основные стратегические решения и способствуют тому, чтобы эти решения строго доводились до каждого конкретного исполнителя |

Централизованная модель обеспечивает управление данными всех бизнес-подразделений. Центру управления данными принадлежит весь комплекс данных, а также компоненты их архитектуры. В рамках федеративной модели производится управление данными по принципу двойной подотчетности. Владение данными и их архитектурой распределено между центром и их структурными подразделениями. Децентрализованная модель предполагает, что каждое бизнес-подразделение имеет свою собственную организацию в области управления данными. Центральная система корпоративных данных отсутствует или имеет минимальный набор функций. Цифровая операционная модель применяется в банках, которые находятся на завершающих этапах цифровой трансформации [2, с. 42].

Каждая модель имеет свой срок использования. В этом случае требуется актуализация модели. К основным причинам актуализации модели можно отнести: макроэкономические факторы, изменение в бизнес-процессах, усиление конкуренции.

Любое решение в сфере создания инноваций в банковском обслуживании корпоративных должно быть поддержано имеющимся информационно-технологическим окружением на основе определенных системных требований (рис. 3).

В результате увеличения объемов информации и количества одновременно выполняемых процессов технические требования выходят за рамки одного устройства и приводят к созданию распределенной системы [4, с. 46–47].

Сферу банковской автоматизации можно разделить на две большие области: электронную платежную систему, которая обеспечивает пересылку и исполнение платежей; автоматизированную банковскую систему, реализующую внутрибанковские функции и бухгалтерские операции.

Автоматизированная банковская система содержит три подсистемы (рис. 4).

Front-office (верхний уровень) обеспечивает взаимодействие банка с внешними источниками. С его помощью осуществляется ввод первичной информации, взаимодействие банка с корпоративными клиентами, другими банками, биржами, ЦБ. Back-office обеспечивает работу общебанковской и общехозяйственной деятельности. К подсистеме относится работа с кредитами. Accounting осуществляет работу банка в рамках проведения бухгалтерского учета [5].

В основе жизненного цикла инновационной технологии лежит предпроектное обследование идеи создания и само проектирование. Затем производится разработка инновационной банковской технологии и вывод на банковский рынок, где она предоставляется корпоративным клиентам [6, с. 1242].

Для оценки перспективы создания инновационных банковских технологий по предоставлению новых банковских услуг для корпоративных клиентов можно предложить трансформационную модель. В основе ее создания лежат направления инновационного менеджмента, которые носят стратегический характер. В ее состав входят несколько системообразующих подходов. Эффективность инновационных банковских технологий оценивается от 1 до 5 на основе соответствия поставленных целей и задача банка, отраженных в блоках модели и в соответствующих подходах, их исполнению (рис. 5).

В рамках процессного подхода производится анализ различных факторов, которые могут оказать воздействие на процесс создания инновационных технологий для предоставления новых банковских услуг. В основе данного процесса лежат гибкость и непрерывность управления и взаимосвязь его методов. Системный подход предполагает выделение из системы научно-технологической и человеческой составляющей. Данный подход предполагает повышение эффективности управленческих решений, применение обоснованных решений. Социально-психологический подход предполагает исследование групповой (поведенческой) динамики среди опрошенных корпоративных клиентов и сотрудников банков относительно создания инновационных технологий, мотивацию сотрудников. С помощью данного подхода производится расстановка кадров с учетом эффективности и производительности труда. Жизнециклический подход предполагает изучение стадий жизненного цикла инновационных технологий. В рамках жизнециклического подхода производится принятие четких и оптимальных решений, возможности разработки эффективной стратегии банка в области создания данных технологий и эффективности предоставления новой банковской услуги. Маркетинговый подход основан на стратегиях инновационного маркетинга. Данный подход предполагает комплексное исследование банковского рынка. Также маркетинговый подход предполагает разработку коммерческими банками технологических новшеств, направленных на запросы и потребности корпоративных клиентов. Ценностный подход предполагает значимость инновационной технологии для банка и клиента. Затратный и сравнительный подходы дают возможность оценить выгоду от введения инновационной технологии, а также сравнить структуру затрат с другими банками, которые ранее внедряли похожие технологии [7, с. 115–121]. Также трансформационная модель содержит 4 блока: стратегический, управленческий, организационный, структурный.

Каждый из блоков данной модели отражает последовательность действий, направленных на создание инновационных технологий в банковском обслуживании корпоративных клиентов.

Выводы

Таким образом, развитие банковских технологий в обслуживании корпоративных клиентов зависит от жизненного цикла банковских бизнес-моделей, который представляет собой последовательность этапов деятельности банка по сбору и хранению данных, а также их защиты от рисков. Существует три модели управления банковскими данными: федеративная, централизованная и децентрализованная. Каждая их этих моделей имеет свою структуру в управлении данными банка. Развитие банковских технологий в обслуживании корпоративных клиентов основано на основе системных требований. В качестве оценки перспектив создания инновационных банковских технологий в обслуживании корпоративных клиентов можно предложить трансформационную модель. Данная модель содержит ряд блоков и подходов, направленных на развитие банковских технологий.

science-review.ru

science-review.ru